A cím bár már önmagában is végtelenül unalmasnak hangzik, mindettől függetlenül a rendelet igencsak komoly hatást gyakorol a teljes EU kripto ökoszisztémára.

A téma apropójából valószínűleg legtöbben eddig csak ennek negatív oldalával találkozhattatok. Hiszen sokkal nagyobb hírértéke van annak, hogy mely kripto cégek hagyják el az EU-t a reguláció hatására, mint az, hogy milyen szinten tudja pozitívan érinteni az ökoszisztémát a rendelet.

Jómagam immáron bő egy éve veszek részt egy munkacsoportban, melynek célja megvizsgálni és előkészíteni a hazai blockchain alapú szabályozást, valamint facilitálni ezen keresztül a témához kapcsolódó rendezvényeket, projekteket. Személyes érintettségemnek köszönhetően a munkacsoportban kiemelt szerepet kapnak a blockchain technológiák mellett a kriptoeszközökhöz és tokenizációhoz kapcsolódó témák is. Ennek tekintetében van lehetőségem folyamatosan egyeztetni a döntéshozó, végrehajtó illetve ellenőrző kormányzati területekkel is.

Mindennek ürügyén az előző napokban végre sikerült leütni, hogy mit is jelent pontosan itthon az 5. AML direktíva, és annak 2019. december 18-án elfogadott honosítása a Pmt. keretei között. Aki esetleg bele akarja magát ásni, az eredeti törvényjavaslatba, az a T/8028 szám alatt találja meg.

Pmt.: A pénzmosás és a terrorizmus finanszírozása megelőzéséről és megakadályozásáról szóló 2017. évi LIII. törvény

Kikre vonatkozik a Pmt. 2020. január 10 óta életbe lépett módosítása?

Direkt módon minden olyan vállalkozásra (annak jellegétől függetlenül), akik kriptopénzek letéti tárolásával, illetve kriptopénzek váltásával foglalkoznak.

A váltás nem korlátozódik kizárólag a fiat-crypto, illetve crypto-fiat váltásra (ellentétben például az Észt hasonló licensszel), hanem egyértelműen magába foglalja a kripto-kripto váltásokat is, tehát direkt módon hatálya alá vonja akár a token swap ügyleteket is.

Fontos viszont, hogy a (2) A Pmt. 1. § paragrafus új 1a pontja értelmében a jogszabály kiterjed minden kripto felhasználóra is, aki az EU-n belül rezidens. A Pmt. területi hatálya ezen pont értelmében nem korlátozódik kizárólag a magyarországi székhellyel rendelkező szolgáltatókra, hanem minden olyan szolgáltatóra, aki itthon tartósan jelen van és közvetlenül nyújt szolgáltatást.

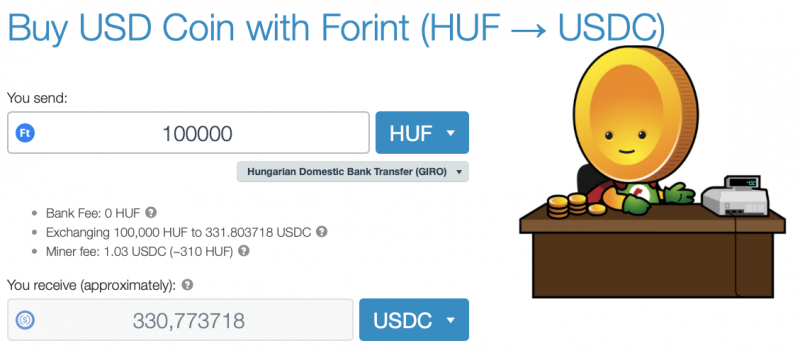

Innentől ide tartozik az összes hazai Kripto ATM operátor, a magyar nyelven működő vagy forintban elszámolást nyújtó kriptováltó és még sorolhatnám, hogy mi minden más… a lista igen hosszú lenne.

Nézzük milyen kriptoeszköz témájú pont került be a hazai Pmt. által kezelt szolgáltatások közé: (Pmt. 1§ (1))

n) virtuális és törvényes fizetőeszközök, illetve virtuális fizetőeszközök közötti átváltási szolgáltatásokat nyújtó szolgáltatóra;

o) letétkezelő pénztárca-szolgáltatóra;

Előbbi (n) ugye a kripto exchangekre vonatkozik, utóbbi pedig (o) a kripto alapú pénztárca szolgáltatókra, ahol a privát kulcs nem az ügyfélnél van.

A Pmt. módosítás természetesen megjelöli a két új kategória kapcsán a felügyeleti szervet is: A Pmt. 5. § 2020. január 10. napjától hatályos f) pontja értelmében a Pmt. „alkalmazásában felügyeletet ellátó szerv az 1. § (1) bekezdés (…) n) o) (…) pontjában meghatározott szolgáltatók vonatkozásában a pénzügyi információs egységként működő hatóság.

A szövegezetben szereplő pénzügyi információs egységként működő hatóság itthon a NAV, azon belül is a NAV FIU (NAV KI Pénzmosás és Terrorizmusfinanszírozás Elleni Iroda).

A munkacsoporton keresztül volt lehetőségem egyeztetni a NAV FIU-val és ezúton teszek eleget feléjük vállalásomnak. Szeretném felhívni az összes hazai kripto fizetőeszközök (akarom mondani virutális fizetőeszközök) témakörben foglalkozó vállalkozás figyelmét arra, hogy a 2020. január 10-én életbe lépett új Pmt, mely a következő két feladatot követei meg minden érintettől:

- “kijelölt személy” kinevezése és NAV FIU felé történő bejelentése.

- belső szabályzat kialakítása és annak leadása véleményezésre a NAV FIU-nak.

Kijelölt személy: esetében itt egy olyan compliance officer munkatársról kell nyilatkozni, aki fogadni fogja a hatósági megkereséseket, illetve lejelenti, hogy ha a belső szabályzatban rögzített folyamat szerint visszaélést gyanúja áll fenn.

A kijelölt személy adatait a VPOP_KSZ17-es formanyomtatványon kell leadni, ami azonban még nem tartalmazza a két új szerepkörhöz tartozó specifikus kérdéseket(!) A NAV-tól kapott tájékoztatás értelmében várhatóan e hét második felében fog elkészülni a frissített formanyomtatvány.

Belső szabályzat: ezzel kapcsolatban a NAV oldalán már elérhető egy tájékoztatás: -link-, amit javaslok minden érintettnek tanulmányozásra. A NAV FIU-tól kapott információk alapján meg tudom erősíteni, hogy a virutális fizetőeszközök váltásával foglalkozó, illetve a letéti pénztárca szolgáltatóktól elvárt belső szabályzat kapcsán is készít a NAV egy-egy típusszabályzatot.

Ezt érdemes megvárni, azonban fontos megjegyeznem, hogy a Pmt módosítás értelmében a törvény életbe lépését (2020. január 10.) követően 45 napon belül meg kell tenni!

Egyéb regisztrációs, engedélyezési, licenszelési követelmény jelenleg nincs itthon az ilyen szolgáltatást biztosító vállalkozásokkal szemben.