Az idei évben már többször is beígértem, hogy az esztendőt egy statisztika különszámmal fogjuk zárni. Mivel – úgy számolom – van még kb egy nap az évből hátra, így kétségtelenül itt az ideje, hogy törlesszem az adósságot.

Akinek esetleg nem mond semmit az INLOCK, annak egy gyorstalpaló: Az INLOCK egy hazai kripto projekt, ami 2017 év végén indult és 2019 január 16 óta éles szolgáltatást nyújt immáron közel tízezer aktív ügyfélnek, melyek száma az elmúlt egy évben megduplázódott… de várjunk a számokkal. Az INLOCK egy közösségi peer-to-peer kölcsönplatformnak indult, – igazodva a piaci igényekhez – a 2020-as évben az un. menedzselt szolgáltatások felé nyitott és létrehozta saját Kamatozó Tárca termékét a meglévő kölcsön termék mellett.

Mindenek előtt egy gyors összefoglaló arról, hogy mi is történt az elmúlt két évben a projekttel, majd utána bemutatásra kerül, hogy hol is tartunk most:

Az elmúlt két év története

- 2019 áprilisban elindítottuk a peer-to-peer kölcsönzést.

- 2019 május Megnyertük a Magyar Innovációs Hivatal különdíját.

- 2019 nyarán elértük a 4000 felhasználót, akiknek akkor már közel 500 kölcsönügylete futott és a platform által kezelt vagyon átlépte az 1 millió dollárt.

- 2019 szeptemberében sikeresen listáztuk az ILK tokent a Liquid.com tőzsdén, ahol azóta is elérhető a token BTC és ETH párokon.

- 2019 ősz Számos nemzetközi és hazai konferencián mutattuk be az INLOCKot.

- 2019 év végén azonosítva a piaci trendeket jelentős stratégiaváltás mellett döntöttünk. Elkezdtünk a peer-to-peer szolgáltatások helyett átállni az ún. menedzselt szolgáltatásokra.

- 2020 januárjában felkészítettük az INLOCKot, hogy megfeleljen a frissen megjelent hazai és EU-s erős ügyfélazonosítási és AML folyamatoknak.

- 2020 februárban sikeresen elindítottuk az első két menedzselt szolgáltásunkat: “Letét” és “Automatikus Kihelyezés”.

- 2020 májusban jelentős marketing kampányokat szerveztünk, illetve több konferencián is részt vettünk. Az aktivitásnak köszönhetően a platform felhasználói bázisa 7500 főre növekedett, illetve az újonnan bevezetett menedzselt szolgáltatások népszerűségének köszönetően a platform által kezelt ügyfélvagyon már elérte az 5 millió dollárt.

- 2020 áprilisban szerződést kötöttünk a Fireblocks-al, melyen keresztül egy dedikált biztosítás védi a platformon kezelt ügyfélvagyont.

- 2020 nyarán az INLOCK szolgáltatásai kellően kiforrottá váltak ahhoz, hogy belevágjunk a mobilalkalmazás fejlesztésébe, mely megjelent Android és iOS platformokra is.

- 2020 szeptemberére fejeztük be a stratégiai célként megállapított peer-to-peer szolgáltatások kivezetését és megjelent a “Kamatozó Tárca” termékünk, ami a mai napig az INLOCK legnépszerűbb terméke.

- 2020 novemberében elindult a 2021-es év stratégiájának a tervezése. Ennek legfontosabb pontja az INLOCK White Label program elindítása, mely utat mutat arra, hogy a meglévő B2C üzleti terjesztedésünk mellett belépjünk a B2B(2C) piacra is, ezzel jelentősen növelve az INLOCK ismertségét és népszerűsítését.

- 2020 decemberében elindul az INLOCK Prime Program!

Hol tartunk most?

A fentebbi idővonal alapján már kiderült, hogy a 2020-as év az INLOCK projekt pivotolásáról szólt, ahol is a peer-to-peer modellről áttértünk két lépésben a Kamatozó Tárca termékre.

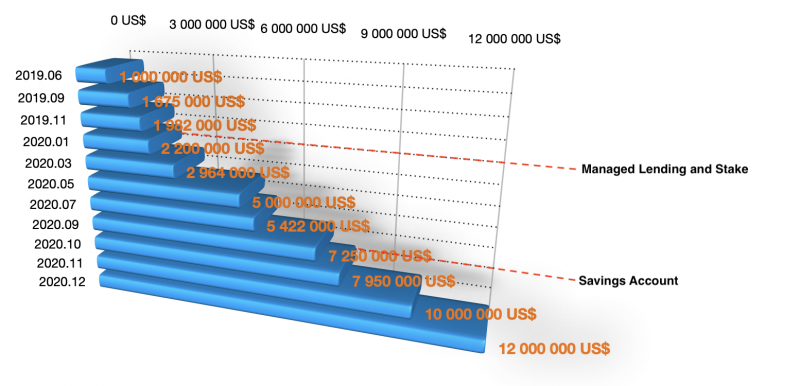

Mindezzel párhuzamosan az INLOCKban kezelt kriptó mennyiség is folyamatosan növekedett. De hogy mennyivel és milyen hatása volt erre a Kamatozó Tárca termék bevezetésének?

Az ábráról jól leolvasható, hogy milyen szinten erősítette a platform elfogadottságát és használatát az, hogy áttértünk a menedzselt szolgáltatásokra.

Miért is számított ez ennyire? A kripto megoldásokkal szemben az egyik legfontosabb kritika, hogy túlságosan bonyolultak, nagy odafigyelést igényelnek, komplexek és borzasztó az ügyfélélmény. Bár én a mai napig hiszem, hogy igenis volna a piacon létjogosultsága egy olyan megoldásnak, mint amit anno a “ProLending” termék kapcsán megalkottunk… és tény, hogy néhány tucat felhasználó nagyon élvezte is a használatát 2019 őszén, amikor simán összehoztak akár 30-35% éves kamatokat is időarányosan… De a fentebbi táblázat jól példázza, hogy mennyivel több ügyfelet és ügyfélvagyont értünk el onnantól, hogy feladtuk a piaci versenyt és helyette garantált heti kamatot nyújtunk a letétekre, melyhez a kamatbevételt egyre inkább átcsoportosítottuk az intézményi ügyfeleink irányába.

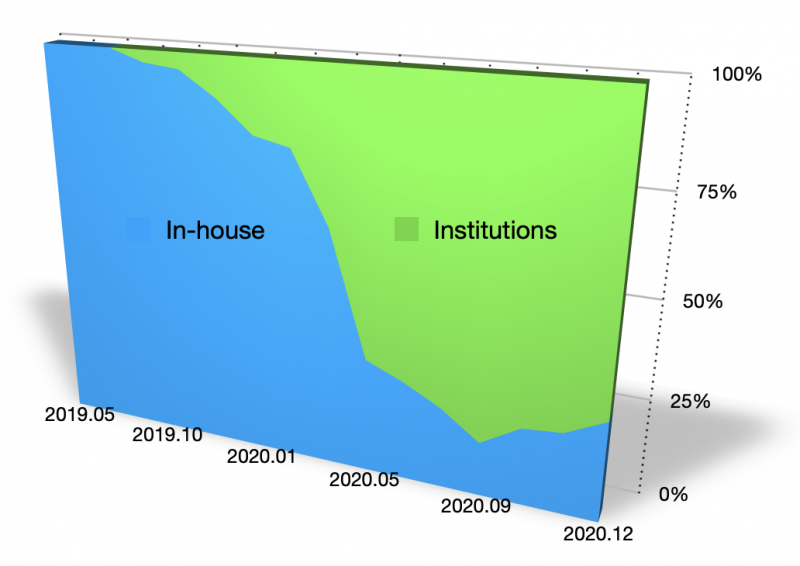

Miként is alakult a platformon belüli (in-house) kölcsönök és az intézményi ügyletek aránya?

Mint látható, a hatalmas eszközállomány növekedést javarészt intézményi kölcsönvevőkkel tudtuk kezelni, azonban szeptember óta újra elkezdett erősödni a platformon belüli kölcsönvétel aránya, amit két fontos fejleménynek tudunk be: egyrészt az ünnepi szezon előtt több kedvezményes kamat akciót is hirdettünk, másrészt pedig egy év alatt nagyot fordult a világ és ma már nem kell nagyon elmagyarázni senkinek, hogy miért is éri meg felvenni kölcsönt túlbiztosított fedezetre… Ennyit számít az az apró tény, hogy a Bitcoin és egyéb vezető kriptopénzek árfolyama az elmúlt hónapokban az egekbe szárnyalt! Várakozásaink szerint az arány a következő évben akár újra meg is fordulhat, ha hosszabban marad a jelenlegi pozitív piaci hangulat.

Az intézményi kölcsönvevők és a velük folytatott üzleti kapcsolat témakörében egyébként nemrégiben született egy részletesebb összefoglaló cikkem: Az INLOCK mediumos blogján.

Miből is tevődik pontosan össze ez a bizonyos 12 millió dolláros eszközállomány?

Folytatás…

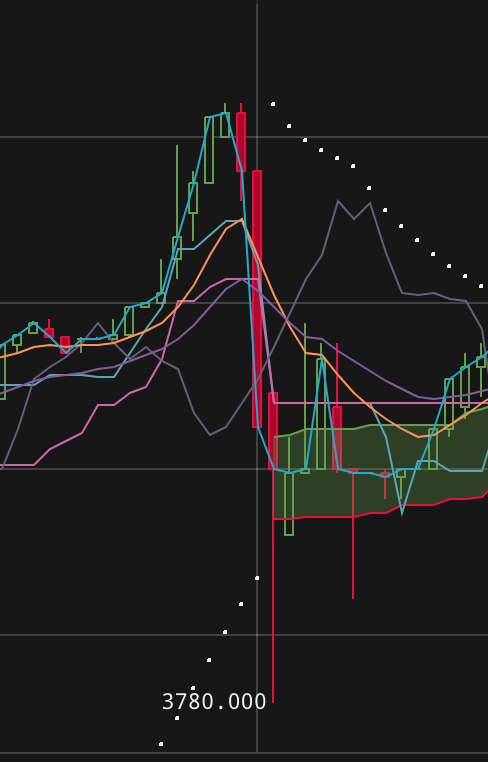

Az árfolyam a kék csatornáról lepattant és az 5000 dolláros ATH-val párhuzamosan rendesen le is fordult, ahogy az nyilván azóta már mindenkinek fel is tűnt. Ami ennél is érdekesebb, hogy a flash crash kapcsán az árfolyam ezeddig minden támaszt áttört és éppen ma kora délután ‘sikeresen’ kitört lefelé a jelenlegi csatornából. Már áttörte a 23,6%-os fibonacci szintet is ezzel kvázi “légüres térbe” került, innentől szabad a pálya bármerre. Nem gondolom komoly támasznak sem a 38.2%-os, sem pedig az 50%-os fibonacci sávokat. Amikor azt mondom, hogy “nem gondolom”, akkor itt nyilván az általam nagy tiszteletben tartott TA-k által publikált információkra alapozott privát véleményemet vetem képernyőre.

Az árfolyam a kék csatornáról lepattant és az 5000 dolláros ATH-val párhuzamosan rendesen le is fordult, ahogy az nyilván azóta már mindenkinek fel is tűnt. Ami ennél is érdekesebb, hogy a flash crash kapcsán az árfolyam ezeddig minden támaszt áttört és éppen ma kora délután ‘sikeresen’ kitört lefelé a jelenlegi csatornából. Már áttörte a 23,6%-os fibonacci szintet is ezzel kvázi “légüres térbe” került, innentől szabad a pálya bármerre. Nem gondolom komoly támasznak sem a 38.2%-os, sem pedig az 50%-os fibonacci sávokat. Amikor azt mondom, hogy “nem gondolom”, akkor itt nyilván az általam nagy tiszteletben tartott TA-k által publikált információkra alapozott privát véleményemet vetem képernyőre. Hogy mi is történt pontosan 2017.08.12 18:57 és 19:03 között? Az árfolyam elérve a 4000 dollárt, aktivált egy halom ‘take profit – market price’ megbízást. Egészen pontosan ebben a kb. 6 percben 269 BTC-nyi eladás történt a kraken.com-on, amiből 218 btc marketprice-on lett rögzítve! Valójában persze a kraken-en nem érte el az árfolyam a 4000 USD-t, ellenben a coinbasen igen, aminek határása az arbitrage robotok elkezték aktiválni az automatikus ordereiket mindenhol. Így bár a konkrét esetben a kraken-en éppen nem aktiválódtak a bután berakott take profit orderek, de a történet szempontjából a továbbiakban kezeljük úgy, hogy mégis. (Lusta vagyok a cikkhez készített scriptet átportolni a coinbase API-jára…)

Hogy mi is történt pontosan 2017.08.12 18:57 és 19:03 között? Az árfolyam elérve a 4000 dollárt, aktivált egy halom ‘take profit – market price’ megbízást. Egészen pontosan ebben a kb. 6 percben 269 BTC-nyi eladás történt a kraken.com-on, amiből 218 btc marketprice-on lett rögzítve! Valójában persze a kraken-en nem érte el az árfolyam a 4000 USD-t, ellenben a coinbasen igen, aminek határása az arbitrage robotok elkezték aktiválni az automatikus ordereiket mindenhol. Így bár a konkrét esetben a kraken-en éppen nem aktiválódtak a bután berakott take profit orderek, de a történet szempontjából a továbbiakban kezeljük úgy, hogy mégis. (Lusta vagyok a cikkhez készített scriptet átportolni a coinbase API-jára…)