Érdekes és több szempontból is szokatlan részletességgel nyilatkozatt a FED a Bitcoin téma kapcsán a “Liberty Street Economics” hasábjain. A cikk címe: “A Bitcoin nem egy újfajta pénz!“

A cikk egészében azzal a témával foglalkozik, hogy cáfolja az újabban egyre többször előkerülő felvetést, mely szerint a “Bitcoin az új pénz”.

Hosszan lehetne szétszedni a cikket és elemenként kivesézni annak minden gondolatát, de alapvetően a cikk célja szempontjából nem biztos, hogy ez lenne a célravezető. Aki fabatkát is konyít a Bitcoinhoz, az úgyis tudja, hogy a cikk megközelítése milyen logikai hibákon alapszik. Hogy csak egy konkrétumot hozzak elő: A cikk definiálja, hogy a “pénz”-nek három típusa létezik: fiat pénz, mögöttes eszközre kibocsátott pénz, mögöttes követelésre kibocsátott pénz. A cikk annak a lehetőségét is kizárja, hogy a Bitcoin esetleg ezen kategóriák egyikébe sem sorolható be annak jellemzői miatt… hiszen ez a lehetőség nyilvánvalóan megcáfolná a cikk címét éppen ezért egy ügyes mozdulattal besorolták a Bitcoint a “fiat money” kategóriába, lévénhogy szerintük ez a kalap illik rá.

Ha eltekintünk egyébként a megközelítés blődségétől, akkor ezen a ponton érdemes tisztázni, hogy mi is az a fiat money, hiszen én is gyakran használom ezt a kifejezést, de nem biztos, hogy ez minden olvasó számára ismert kifejezés. Fiat pénznek nevezzük azt az eszközt, aminek kibocsátója nem biztosít semmilyen beváltási/átváltási lehetőséget (innen a fiat szó) az adott pénz mögöttes értékéhez. (mert hogy gyakorlatilag nincs annak mögöttes értéke). Gyakorlatilag egy olyan fizetőeszköz ami definíciója szerint semmilyen mögöttes értékkel nem rendelkezik, annak értékét kizárólagosan a kereslet/kínálat aránya határozza meg.

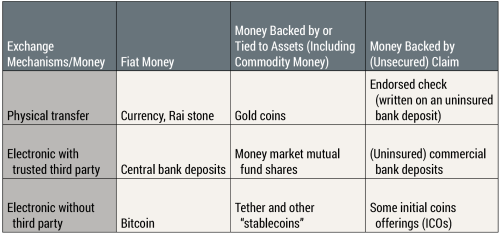

Mindennél is érdekesebb az alábbi közölt táblázat a cikkből:

A táblázat a fent felsorolt a FED szerint kizárólagosan létező pénzkategóriákat párosítja össze az adott eszköz manifesztációjával, úgy mint: fizikailag megjelenő eszköz, köztes bizalmi szereplő által kiadott elektronikus pénz, illetve a köztes bizalmi szereplő nélküli elektronikus pénz.

A táblázat utolsó sora több érdekességet is rejt:

- Egyrészt a Bitcoin az fiat money… oké erre kicsit később még visszatérek.

- Viszont a tether és hasonló stablecoinok már a “mögöttes eszközre kibocsátott pénz” kategóriába esnek, ami azért fura, mert ugye ezek mögött dollár áll jellemzően, ami meg fiat pénz, mitől lesz hírtelen mögöttes eszköz ami fiat money? Ezen logika alapján… követve a FED érvelését, ugyan a Bitcoin szerintük fiat money, de vesszük a WBTC-t (Ethereumon kibocsátott bitcoin token), akkor már egy másik kategória, mert amögött van valódi fedezet… Tetszik érteni?

- Az utolsó kategóriába bedobták az összes ICO tokent, hiszen ugye azok mögött követelés állhat.

Laza mozdulattal lépjünk túl azon a tényen, hogy egyébként a harmadik kategóriába inkább lehetne sorolni a stablecoinokat.

A leírtak alapján a Bitcoin kategóriájáról… ami ugye fiat pénz… ezt kell tudnunk a FED szerint: Alapvetően minden fiat pénz lényegében semmit sem ér, mivel azok mögött csak a puszta hit áll azzal kapcsolatban, hogy az ér valamit. Erre a kategóriára jó példák a valuták. A papír, amire húsz dollár van nyomtatva, szinte semmit sem ér. De mégis lehet ebből vásárolni egy kávét, mivel a barista elfogadja ezt abban a hitben, hogy később ő is tud ebből vásárolni valamit hasonló értékben. De persze a központi bankok által kibocsátott fiat pénzek TELJESEN más témák, hiszen azok TÖRVÉNYES FIZETŐESZKÖZÖK. Sok fiat pénz létezik ami nem rendelkezik törvényes fizetőeszköz jelleggel és a Bitcoin is csak egy példa erre.

Nos ennyi… Ezen érvelés alapján lett a Bitcoin egy újabb fiat pénz. Azok az apróságok, mint hogy az előállítása ütemezett, a darabszáma korlátos, illetve az előállításához brutális mennyiségű energiára van szükség, ami indirekt módon hatást gyakorol annak árára (jófajta Marxista elvek mentén…) és még számtalan más szempont… ezek mind nem relevánsak a FED szerint.

A cikk zárásképpen tisztázza, hogy a Bitcoin márpedig nem új pénz, hanem… most tessék megkapaszkodni… új csereeszköz mechanizmussal rendelkező pénz. Ezzel utalva arra, hogy a Bitcoin és egyéb kriptopénzek nem központi entitások által kibocsátottak.

A FED megközelítésével egy apró probléma van: Alap tézisként kezelik, hogy a pénznek csak három kategóriája létezhet, majd erre alapozva állapítják meg, hogy a Bitcoin nem lehet új pénz; hiszen ehhez szükség lenne egy újabb kategóriára.

Hogy miért pont ma született meg ez a cikk? Ez persze lehet véletlen is, de mindenesetre fura az áthallás, hogy most látott napvilágot John Bolton botránykönyvének néhány tartalma, melyek között kiemelten hozta le igen sok orgánum Trump viszonyát a Bitcoin kapcsán. A könyvben Bolton megemlít egy egyeztetést Trump és Steve Mnuchin (pénzügyminiszter) között, ahol Trump egyértelműen utasította még 2018 májusában Mnuchint, hogy minden eszközzel tegyenek keresztbe a Bitcoin térnyerésének.