W.D. Gann pénzügyi cikluselmélete 110 évvel annak megszületése után is kíméletlenül pontos. Lehetséges az, hogy valaki 1909-ben megjósolta, hogy 2024-ben hatalmas krízis vár a világra? Persze, hogy lehetséges. De hogy ez be is következik, nos ezen talán érdemes egy kicsit elgondolkodni.

Nagyon sokszor hoztam már elő itt a blogon és telegramon is William Delbert Gann időtáblázatát, amiben leírta a pénzügyi ciklusokat és azok hatására a tőzsdei árfolyamokra.

Alapvetően szkeptikus vagyok minden “TA” jellegű dologgal szemben, ami logikát próbál találni adat és árfolyamsorokban és abból próbál prediktálni, azonban W.D. Gann táblázata nem ilyen. Az ő táblázata egyszerűen a piac és az emberi pszichét hozza egy közös metszetre és egyszerűen a generációs elméleten alapszik, melynek lényege, hogy ami ma hihetetlen újdonság, az egy generációval később, már mindennapos evidenciává tud válni. A modell lényegében tű pontosan megmutatja azt a tömegpszichózist, amit a konteó gyártók gyakran emlegetett gazdasági háttérhatalomként vagy a piacok mögötti láthatatlan kézként. Van úgy, hogy valami távolról egy hatalmas bálnának látszik, azonban közelebbről szemlélve rájövünk, hogy temérdek kis halból összeverődött raj…

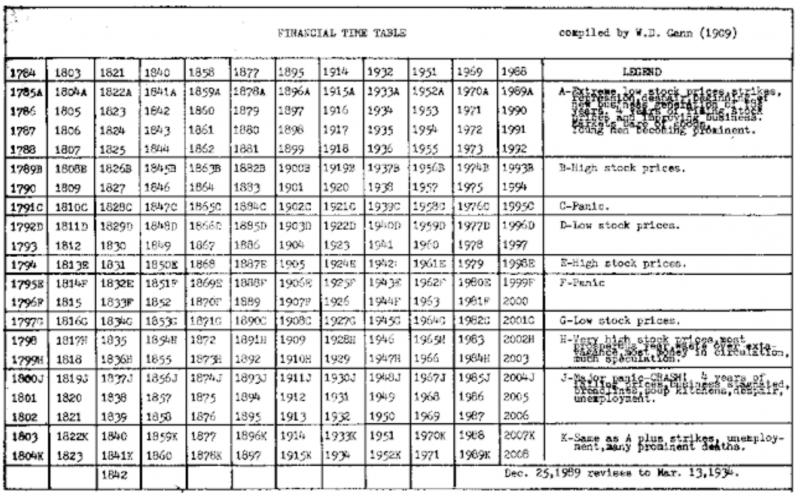

Gann a következő ábrát készítette el, amire lényegében feltette teljes karrierjét:

A táblázat 1909-ben készült, ami visszamenőlegesen és előre haladva is közel 230 év pénzügyi ciklusait hivatott modellezni és egy mintába szervezni.

Az emberi elme játékának ciklusai

Gann modellje 18 éves egymást követő ciklusokra bontja fel a gazdaság fejlődését. Minden ciklus recesszióval ér véget és recesszióval kezdődik. Ezek jellemzően kb 7. évet foglalnak magukba, melyből 3-4 kemény év után következik újabb 3-4 év folyamatos és racionális fejlődés, mely végül konjunktúrába csap át. A racionális fejlődési időszak a melegágya az innovációnak, a startupok, garázscégek megjelenésének, akik hatalmas lehetőségek előtt állnak, a konjunktúra időszakában. A legutóbbi ilyen időszak a cikluselmélet szerint 2010 és 2013 között zajlott. Érdemes végig gondolni, hogy ebben a szűk négy évben milyen cégek jöttek létre a semmiből vagy erősödtek meg. Ha egy sem jut eszedbe, akkor nézed meg az S&P 500 top 50 cégét és találni fogsz jónéhányat.

A konjunktúrát jellemzően 2 pánik év szakítja meg (C és F fázis), ezeket leszámítva ezen ~10 éves időszak minden ciklusban a hatalmas gazdasági teljesítményt és őrületes részvényárakat hivatott magába foglalni, ezen ciklusok vége felé szokása kiállni a politikai vezetőknek és saját érdemüket fitogtatva konstatálni, hogy az elmúlt évszázad legnagyobb növekedésén vagyunk túl… ami nyilván nem jöhetett volna létre, ha nincs az adott politikai erő támogatása. Ekkora érik el a prosperáló cégek csúcsukat, döntik meg a korábbi hihetetlen szinteket és a két sikeresen kezelt pánikidőszak tudatában mindenki már-már elhiszi, hogy innen nincs már vissza, innen csak az ég van előttünk, sőt inkább már a hold. A bődületes eredmények hatására az alapkezelők, a bankárok és a nagy befektetési mogulok elveszítik realitásérzékelésüket és elkezdenek egymással is versenyezni, hogy ki tudja a legjobb eredményeket elérni, ki a legerősebb játékos a piacon! Ehhez persze tőke kell, amit egyik oldalról boldogan öntenek bele a piacba a jegybankok, hiszen a gazdasági fejlődés jó és ezen időszakok hatására minden releváns(-nak hitt) mutatószám javul; amikor ez a likviditás is már kevés, akkor jön a tőkeáttétel, amikor már a részvényekre felvett kölcsönből veszik az újabb részvényeket, sőt teszik ezt akár kétszeres, ötszörös, tízszeres, vagy akár harmincszoros tőkeáttétellel! Kit érdekel, hiszen ezek a nyomorul chartok csak felfelé mennek!

Persze a 10 éves konjunktúra időszak vége felé egyre több neves közgazdász, piaci elemző híresség emel szót az eszetlen száguldás ellen és inti óvatosságra a parkett ördögeit. Mire rendre meg is kapják válaszul, hogy csak kárognak, savanyú nekik a szőlő és nincs itt semmi látnivaló… addig kell ütni a vasat amíg izzik!

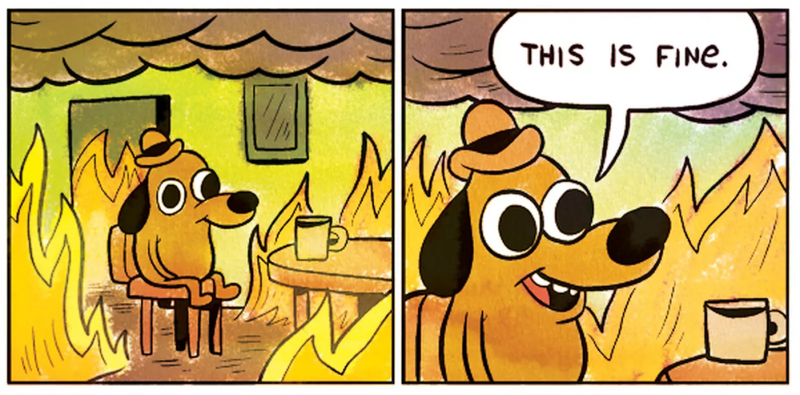

Majd amikor már minden józan eszét elveszítette a piac… már csak a frissen nyomtatott pénzek és a hatalmas tőkeáttételek fűtik tovább a piacot, mikor már a sarki fűszeres is úgy dönt, hogy YouTubeon, Instagramon vagy éppen Tiktokon csap fel tőzsdei suttogó influencernek azt követően, hogy két hónap alatt visszafizette a 420 ezer dolláros diákhitelét mindösszesen abból, hogy belongolta a Gamestopot a Robinhood accountján… Nos, akkor néhányan úgy döntenek, hogy itt az ideje learatni a “balekokat”. Azokat a balekokat, akik all-innel vannak mondjuk Netflixben, vagy Shiba Inuban, esetleg egy két hete indult random ICO-ban.

Így eljutunk a ciklus végéhez, az összeomláshoz, a “J” fázishoz. Közel 10 éven keresztül épült kártyavárak omlanak össze, sodorva emberek százezreit a csőd szélére, néhányukat pedig kicsit tovább is. Prosperáló vállalkozások jelentenek csődöt pillanatok alatt, amik akár geopolitikai kríziseket is eredményezhetnek. Csak, hogy egy aktuális utalást is belecsempésszek a cikkbe: előfordulhat, hogy egy tőkeerős bank az egyik napról a másikra jelent csődöt és sodor a tönk szélére több ezer KKV-t, akiknek a pénzét volt hivatott kezelni.

A 18 éves ciklus lezárásaként pedig jön a sötétség, bezuhant tőzsdei árfolyamok, munkanélküliség, mélyszegénység, kétségbeesés. Mely során kitisztul a piac, csak azok maradnak talpon, akiknek a termékeikre és szolgáltatásaikra valóban szükség van, amelyeket nem csak a divat hajt. A “self made man”-ek, influencerek, életvitel és befektetési tanácsadók szépen visszamennek korábbi állásaikba és a hosszan eluralkodó pánikban végre lecsillapodik a zaj, kitisztulnak a fejek.

W.D. Gann a pénzügyi ciklus táblázatát élete főművének tekintette és igen komoly vagyont szedett össze annak segítségével. Az eredeti táblázata 100 évre tekintett előre és a lefedezett időszak utolsó nagy összeomlásaként 2008-ra hívta fel a figyelmünket. Amúgy, mintha akkortájt valóban lett volna valami pénzügyi krízis, nemde?

Nézzünk a jövőbe

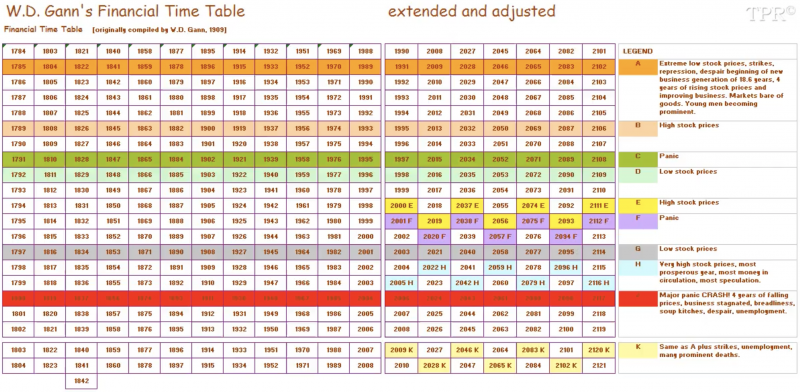

Az eredeti táblázatnak számos kiterjesztése készült, ezek körül a legelterjedtebb az alábbi, amit én is gyakran szoktam használni:

A kiterjesztett tábláznak jelenleg a 2008 és 2026 közötti időszakában vagyunk. Az előző ciklus lezárásaként bekövetett pénzügyi krízis előfutása a 2006-2007-es amerikai ingatlanlufi volt, melyet követte 2012-ig egy recessziós időszak. Ezt persze ahogy tudták csillapították a jegybankok a mérhetetlen mennyiségi lazítási programmal (QE). Az elmúlt években is jól láthatók voltak a pánik időszakok. Gondolok itt a ciprusi bankválságra, vagy a görög államcsőd helyzetre, ezeknek köszönhetően 2015-ben meg is volt a ciklus első nagyobb pánik rohama, amit követően 2020-ban szinte óramű pontossággal jött a következő nagy pánik, amikor a COVID első jeleire őrült zuhanásba kezdtek a tőzsdék.

Akkor 2024-ben komoly gondok lesznek?

Szerintem ma már nem nagy balgaság recessziót jósolni a következő évekre, melynek fontos része lesz a részvénypiacok teljes és tartós összezuhanása, ahogy történt ez 2007-2008-ban is. Az infláció már jelentős, amit tovább tetéz a orosz-ukrán konfliktus hatására kialakuló humanitárius és energia krízis. Bár még ki sem heverte a világ a COVID hatására összeomlott ellátási problémákat, máris ott tartunk, hogy újra széthullanak az ellátási láncok. Mintha csak óramű pontosan akarna összezuhanni körülöttük az ismert és civilizált világ.

Az elmúlt szűk 20 évben a világ jegybankjai megpróbáltak kitörni ebből a recesszió és konjunktúra ciklusból, mihez segítségül hívták a modern monetáris elvet és a folyamatos likviditásbővítést. Ezzel a módszerrel kétségtelenül hatékonyan tudták tompítani a 2008-2010 közötti időszak negatív hatásait, sőt villámgyorsan sikerült kilábalnia a gazdaságnak a 2015-2016-os hullámvölgyből, illetve a 2020-as tőzsdei zakóból is. Ám az eszköz kifulladni látszik, a gazdaságba beleöntött pénz szépen lassan lecsorgott a perimetriákig, ami beépülve a fogyasztói árakban az elmúlt évtizedek legnagyobb inflációját okozta és ebbe még nincs is benne az EU-s sújtó energiaválság és a tőlünk keletre zajló geopolitikai konfliktus elkerülhetetlen negatív hatása.

A következő hetekben-hónapokban minden arról fog szólni, hogy “MOST ÉRDEMES BELEVÁSÁROLNI” ebbe, abba, amabba. Legyen az bankpapír, nyersanyag, befektetési jegy, Netflix, Meta vagy akármi egyéb… és persze ki ne hagyjuk a sorból a bitcoint és az aranyat is. Aki arra szavaz, hogy az utóbbi hetekben lezajlott bődületes korrekciók csak ideiglenesek és ugyanolyan gyors talpra állás jön, mint 2020-ban… Nos annak ezek most fantasztikus belép pontok. Ez a cikk kétségtelenül nem nekik szól.

De miért???

Teljes zsibbadtsággal tud csak az ember erre az egész történetre ráeszmélni. Magam is hasonlót éreztem anno. Pedig valójában maga a modell teljesen racionális alapokon nyugszik. Az emberiség egy hatalmas organizmus, ami autonóm módon törekszik arra, hogy jólétben éljen, ez azonban olyan utópia, amire csak ideig óráig lehet törekedni és a “rendszer” sajnos törvényszerűen időről-időre kompenzál.

Ez az a piaci kompenzáció, amit nagyon sokszor tévesen valamilyen külső beavatkozásként azonosítanak és könyvelik el, hogy a “bálnák” áldozatává váltak… Holott – mint arra fentebb már felhívtam a figyelmet – az a bálna nem volt más, mint sok tízezer kis hal, akik vakon követték azt a rajt, amit valójában senki sem irányított, csak sodródott az árral…

Az, hogy ezek a ciklusok miért pont 18 évente zajlanak le… nos ennek okát csak találgatni lehet, de abban biztos vagyok, hogy ez kétségtelenül jó témája lehet a szociológusoknak.