Közismert tény: egy befektetési termék minél szélesebb körben ismert, – minél inkább kommercializálódik – annál inkább nem tud már befektetési termékként funkcionálni, hiszen valami akkor tud jó befektetés lenni, ha kellőképpen kevesen játszák azt meg.

Erre az elvre viszont rendre rácáfol az arany, hiszen a mai napig széles körben az egyik leginkább elterjedt befektetési termék, ami válságállóságát már számos alkalommal bizonyította a modern pénzügyi rendszerben is. Ezen tény alapozza meg az arany értékállóságának mítoszát.

Két éve írtam egy részletesebb cikket, ahol az inflációt és az aranyat is alaposabban cizelláltam. Ha nem olvastad volna az erről szóló cikket, akkor itt az ideje bepótolni:

Miért is állítom, hogy az arany értékállósága mítosz?

Ha ránézünk az arany historikus árfolyamára, akkor a következőt láthatjuk:

forrás: macrotrends.net (link)

Alapvetően az ábra egy hosszútávon jó befektetés képét sugallja, ami egyébként éppen nemrégen volt ATH-n, megközelítve a 2000 dolláros történelmi árfolyamszintet. A fentebb idézett korábbi cikkemben már bemutattam, hogy mindez miért is lenne fals megállapítás, hiszen ha az inflációval korrigált ábrát nézzük, akkor bizony rá kell ébrednünk, hogy az arany kizárólag 1970 és 1990 között volt jó üzlet, azóta pedig csak oldalazgat.

Amivel van azért egy pici logikai probléma…

Ha adott egy közel véges számú eszköz, aminek darabárát egy inflálódó pénznemhez viszonyítjuk, akkor alapvetően elvárható, hogy az árfolyamba beárazódjon az évenként bekövetkezett infláció. Mindez különösen a következő vizualizáció fényében tűnhet érdekesnek:

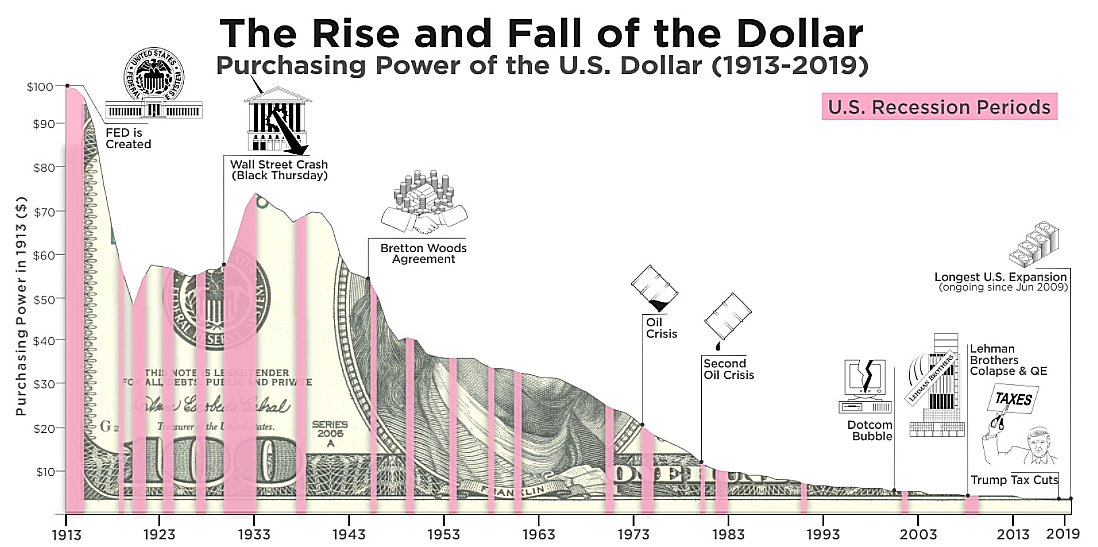

Az ábra a dollár elmúlt 100 évét mutatja. Pontosabban azt, hogy az 1913-as dollár vásárlóértéke minként alakult az elmúlt 100 évben, a különböző konjunktúra/recessziós időszakokban, illetve a fontosabb világgazdasági történések eredményeként.

Mint látható az ábrán, a dollár vásárlóereje 100 év alatt a századára csökkent, mely nem tűnik megállíthatónak, különösen egy éppen zajló recessziós időszakban.

Adott az arany, ami elvileg egy értékálló és válságkerülő eszköz melynek dollárban mért árfolyama az elmúlt 50 évben 300%-ot emelkedett és másik oldalról adott maga a dollár, aminek a vásárlóereje ugyanezen vizsgált időszakba lényegesen nagyobb ütemben zuhant. Nincs itt valami anomália?

A válasz igen komplex, számos olyan tényező van, ami befolyásolja az arany világpiaci árát, lásd friss kitermelés, illetve az arany hasznosítása a kereskedelemben, stb.

De összességében sajnos tényként kezelhető, hogy az arany kifejezetten rossz befektetés volt az elmúlt 50 év nagy részében.

Mindez annak fényében különösen érdekes, hogy számos olyan limitált darabszámú értékálló eszköz van a világon, aminek az árfolyamába igenis évről-évre pontosan beárazódik az infláció. Erre jó példák a műkincsek és az olyan limitált darabszámban készült tárgyak, mint pl a svájci manufaktúrák luxus órái. Ezeknél az eszközöknél és műtárgyaknál pontosan érvényesül a meghatározott darabszámon keresztüli érték.

Ha egy kicsit elengedjük a fantáziánkat, akkor hamar arra a következtetésre juthatunk, hogy az arany árfolyama erősen manipulált. Ezzel persze senkit sem nagyon tudtam meglepni, hiszen aminek lehet manipulálni az árát, azt nyilván fogják is manipulálni. Lényegében elmondható, hogy az arany látszólag a modern világtörténelem egyik legnagyobb befektetési átverése. Az árfolyam alakulása alapján az a kép alakul ki az emberben, hogy bizonyos érdekkörök szinte generációkon keresztül árasztják el a piacot ezáltal mesterségesen mérsékelve az arany árfolyamát és tompítva azt, hogy megjelenjen benne az inflációs hatás. Hisz lássuk tisztán: ha az arany olyan nagyon jó befektetés lenne, akkor ki akarna állampapírban vagy bankbetétekben tartani bármit is?

Mi vár az aranyra? A digitalizáció korában, amikor már a magyar jegybankelnök is digitális pénzről beszél és nem rest egy Bitcoin slide előtt pózolni a közgazdász vándorgyűlésen… nos az arany mítosza kezd megkopni. A fiat pénzek még hosszútávon velünk fognak maradni valamilyen formában, így a piacok folyamatosan fürkészik azokat a limitált mennyiségben létező eszközöket, amiknek az értékállósága az infláció mértékével korrigálódik évről évre. Márpedig az arany nem ilyen eszköz, szemben akár műtárgyakkal, vagy éppen az olyan digitális eszközökkel, mint a Bitcoin. Ha az arany az lenne, aminek a belénk plántált tudás alapján lennie kellene, akkor az arany árfolyamának pontosan olyan ütemben kéne növekednie, ahogy az elmúlt 10 évben növekedett a Bitcoin értéke…

A Bitcoin mindenképpen érdekes alternatíva, hiszen nem hamisítható, senki nem tud több bitcoint gyártani, mint amennyi az éves kibocsátás. A meglévő Bitcoinokat nem lehet lefoglalni, nem lehet duplikálni és semmilyen olyan ismert támadási mód nem létezik, amivel duplán lehetne elkölteni a hálózaton ugyanazt a bitcoint. A Bitcoin véges számban létezik és a friss kibocsátása tervezhető. Pontosan tudjuk, hogy ma mennyi van belőle és azt is nagy biztonsággal tudhatjuk, hogy egy év múlva mennyi lesz. Mindez ráadásul digitálisan létezik, anélkül, hogy egy központi játékos írná a játékszabályokat. Nem véletlen, hogy egyre több befektető kezdi belelátni a Bitcoinba ugyanazt az értéktároló tulajdonságot, amit egykoron az aranyban látott.

Hisz ne felejtsük el: A Bitcoin árfolyam nem csak azért növekszik, mert egyre népszerűbb az eszköz. Legalább ilyen ütemben növekszik azért, mert az árfolyama alapját adó dollárt vásárlóértéke folyamatosan értéktelenedik. Ahogy ábrándul ki a világ a dollárból és az aranyból… nos úgy nyitnak egyre többen a Bitcoin irányába.

Nincs új a nap alatt, az érték csak átcsoportosul.