A jelenleg ismert és széles körben alkalmazott befektetési és pénzügyi termékekhez kapcsolódó elemzési iparág egy végtelenül egyszerű trükköt alkalmaz az egyes termékek összehasonlíthatóságához: figyelmen kívül hagyja az érték relativitását és kvázi stabilként predesztinál olyan értékeket, amik egyébként egyáltalán nem azok. Az alábbi cikkben azt a célt tűzöm ki, hogy kvázi konyhanyelven elmagyarázzam a pénzügyi termékek értékének relativitását és ez alapján segítsek az olvasónak megérteni, hogy mi is a valódi értéke az egyes befektetési, megtakarítási vagy éppen hitel termékeknek, ha lehámozzuk arról az abszurd abszolutizmus maszlagját… legyen az bankbetét, lakáskölcsön, befektetési alap… vagy épp állampapír.

Az Abszurd Abszolutizmus…

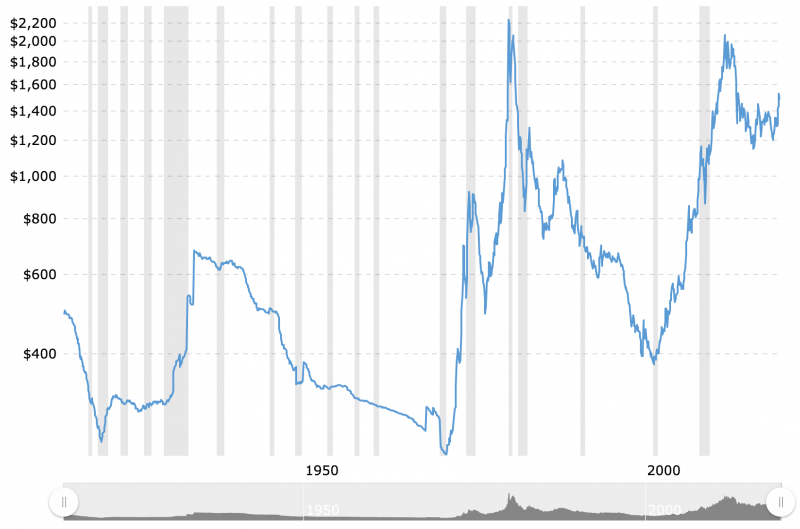

Bár háztartási szinten ezt kevésbé érezzük, de a jelenlegi pénzügyi piac abszolút értéke az USA dollár. Ugyan nem hiszem, hogy az USD regnálása túlságosan sokáig fenntartható, de ettől a konspirációkat egyenlőre még hanyagolnám. Minden komolyabb pénzügyi termék árát szokás az USA dollárhoz mérni. Nézzük miként is alakult az elmúlt 100 évben például az arany árfolyama:

Az ábrára ránézte számos fontos következtetést tudunk levonni: Egyrészt kijelenthető, hogy az arany akár egy jó befektetésnek is tekinthető, hiszen lényegében a 1970-es évek óta kisebb korrekciókkal ugyan, de folyamatosan felfelé húz az ára. Mondhatjuk vajon, hogy:

Aki aranyba fektette a pénzét az nagyot nem bukhatott rajta???

Ha ránézünk tetszőleges más befektetési termékre, legyen az pl a NASDAQ comp index vagy a nehézipart reprezentáló Dow Jones Industrial Averages (DJIA) akkor pont ugyanezt látjuk. De nem kell ehhez persze a világ másik végére kalandozni. Itt van nekünk a saját hazai értéktőzsdénk is és annak a BUX indexe, ami 5 évvel ezelőtti végtelenül unalmas volt és csak oldalazgatott a dög unalmas 15-20 ezer pont közötti sávban, majd 2015-ben kitört és mára potom 250-300%-ot performált.

Az egyébként totálisan eltérő pénzügyi termékek chartjai furán korrelálnak, ami persze koránt sem annyira fura, ha figyelembe vesszük a gazdaság ciklikusságát. De az összességében csak az ábrák alapján elmondható, hogy itt bizony a 60-as évek óta nem nagyon lehetett rossz üzletet kötni…

Vajon ezt az olvasó is így gondolja? Tartok tőle hogy nem.

A képzavar megoldása az, hogy a chartok viszonyítási alapja a hibás, hiszen ezek a chartok jellemzően a dollárhoz vannak kötve. Márpedig a dollárnak a vásárlóértéke az elmúlt évtizedekben ugyanúgy csökkent, mint akár a forinté vagy bármely más jegybank által kibocsátott és elinflált hitelpénzé.

Persze az “ugyanúgy” nem teljesen igaz, hiszen nem véletlen, hogy a dollár alig 10 éve még 180 forintba került, ma pedig már 300 felett van. Itthon kicsit jobban megy nekünk a vásárlóérték infláció…

Az alábbi ábra azt mutatja, hogy miként néz ki az arany értéke az elmúlt 100 évben, ha azt nem nominálisan mérjük a dollárhoz, hanem annak pillanatnyi váráslóértékét vesszük alapul. (Tehát inflációval korrigált dollár értékhez mérjük.)

Mit is mutat ez az ábra? Azt lehet róla botcsinálta elemzőként leolvasni, hogy az elmúlt 100 évben 3 alkalommal volt komolyabb kitörés az arany árfolyamában: A “Great Depression” időszakban a 20-30-as években, amikor túlélte nyugati világ az eddigi legnagyobb pénzügyi válságát. Majd a 80-as években, amikor a hidegháború végjátékában a geopolitikai átrendeződések okán regionális válságok söpörtek végig az egész világon… és persze a sort a 2008-as válságot követő időszak zárja, ami már mindannyiunknak sokkal ismerősebb lehet, hiszen az ábrán is jól látható: a ciklus még koránt sem ért véget.

Tehát ez az ábra alapján egyáltalán nem jelenthető ki, hogy akármikor jó befektetés az arany, hiszen igen komoly évtizedekig elhúzódó korrekciókat követnek villámgyors felfutások.

Rápillantva a DJIA vagy a NASDAQ, de lényegében bármely tőzsdei indexre, hasonló eredményre jutunk, ha a dollár nominális értéke helyett annak valós vásárlóértékét nézzük.

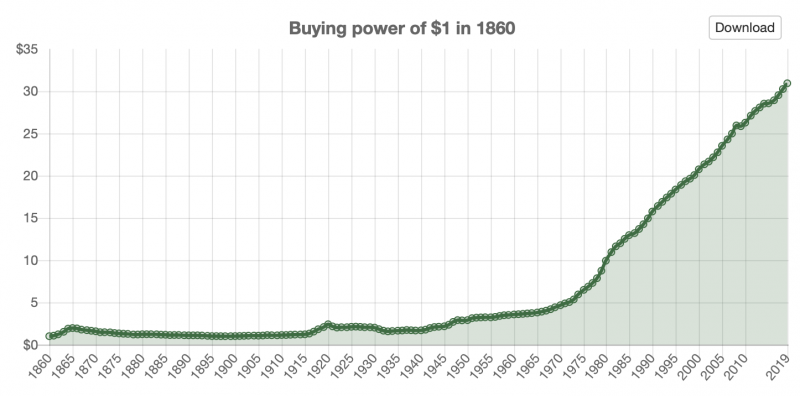

Miként is néz ki ez a bizonyos vásárlóérték az U.S. dollár esetén:

Az ábra azt mutatja, hogy az 1860-ban kibocsátott 1 dolláros bankó vásárlóértékéért mennyi dollárt lehetett volna venni az azt követő években. Jól látható, hogy közel 100 éven keresztül az infláció alig emelkedett, majd a 70-es évektől rakéta üzemmódra kapcsolt és jelenleg is utánégetővel füstölik a dollár vásárlóerejét.

Az infláció igen nehezen megfogható dolog. Azt mindenki érzi, hogy létezik, hiszen “régen minden jobb volt” és a “kenyér is 3 forint 60 fillér volt” mondások mögött is sokszor a fizetőeszközünk vásárlóerejének leértékelődése áll (tehát az infláció), amit ugye a gyakorlatban úgy ér el a jegybank, hogy pongyolán fogalmazva: pénzt nyomtat. Azaz olyan mennyiségi lazítást hajt vére ami által a gazdaságban új pénz kerül be, ami ugyan elinflálja a többi ott cirkulálódó pénz értékét, de cserébe segít a gazdasági szereplőknek friss és legfőképpen olcsó pénzhez (pl. hitelhez) jutni. Az USA-ban a legutóbbi ilyen ciklusok a quantitative easing nevet kapták, itthon pedig egyszerűen csak “Matolcsi hitelnek” (azaz növekedési hitelnek) neveztük ezt, mikor is ugye gazdasági szervezetek kaphattak a piaci hitelek alatti kamatozású vállalkozási hiteleket, melyen keresztül friss pénz áramlik a gazdaságba.

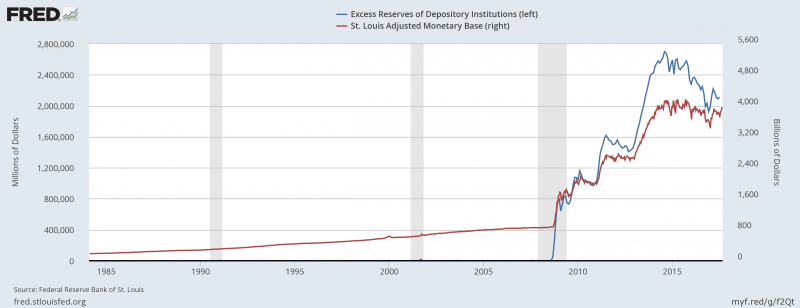

Aki az hiszi, hogy a pénznyomtatás egy közel statikus történet, annak van egy rossz hírem…

Az ábra azt mutatja, hogy lényegében az 1920-as éveket követően egészen 2008-ig szint kiszámítható módon növekedett a pénznyomtatás (és vele együtt az infláció), azonban 2008-ban igen komoly szintre kapcsolt a FED (Az USA jegybankjának álcázott valami) pénznyomdája, ami a QE#1, QE#2 és QE#3 programoknak köszönhetően 5x több pénzt nyomtattak alig 6 év alatt, mint amennyi addig létezett. Itt most a pénz alatt a USA dollár értendő.

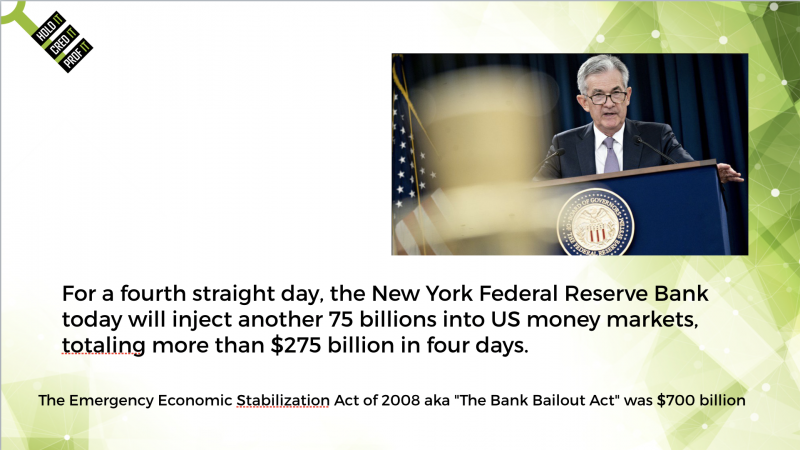

Szívesen mondanám, hogy a három QE program hatására beállt az egyensúly és végre nyugalom van. Ám ez az illúzió pont egy hónapja roppant szét amikor a bankközi hitelpiacokon olyan mértékű bizalmatlanság indult el, minek okán a FED újabb őrült pénznyomtatási akcióba kezdett, hogy legyen elégséges likviditás a bankok kezében

Rev-Repo válság

Ha az mondanám most, hogy perpillanat egy konkrét pénzügyi válság zajlik, akkor valószínűleg igen kevesen értenék, hogy mire is célzok. Pedig valójában ez zajlik, csak most éppen egy olyan piaci szegmensben, amire nekünk “halandó” embereknek nem nagyon van rálátásunk.

Az amerikai pénzügyi rendszert egyik fontos alappillére az “overnight funding” folyamat. Az overnight funding/financing lényege, hogy a bankoknak minden este ki kell fizetni a futó tőkeáttételes ügyleteik után járó napon túli költségeket. Ez nyilván egy bődületesen nagy érték, ami nem feltétlenül lapul ott minden esetben az adott bank zsebében, különösen ha az kifejezetten szeret tőkeáttételes ügyletekkel játszani (legutóbb is milyen jó vége lett ennek 2008-ban ugye?); ezért mit tesz a bank, hogy kifizesse ezeket a költségeket? Természetesen kölcsön kér egy másik banktól, aki boldogan ADTA oda eddig ez ehhez szükséges pénzt évi 2-3%-os kamatra.

Azért adta, mert bő egy hónapja bizony komoly krízis történt, olyan mennyiségűre rúgott ez az esti kölcsönösszeg, hogy az éves kamatláb már 10% felé kúszott, ami komoly jele annak, hogy a bankszektor kezd rossz irányba menni.

Mit tett ezen probléma megjelenésekor a FED? Természetesen a nemzetgazdasági érdekeket szem előtt tartva óvatosságra intette a bankokat, javaslatot tett a tőkeáttételes ügyletek mérséklésére, illetve a tőkeállományok feljavítására; továbbá rendkívüli felügyeleti auditokat kezdeményezett a leginkább érintett pénzintézeteknél…

MEG A FRANCOKAT!

Ehelyett elkezdte az overnight rev-repo programot. A rev-repo a “reverse repurchase” rövidítése, mely bár nagyon jól hangzik, de lényegében arról szól, hogy a FED dedikált állampapír visszavásárlási programot hirdet kizárólagosan a pénzintézeteknek. Ez két dolgot eredményez:

- Egyrészt csökken a bankok állampapír állománya, ami összességében nem kifejezetten tesz jót a dollárnak önmagában sem.

- Másrészt pedig friss pénz áramlik a bankokhoz, így kevésbé szorulnak kölcsönökre, hogy finanszírozzák a napon túli tőkeáttételes ügylet költségeit.

Nyilvánvalóan erre a tevékenységre nem áll a széfben néhány köteg bankó a FED-nél, így az ehhez szükséges néhány száz milliárd dollár bizony frissen jön ki a virtuális nyomdából.

Tehát pontosan ugyanott tartunk mint 2008-2009-ben. A bankok felelőtlen ügyleteit már megint az adófizetők pénzén korrigálja ki a jegybank. Nyilván az ilyen jellegű tűzoltásoknak mindig jó vége szokott lenni…

A számok az idő tükrében

Ez a kis Rev-REPO biznisz kikacsintás után térjünk vissza arra a bizonyos relativitás dologra:

Az előzőek kapcsán nekem mindenképpen Rodolfo (a.k.a. Gács Rezső, bűvész) elhíresült mondata jut eszembe:

Figyeljék a

Épp a minap botlottam bele panelbeszélgetésbe, ahol az egyik közeli főváros kapcsán hangzott el, hogy “Dehát 2010 óta az iparűzési adók 70%-kal növekedtek!“. Mindez egy igazán jól hangzó számadat. Tekintsünk el egy pillanatra mindennek a politikai vetületétől… Így, magunk mögött hagyva a helyhatósági választásokat, most talán van szűk két és fél évünk, hogy anélkül lehessen egy ilyen témáról beszélni, hogy bárki is bármilyen politikai propagandát vélne abban megjelenni. Szóval nézzük csak ezt a 70%-ot 2010 óta.

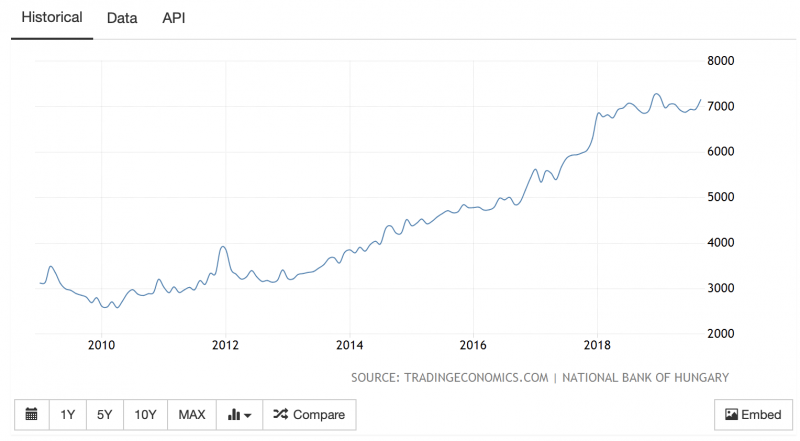

Az ábra a hazai jegybanki pénzkibocsátást mutatja az elmúlt 10 évben. Mint látható 2010 óta 3000 milliárd forintról 7155 milliárdra növekedett a bázis, tehát az a pénzmennyiség amennyit a jegybank kezel és saját hatásköre alapján bocsát ki újabb mennyiséget, ha a monetáris politika azt követeli meg. Mindez annyit jelent, hogy azon a bizonyos összesített gazdasági teljesítményen jelenleg közel 2,5x több “magyar bankó” osztozik.

Az adott időszakban történő mennyiségi pénzösszeg növekedés önmagában leginkább semmit sem jelent, különösen ha figyelmen kívül hagyjuk az adott összeg valós vásárlóerejét. Ezek a számok leginkább csak a megtévesztésre és a hamis biztonságérzet keltésre jók.

DEHÁT AZ INFLÁCIÓ CSAK 3%!!!!

Na és itt jön a csel… Hogy lehet, hogy a jegybank által kinyomtatott új forint mennyisége éves szinten akár 30%-kal is gyarapodott, miközben a KSH által közölt inflációs adatok csak 2-3% körül alakulnak.

Anélkül, hogy bármilyen szinten elkezdeném cizellálni az inflációs statisztikák valóság alapját had példázzam mindennek abszurditását egy egyszerű kis példával.

Fontos azonban, hogy a gazdaságot nem csak a monetary base (tehát a jegybank által létrehozott és nyomtatott) pénzmennyiség hajtja, hanem a teljes pénzállomány, aminek a M0-án (monetary base) kívüli része csak virtuális pénzt, vagyis pontosabban hitelpénz. Ezen hitelpénzeken természetesen az összesített gazdaságnak nyeresége van, hiszen a hitelre mind a bankok mind a jegybank kap kamatot, ami összességében kompenzálja némileg a monetáris lazítás okozta vásárlóérték romlást. Ehhez persze arra is szükség van, hogy a “bruttó hazai össztermék gyarapodás” nevű piramisjáték hatékonyan működjön.

A lényeg röviden, hogy a jegybankok folyamatosan a húzd meg, ereszd el elvet alkalmazva lavíroznak az első körös pénznyomtatás és a gazdaságélénkítési programok között. Ennek összesített eredménye az, hogy a különböző trükkökkel összerakott infláció számszerűen valahol 5% alatt tud maradni, miközben a monetary base évente akár 20-30%-kal is gyarapodhat.

De mi a francért nyomtatnak ennyi pénzt?

Erről a témáról már korábban is többször írtam, így röviden a lényeg: a pénzügyi stabilitás egyik legfontosabb eszköze a likviditás, ami bizalmat generál az adott piac vagy termékkel szemben. A tudat, hogy egy ország eladósodott a saját pénzeszközében nem kifejezetten előnyös, különösen, hogy ezeket a hiteleket előbb-utóbb törlesztenie kell. A semmiből nyomtatott pénz a legegyszerűbb eszköze annak, hogy a törleszd a korábbi hiteltartozásaid. Ugye milyen egyszerű? Még szerencse, hogy a pénznyomtatás moratóriuma (jobb országokban…) csak az állam számára létezik.

De hogy is működik mindez?

- Tételezzük fel, hogy az olvasó egy országot képvisel. Tudom nehéz, de rugaszkodjunk el a valóságtól. Az ország gazdaságát bizony fűteni kell, kell az infrastruktúra, kell fejleszteni a gazdasági kapcsolatokat, kell működési tőke a vállalkozásokhoz és még sorolhatnám. Ehhez konjunktúra időszakokban bődületes likviditás kell. Hogyan tud likviditáshoz jutni egy ország, ha egyébként az (adó) bevételei nem elégségesek? Természetesen nyomtathat magának pénzt… azaz likviditást…

- De nyilván nem ezt teszi! Hiszen ezzel a konjunkturális időszakban rontaná az eredményeit, inflálná el a pénz fizetőértékét és sodorhatná akár saját gazdaságát indokolatlanul recesszióba.

- Ehelyett mit tesz? Felvesz kölcsönt! Jó ez valóban egy létező eszköz… Ott is van erre az itthon nem igazán jól csengő IMF (International Monetary Fund)… Ám ahogy egy hagyományos háztartásban, úgy egy államkassza esetén is az ilyen jellegű eszközökhöz illik az utolsó pillanatban nyúlni csak. Sokkal egyszerűbb ennél, ha az adott ország kötvényt bocsát ki… pl. állampapírt.

- Mit is jelent ez a fajta kötvény? Az adott állam arra vállal kötelezettséget, hogy a kötvény lejáratakor adott mennyiségű kamatot fog fizetni. Ez végső soron jól hangzik. Kölcsön kéri az állam a pénzem és X év múlva visszaadja azt nekem kamatostul.

- Mit csinál ezzel a kölcsönkért pénzzel az állam? Természetesen infrastruktúrát fejleszt és beruházásokat finanszíroz, vállalkozásokat tőkésít fel. Gyakorlatilag pumpálja a pénzt a gazdaságba annak reményében, hogy az hatékonyabban fog nőni, minek hatására növekszik a közteher mértéke és adók formájában az állam extra bevételt realizál.

Persze ezek az állampapírok koránt sem termelik vissza az értéküket az állam számára néhány év alatt. Ezért miből finanszírozza a visszafizetést az állam? Természetesen egyrészt pénznyomtatásból, másrészt pedig újabb kötvények kibocsátásából, melyeknek immáron nem csak a korábban felvett állampapírok ellenértékét, de az azokra vállalt kamatokat is fizetni kell. És ez így halmozódik folyamatosan. Ha dübörög a gazdaság, akkor mehetnek az újabb és újabb kötvénykibocsátások. Ha éppen letargiával küzd a gazdaság, akkor pedig felbőghetnek a nyomdagépek.

Az egészséges gazdasági hátterű országokban pont azért van teljesen külön választva az állami költségvetés működtetéséért felelős terület a monetáris politikát gyakorló jegybanktól, hogy ezek a döntések ne borgőzös estéken szülessenek meg egy-két roppantul hozzáért lobbista társaságában, hanem igenis érdemi vita történjen arról, hogy milyen eszközökkel is gyakorolhat nyomást a regnáló államapparátus saját devizájára.

Ezen a ponton persze felmerülhet az olvasóban, hogy vajon hazán is ide sorolható-e. Azt kell mondjam, hogy a jegybank elmúlt bő 10 éves intézkedései kapcsán én hajlok arra, hogy azt mondjam igen: itt is megvan ez az egészséges szeparáció… bár szokás mondani, hogy a puding próbája az evés. Lássuk meg mi lesz, ha beüt a recesszió.

Konklúzió

Tartok tőle, hogy azon olvasók, akik eljutnak eddig a pontig már régen levonták a konklúziót: nincs a gazdaságban abszolút viszonyítási alap. Az arany árának a dollárhoz történő mérése sajnos pontosan olyan, mintha almát hasonlítanánk körtéhez. Lehet persze korrigálni az értékét a vásárlóértékhez és a közgazdaságtan ezt is teszi jobb pillanataiban amikor nominális és relatív értékekről vagy pl kamatokról beszél. De, hogy az utca embere mindezekből egy büdös szót sem ért, amikor leül vele szemben az MLM huszár, aki látványos chartokon mutatja meg a “Dél-Kelet Ázsia befektetési alap” 20 éves fantasztikus hozamát és már vezeti is a kezét, hogy hol írja alá 30 évre a tőkeáttételes befektetési jegy szerződést.

Ui: Érdemes mindennek a fényében fejben végig gondolni akár a Bitcoin árfolyamát is. Fura következtetéseket lehet ebből is levonni. De ezt ezúttal már az olvasóra bízom.

Szokásosan jó minőségű iromány, tele fontos gondolatokkal. Élmény olvasni. A baj csak az, hogy ez nem egy izgalmas regény, hanem a ma megírt történelemlecke, ami egy-két év múlva fog nagyot ütni. 🙁

nagyon jó volt a cikk, bár ha már felvezetted a BTC árfolyamot, vártam volna hogy kibontod ezt is, végülis ez egy bitcoin blog 🙂 hátha majd itt a kommentekben…

Én azt hiszem, hogy a Bitcoin árfolyamát két dolog mozgatja, a kétségbeesés és a kapzsiság. Most a kétségbeesés kevésbé hat rá, a latinamerikai országoknál lévő kilátástalanság rakott rá azzal, hogy saját valutájukban nem tudnak bízni. Emellett még serintem az is jobban hat, hogy a kínai támogató szavak hatására elkezdtek rámenni a vásálásra jobban. Úgy képzelem, csak ez tartja 6000 dollár fölött az árfolyamot. A hírek , pletykák csak pár napig rántják el az árfolyamgörbét.

Érdemes nézni a Whale Alertet. Pont a nagy rally előtt 18000 bitcoint mozgattak egyik helyről a másikra, majd később még 16000 bitcoint.

Közben pedig 340 millió tethert nyomtattak, azaz valakik így moshatták át egy rakat pénzt, vagy le volt zsírozsva a 10000 dolláros árfolyam. Érdekes módon 10600-ig ment fel az árfolyam, majd a második csúcs már 10000 alatt volt, most pedig el kezdett kivérezni.

A kínai támogató szavakat szerintem félremagyarázzák. Az én értelmezésemben most ágyaznak meg a nemzeti kriptónak, szabályozással kiemelve a többi közül. A többit a sárba kell tiporniuk, hogy a sajátjuk fényes győzelmet arathasson.

Az hogy 30%al több pénzt nyomtattak bele a gazdaságba idén mint tavaly, és mégis 3%os az infláció sztem lehet legit. Ezt a 30%ot hitelbe vették fel és ekkor úgy vesszük hogy ki fogják tudni fizetni a hitelt és lesz mögötte valós teljesítmény. Akkor kéne 33%os inflációval számolni egyből, ha tudnánk hogy a hitel felvevő biztosan nem fogja fizetni a hitelét és nem lesz mögötte gazdasági teljesítmény, ez esetben tényleg hígítaná csak a forintunk értékét a nyomtatott 30%.

Mondjuk tényleg érdekelne hogy hogyan is néz ki ez valóságban. Ki ellenőrzi hogy állambácsi mennyi pénzt nyomtat a garázsban és abból mennyit vall be?

A felvett hitelt elköltik, és bekerül a gazdaságba. Nem attól fogja higítani, hogy visszafizetik-e vagy sem.

Hát akkor mégis hogyan van ez a 30%os történet?

Érdekelt volna, hogy pontosan mivel magyarázod, hogy az infláció jelentősen elmarad pénzmennyiség növekedésének ütemétől. Persze, trükköznek a vásárlói kosárral, de nem hiszem, hogy 30%-ot ki lehet ügyeskedni minden évben.

Erre ‘a FED nyakló nélkül nyomtat pénzt’ vonalra mindig az merül fel bennem, hogy kié ez a pénz? Mert az tudja elkölteni. Ha a krományé lenne az ingyen pénz, és elköltené, az a hiányt növelné, amire viszont árgus szemekkel figyelnek, különben az országok egymással versenyezve végtelen inflációs spirálba húznánk egymást. A FEDé a pénz, de ő nem költheti el? Hogy is van ez? Ez nem a hitelt megkapó bankoké, hiszen vissza kell fizetniük. Leglábbis addig, amí a hiteleket vissza is kell fizetni, ami sérült a 2008-as giga mentőakciók során…

A grafikonok remek szemléltetői a valóságnak. Annyit azért mindig érdemes ellenőrizni, hogy az alsó vízszintes vonal lehetőleg a nulla legyen és pl. függőlegesen is azonos legyen a távolság 400-600 közt, mint 1400-1600 közt.

Különben mást sugall, mint a valóság. Persze így kiderül a szándék is.

Vannak dolgok amit nem lehet matematikával megmagyarázni, pedig az legalább egy egzakt dolog.

De egy csata előtt nem elég megszámolni a résztvevők számát, és felszerelését. Hit, elszántság, akarat… ezeket nem lehet matematikával leírni.

Miért nincs 30% infláció, pedig kétszer annyi a pénz? Miért nem áll le azonnal a hiperinfláció amikor beszüntetik a pénznyomtatást?

Ha az emberek egyre több pénzt akarnak birtokolni (pénzt egyre nagyobb értékben) mert pl. gazdagodnak, és elég 2 kocsi, vagy mert takarékoskodnak a jövőre és HISZNEK, bíznak abban, hogy a pénz amit félreraknak, jól jöhet később (a helyett, hogy elköltenék gyorsan valamire, ne adj Isten még hitelt is vennének fel, mert már egyesek megégették magukat), akkor megnő a kereslet erre a pénzre.

Fel is menne az értéke, (mint a Bitcoinnak).

Vajon jó lenne, ha ezt tétlenül nézné az állam? Azt gyanítom, számára nem lenne szerencsés. Tehát közbelép, nyomtat még egy pár bankót, hogy kielégítse az igényeket, oly mértékben, hogy az infláció a neki tetsző mértékben alakuljon.

Ha pedig csökken a kereslet az állam pénzére, akkor vagy hagyja az infláció elszabadulását, vagy (okosan) visszavásárol némi bankót, hogy fent tartsa a hitet, és hamarosan megint piacra dobhassa.

Az „utánam az özönvíz” típusú kormányok persze csak nyomtatnak, meg is indul az infláció.

Senki nem gondolja, hogy Amerikának tétlenül kéne néznie, hogy nő az általa nyomtatott bankók értéke (mert az emberek ebben bíznak, nem a pezóban) és azok gazdagodnak világszerte, akik dollárban tartották a pénzüket. A dollár iránti bizalom haszna ( a növekvő kapitalizáció) két féle képen nyilvánulhat meg. Vagy az értéke nő, vagy a mennyisége.

Az állam dönt, és inkább magánál tartja a „hasznot” és nyomtat. Amíg van hit.

Ez a Bitcoinnal nem tud megtörténni.

Ha van „haszon” akkor az mindig azé aki a bitcoint birtokolja.

Valóban nemcsak a pénz mennyisége számít, hanem a forgási sebessége is.

Másrészt az infláció csak a fogyasztási javak piacának árváltozását méri. Ha helikopterről szórunk ki pénzt az emberek közé, de ők nem kólát és hamburgert vesznek rajta, hanem részvényt vagy kötvényt, akkor összességében tényleg nőtt a likviditás, de mégse nőtt az infláció, hanem eszközárbuborék jön létre.

Akkor a tether a csoda, hiszen nem ritka eset, mikor 24 órán belül, 10x megfordul minden egyes darabja. :-), de a legutóbbi pumpáláskor majdnem 59 milliárdos forgalmat bonyolítottak le 4,1 milliárd darabbal. Ez világcsúcs!…. ezzel is csak 10600 környékére tudták feltolni a BTC árfolyamát, meg a többit.

JPÉ, írj máskor is, plz!

USD forgási sebesség:

https://fred.stlouisfed.org/series/M1V

https://fred.stlouisfed.org/series/M2V

https://fred.stlouisfed.org/series/MZMV

Vagyis nem elég, ha pénzt adsz az embereknek és az intézményeknek, hanem “rá is kell kényszeríteni” őket, hogy azt költsék el 🙂

OFF: INLOCK a CoinMarketCap-en:

https://twitter.com/CoinMarketCap/status/1190419672551841792

🙂

Go go go!

Mikor lesz normális tőzsdén azt lehet tudni? 😀 bitstamp poloniex kraken coinbase bittrex ilyensmiken. Már csak a magyarsága miatt is megérné venni egy pár százezret

A Liquid nem elég normális? Egyébként dolgozunk azon lázasan, hogy máshol is ott legyen… De ugye van itt ám nem kis ellenszél 🙂

Háát, én még sose hallottam róla. Nem tudom hogy más hogy van vele, de nekem nagyon nehezemre esik az hogy új tőzsdére beregisztráljak. Egy csomó macera, mindig előjön hogy megbízhatóe vagy sem, csomó utánajárás reddit olvasás stb…

Eddig nem tudtam hogy erc20 tokeneket lehet tárolni ledgeren eth walletba. Ez mondjuk sokat javít a helyzeten mert nem kell attól tartani hogy mi lesz ha kis tőzsdén tartja az ember a coinjait és meghackelik a tőzsdét.

Végre amire már egy hónapja várok ! Nagyon jó irás Csaba !