Május elején indítottuk el az INLOCK közösségi kölcsönzési funkcióját. Itt az idő, hogy megnézzük miként performál a hazai alternatív finanszírozási eszközök zászlóshajója. A cikknek különös apropót ad az, hogy éppen a napokban kaptuk meg a hivatalos információt, hogy az Altfinator program felvette az INLOCKot a “p2p business lending” partnerei közé, ezzel az INLOCK belépett a KKV finanszírozás piacára a közép-kelet európai régió egyetlen közösségi hitelplatform szereplőjeként.

Hogy mindjárt kezdjem is a fontosabb számokkal: 2 hónapnyi működés alatt: ~1000 sikeres szerződés, ~1,5 millió dollárnyi közvetített kölcsön, a szerződések 8%-a került fedezeti pont elérése miatti zárásra, 250 aktív kölcsönnyújtó (1% alatti lemorzsolódással!) és átlagos 6% körüli APR (éves időszakra vetített kamat) «-» Le merném fogadni, hogy minden egyes szám kapcsán kérdések garmadája merül fel az olvasóban… Nos ebben a hosszú cikkben mindre megpróbálok válaszolni.

Csak röviden azoknak akik most hallanak először az INLOCKról: Az INLOCK egy kripto fedezetű stablecoin kölcsönplatform, ahol a ügyfelek peer-to-peer elven biztosítanak egymásnak likviditást jellemzően rövidtávra. Az INLOCK esetén módszeresen “közösségi kölcsönplatformról” beszélünk annak ellenére, hogy gyakran peer-to-peer lendingként hivatkoznak erre a tevékenységre, ugyanis ennek átirata a (hitelezés) megtévesztő lehet, hiszen a peer-to-peer finance platformok nem hitelnyújtók és legkevésbé sem hitelintézetek, itt sokkal inkább kölcsönnyújtás közvetítés tevékenységről beszéltünk, ami mögött ugyebár nincs hitelpénzteremtés tevékenység.

Tehát az INLOCK nem egy hitelplatform és nem is saját tőkét helyez ki hitelként. Akkor mi is az INLOCK? Az INLOCK egy fedezetbiztosításra specializálódott platform, ahol teljesen automatizálva van a kölcsönökhöz kapcsolódó matchmaking (felek összekötése) folyamat, tehát a feleknek nem listákat kell böngészniük és kiválasztani nekik ami a legjobb, hanem:

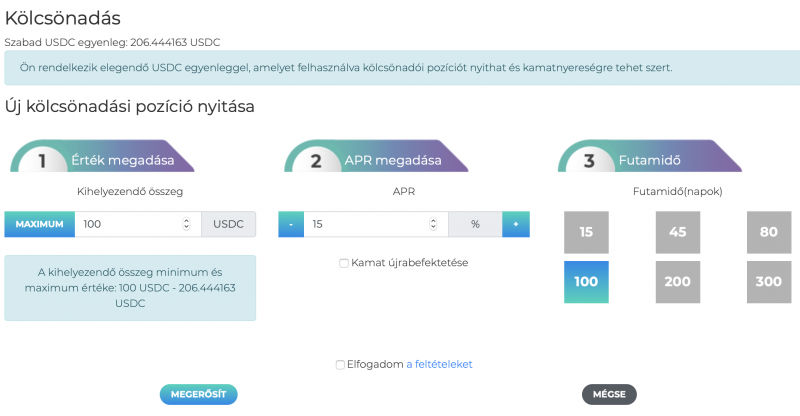

- Kölcsönadóként (lender) csak azt kell beállítani, hogy mennyi pénzről (pontosabban stablecoinról) mennyi időre tudsz lemondani és a sikeres kihelyezések után mennyi kamatot szeretnél kapni.

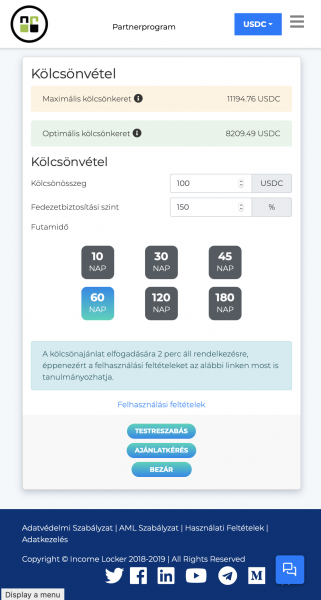

- Kölcsönvevőként (borrower) csak azt kell megadnod, hogy mennyi időre és mennyi stablecoint kér kölcsön az ügyfél és mekkora túlbiztosítással ad hozzá fedezetet. (A szokásos LTV metódus inverzét, a hangzatosan magyarsággal “overkollaterizált” értéket számoljuk)

Eredmények!

A kölcsönfelvétel elindítását megelőzően már egy hónappal megnyitottuk a lender (kölcsönnyújtói) pozíciók feltöltésének lehetőségét, hogy ezzel is javítsuk az indulásnál a kezdeti likviditást a platformon. Ez nagyon jól sikerült, az egy hónap alatt bejött likviditást nagyjából egy hét alatt el is hordták a kölcsönfelvevők…

A mai nappal bezárólag a platform már átlépte a 1,5 millió dollár értékben közvetített kölcsönmennyiséget. Jelenleg közel 400 kölcsönügylet fut párhuzamosan. Az összes közvetített kölcsön darabszáma pedig már átlépte az 1000 kontraktust is? Hogy mi??? 1000 kontraktusból 2 hónap alatt már csak 400 fut? Igen és ez az ügyfelek java-részének legnagyobb megelégedésére van ez így. Az INLOCK kimondottan a “short-term liquidity” problémákra koncentrál. Bár nagyon sok a maximális (120-180 napos) kontraktus, de igen szép számban kötnek rövidlejáratú (10-30 napos) ügyleteket is. Sőt sokan használják az INLOCK előtörlesztési és ügyfél által kezdményezett terminálási funkcióit is. Ebből is talán jól látszik, hogy bejött az a számításunk, hogy a kriptogazdaság szereplői nem a hagyományos “hitel” termékeket keresik, hanem az innovatívabb gyors likviditást biztosító megoldásokat.

Hogy mennyire is gyors az INLOCKon a kölcsönigénylés és folyósítás? Egy átlagos kölcsönigénylés időtartalma, beleérve: új regisztráció a platformon » fedezet betöltése Etherben » kölcsön igénylése » folyósított USDC kölcsön kiutalása » és annak confirmálódása… Nos ez mind nem vesz igénybe több időt, mint amennyi arra kellett, hogy elolvasd idáig ezt a postot.

Mikor ezt a cikket olvasod (legyen az bármikor is), közel 70% esélye van annak, hogy éppen az összes általad ismert hitelintézmény éppen zárva tart. Nos… most már tudhatod, hogy van egy ami 24 órában üzemel és bármikor 1-2 perc alatt kölcsönhöz lehet ott jutni.

Maga a kontraktusszám és az átfolyó összeg mennyisége sem feltétlenül tűnhet elsőre impresszívnek, de érdemes figyelembe venni, hogy a szükséges funkciók nagy része csak május közepére készült el és nem akartunk tetemes mennyiségű pénzt beleölni egy uborkaszezonra időzített marketing kampányra. Ennek a fényében maximálisan elégedettek vagyunk az eddig eredményekkel, hiszen azok bőségesen túlszárnyalják a várakozásainkat.

Kik és mire vesznek fel kripto-eszköz fedezetű stablecoin hitelt?

A hangzatos számok és információk mellett biztosan felmerül az olvasókban, hogy mégis ki az az őrült, aki kripto pénz fedezetre vesz fel stablecoin kölcsönt… sőt talán az is, hogy mégis ki nyújt egyáltalán ilyen kölcsön ajánlatokat? Kezdjük előbb az első kérdéssel. Mik is a usecasek az INLOCK mögött?

Hosszan sorolhatnám a világmegváltó usecaseket, amikkel az INLOCK jobbá teszi a világot… de a bullshiten túl legyünk őszinték: Az emberek imádnak spekulálni és a spekulációhoz tőke kell, márpedig ha valaki spekulálni akar és ehhez tőke kell neki, akkor miért ne tehetné ezt meg kölcsönből? Az elmúlt hónapokban sorra jöttek ki a nagyobb crypto tőzsdék a futures és margin trade funkciókkal. Legutóbb a nagyok közül pont a Binance lépett be erre a piacra, de már az totálisan konzervatív elveket valló Kraken is belépett erre a piacra, nem is beszélve az egyre nagyobb népszerűségnek örvendő csak derivatív kereskedést bybit-et. Éppen a napokban nyilatkozott ennek kapcsán CZ a Binance első embere; kifejtve, hogy az idei eddigi szárnyalás mögött meglátása szerint továbbra is inkább a retail (egyéni, lakossági) befektetők állnak az intézményi ‘böfik’ helyett és meglátása szerint igen sokan nyitnak a margin trading eszközök felé, amivel lényegesen nagyobb kockázatokat vállalnak mint amennyit indokolt lenne.

Ezt a trendet maximálisan alá tudjuk mi is támasztani, hiszen jól látható, hogy a felvett kölcsönök nagyobb részéhez a fedezet közvetlenül a kripto tőzsdékről jön és az is, hogy a megkapott kölcsönösszegek azonnal mennek is vissza jellemzően ugyanarra a tőzsdére.

Szóval csak ennyi? Tüzelőanyagot adunk a puszta spekulációhoz? Még csak véletlenül sem. Ezért is fontos a cikk elején szereplő Altfinator partnerség, hiszen a spekuláció szezonális. Van hogy széles tömegek őrülnek meg egy-egy termékért (legyen az mondjuk a Bitcoin), ám erre építeni egy üzleti modellt… sőt vállalkozást több mint vakmerőség lenne.

Az INLOCKkal az a célunk, hogy létrehozzuk a kriptogazdaság egyik meghatározó likviditás kezelő platformját. Tehát egy olyan platformot, ahol a gazdaság szereplői finanszírozzák a gazdaság más szereplőinek tőkeigényét. Legyen az pl. refinanszírozási igény (mondjuk fizetésekhez egy hosszabb átfinanszírozott projekt esetén) vagy időszakos tőkésítés egy-egy beruházáshoz. Az olvasó számára valószínűleg hihetetlen lehet az a tudat, hogy léteznek olyan vállalkozások, akik egyrészt rendelkeznek kripto eszközökkel, másrészt pedig ahelyett, hogy eladnák azt, inkább ülni akarnak rajta és arra vesznek fel kölcsönt. Ennek az okáról és a motivációkról részleteket olvashatsz egy korábbi cikkemben: Lássuk mi is van a Bitcoin mögött!

Az INLOCK végső célja, hogy egy alternatív finanszírozási eszközt nyújtson… pontosabban… és ez a lényeg: segítse a gazdaság szereplőit, hogy tudjanak egymásnak alternatív finanszírozást nyújtani.

Jó kérdés lehet, hogy mégis mennyire is van minderre szükség és igény? Az EU/CMU (Capital Market Union) szerint igencsak akad. 2018 márciusában került előterjesztésre, majd elfogadásra EU szinten a Fintech action plan keretei között az EUs Crowdfound szabályozás, aminek jelenleg a tagállami adaptációja zajlik. Bár itthon minimum ferde szemmel nézünk a peer-to-peer (közösségi?) hitelezés fogalmára és legjobb esetben is azt csak az uzsora intézményével tudjuk azonosítani, de ez az iparág az EU-ban 2016-ban már 3,5 milliárd euro forgalmat generált, melyből a fogyasztási hitelek 2 milliárd eurot tettek ki; míg a dedikáltan befektetési célú hitelek pedig meghaladták a 750 millió eurót. Mindez persze az EU-s peer-to-peer finance számai, aminek csak egy babszemnyi részét teszik ki jelenleg a kripto-fedezetű fiat-hitel platformok és azoknak is csak egy mákszemnyi részét képezik csak a kripto-fedezetű stablecoin kölcsön platformok, mint amilyen az INLOCK is.

Azonban az előny és az innováció az utóbbi termékek mellett állnak. Az emberek azért használnak peer-to-peer lending platformokat pl. UK-ben vagy az északi államokban, mert sokkal rugalmasabb és gyorsabb egy kontraktus elbírálása és a folyósítást, mint egy hagyományos banki hitelnél. Ehhez képest a kripto alapú stablecoin platformokon az átfutás fényévekkel gyorsabb, nem is beszélve a kölcsönnyújtó kockázatairól, melyek a garantált fedezet okán csak marginálisak.

Kik és miért nyújtanak kölcsönt?

Akkor térjünk is rá a kölcsönnyújtó oldalra. Hiszen ez legalább olyan fontos mint a kölcsönfelvevő mind lehetőség, mind motiváció szempontjából. A fejlettebb pénzügyi kultúrájú EUs országokban peer-to-peer hitelt szinte már bármire fel lehet venni. Legyen az akár ingatlan » természetesen ingatlan fedezetre; szabad felhasználású hitel » credit scorera vagy akár tőkekölcsön pl. convertible-note formájában, ami nevének megfelelően részvény/tulajdonrész fedezetet nyújt ha nem tudja az adott vállalkozás visszafizetni a felvett kölcsönt. Ez utóbbira nyújt már széles körben peer-to-peer megoldást a BnkToTheFutures.

Jól látható azonban, hogy ezen fedezeti eszközök esetén a kölcsönt nyújtó komolyabb kockázatokat fut, hiszen nincs 100%-osan biztosítva a visszafizetés. Márpedig a kölcsönnyújtó számára nincs nagyobb prioritású igény, minthogy vissza is kapja a kihelyezését. Itt jönnek a képbe a kripto-fedezetű hitelek, azok közül is az olyan innovatív megoldások mint az INLOCK, amik automatikus fedezetkezeléssel működnek. Az INLOCK esetében egy automatikus margin call management rendszer kezeli az összes fedezetet, értesíti az ügyfeleket a fedezeti szintek változásáról, kezeli a visszafizetéseket, fedezet kivonásokat/betöltéseket, és kezdeményezi a kényszer terminálásokat, ha a fedezeti pont vészesen alacsonyra csökkenne.

Az INLOCKnál – by design – engedjük, hogy az kölcsönigénylők nagyon alacsony fedezeti pontokat állítsanak be, akár 110%-ra is le lehet csökkenteni ezt a szintet. Ami annyit tesz, hogy egy akár 4-6%-os árfolyam zuhanásra is már beindulhat a kényszer terminálás. (A fedezet kényszer értékesítése és a szerződés zárása).

Az INLOCK platform indulása óta a folyósított kölcsönök kb. 8%-a került kényszereladásra, mind kivétel nélkül a 110-115%-os túlbiztosításokkal. Ránézve a Bitcoin és Ether chartokra persze jogosan lehetne feltételezni, hogy az ennél nagyobb túlbiztosítású kölcsönöknek is terminálódniuk kellett volna, de szerencsére az ügyfeleink nagy része gondosan kezeli a kölcsöneit és kihasználja a platform adata megoldásokat a fedezeti pontok okos kezelésére.

Mindennek köszönhetően elmondhatjuk, hogy a platform indulása óta egyszer sem következett be még olyan eset, amikor a kölcsönnyújtó ne tudta volna a kamatokkal együtt növelt tőkéjét visszakapni. Sőt az elmúlt két hónapos tapasztalatok alapján nem is nagyon tudjuk elképzelni, hogy valaha is ez előfordulhatna.

Kérdés lehet még, hogy mégis honnan is van az ügyfeleknek a stablecoin, amit kihelyeznek? Anélkül, hogy bárkinek is a zsebében turkálnánk azt el tudjuk mondani, hogy a legtöbb kölcsönnyújtónak korábbi crypto befektetéseiből történt kiszállás okán van stablecoinja. A parkoltatott stablecoin kölcsönként kihelyezése gazdaságilag jó döntés, hiszen így a parkoltatott stablecoin is kamatot termel. Ami viszont számunkra is pozitív fejlemény: Az ügyfelek egyre nagyobb része használja az INLOCKot egyfajta fedezetkezelési és risk-management megoldásként. Ezzel csökkentve a volatilis kriptopénzekben képzett kitettségüket és ellensúlyozva az azokban esetleg keletkező veszteségeiket. Ha egy dolgot kéne kiemelnünk, amiért érdemes volt létrehozni az INLOCKot, akkor biztosan ezt emelném ki:

A kriptovilág száguldó és pillanatok alatt változó környezetében fontos, hogy a befektetéseidet megfelelően diverzifikáld. Közismert tény, hogy a kriptopiacokon található coinok és tokenek közötti diverzifikáció nem igazán ad komoly védelmet a portfoliódnak, hiszen azok túlságosan korrelálnak. Elmondható, hogy lényegében a Bitcoin mozgatja az egész piacot. Az INLOCK lehetőséget ad arra, hogy kölcsönnyújtóként tudd diverzifikálni a portfóliód és ezáltal csökkenteni annak kockázati kitettségét.

Jelenleg a kölcsönnyújtóink (mind magánszemélyes, mind vállalatok) száma igencsak csekély, közel 250 kölcsönnyújtó rendelkezik jelenleg is kihelyezéssel és büszkék vagyunk arra, hogy 1% alatt van azon lenderek aránya, akik elégedetlenségük okán vitték volna el kihelyezéseiket a platformról. Éppen ebben a pillanatban az átlag kontraktus 6,7%-os APR-rel (éves kamat) fut, de a szórás igen nagy. Akad itt 3%-os szerződéstől kezdve 18%-ig minden. (Sőt bár éppen már nem fut, de volt egy 21,6%-os ügylet is). A kamat mindig a kereslet és a kínálat alapján dől el, függően az időtávtól és a szükséges összegtől.

A kölcsönnyújtó és a kölcsönt igénylő semmilyen módon nem tud kapcsolatba lépni a platformon keresztül, sőt az esetek többségben a kölcsönigénylő porlasztott kölcsönt kap, tehát valójában a tőkével és a kamatokkal több különböző kölcsönnyújtónak tartozik. Ezt főleg azzal érjük el, hogy lender (kölcsönnyújtó) oldalon csak egész számú APR-t (éves kamatot) lehet megadni, így jobban tudnak tömbösödni az ajánlatok.

“Instant and guaranteed without credit check”

Nos igen, nagyjából ezzel a három hívószóval lehet összefoglalni a kripto alapú hitelplatformok azon előnyeit, ami miatt létjogosultságuk van és aminek köszönhetően egyre komolyabban nő az igény ezen platformok iránt.

Lender oldalon ehhez hozzá jön a tradicionális banki szolgáltatások kapcsán fellépő “Stockholm szindróma“, ahol az egyszeri befektető dönthet aközött, hogy nulla kockázattal talán termelnek neki annyi kamatot a befektetései, ami éppen csak tudja kompenzálni az inflációt vagy ehelyett pénzét magas kockázatú ügyletekbe helyezi amik esetén (MIFID ide, MIFID oda), valójában gyakorlatilag orosz rulettet kell játszani a befektetési platformokon.

Miért jó közösségi kölcsön platformnak lenni?

Véletlenül sem szeretném sem az INLOCKot sem a többi hasonló platformot valamiféle irgalmas szamaritánus szerepbe pozicionálni. Hiszen az összes ilyen platformnak megvannak a maga profit tételei. Az INLOCK nyilván ezek közül is kitűnik, hiszen “nálunk” a lender oldal teljesen ingyenes, nincs semmilyen díja a kihelyezéseknek (olyan ez mint a falusi diszkóban, ahova a lányoknak este 11-ig ingyenes a belépés), de a kölcsönigénylőnek is csak a “collaterization fee”-t kell kifizetnie, a platform semmilyen szinten sem részesül a kamatbevételekből. Persze mindez csak addig igaz, amíg un. jó hitelekről beszélünk, amit kellően túlbiztosítottan vettek fel, nem történik margin call és időben törlesztésre is kerülnek. Ha a platformnak be kell avatkoznia a fedezetbe, akkor ott már jelentősebb költségek jelentkeznek.

Olyan ez mint a vadnyugati aranyláz. Néhány szerencsés aranymosó példáján felbuzdulva kalandorok tízezrei vágtak neki a sziklás hegységnek, hogy kimossák az üledékben hempergő aranyrögöket. És kik jártak mindezzel a legjobban? Természetesen az mosótányér gyártók… Nos, a kripto-fedezetű hitelplatformok nem mások, mint a modern kori aranyláz mosótányér gyártói. Lehet ezt persze szépíteni, de a színfalak mögött mindez valójában így néz ki.

Jogos kérdés lehet, hogy mégis mit is kezdenek az ügyfelek a felvett stablecoin (USDC) hitelekkel? Már persze azon kívül, hogy még több Bitcoint vesznek belőle. Egyelőre erre nincs jó válasz, legfőképpen azért nem, mert nincs olyan kapcsolatunk a kölcsönfelvevőkkel, ami okán ezt meg tudnánk kérdezni.

Feltételezésünk szerint a legtöbben valószínűleg fiatra váltják és intézik belőle, amit intézniük kell. Az erre épülő local-exchange iparág is folyamatosan fejlődik. Pl. a nagyobb hazai váltók mindegyike már vált USDC-t is fiatra (oda-vissza). Ennél sokkal fontosabb, hogy a stablecoinok adaptációja látványosan túlnő a kriptopénzeken. Egyre több szolgáltatásnál fogadnak el már stablecoinokat is, mely gyakorlatot minden bizonnyal még jobban fel fogja erősíteni a Libra megjelenése és adaptációja is.

Tudunk olyan vállalkozásról is, aki eddig Bitcoinban fizette ki az alkalmazottak bérének egy részét, de az INLOCK megjelenése óta inkább fedezetként használja a payrollra szánt crypto vagyont és stablecoinban osztja a fizetést. Megint mások visszajelzései alapján van már olyan ügyfél, aki a partnerei közötti elszámolásnál elkezdett átállni a jelenlegi euro-s utalásról USDC-re, ezzel tetemes mennyiségű banki költség megspórolást vizionálva. Persze ahhoz még nagyon sok időnek kell eltelnie, hogy ezek a zárt vagy félig zárt ökoszisztémák tényegesen el tudjanak válni a jelenlegi fizetésforgalmi rendszerekről.

Viszont az igényt mi sem mutatja jobban, mint hogy a 8% APR alatti kölcsönajánlatok szinte azonnal elkelnek az INLOCKon. De a 15% alattiak is általában néhány napon belül utilizálódnak ha éppen úgy mozog a piac. Ennek is köszönhető, hogy az elmúlt egy hónapban két alkalommal is kellett küldenünk rendkívüli közleményt a kölcsönnyújtóknak többlet kihelyezés bevonása céljából, mivel a kínálati oldal vészesen alacsonyra csökkent a nagy kereslet okán.

Na és hol a Network Effect?

Az INLOCK sikerének a kulcsa az, hogy minél szélesebb kör ismerje meg az és használja annak szolgáltatásait. Egy peer-to-peer szolgáltatás lényege, hogy az emberek használni akarják azt és terjesztik annak jó hírnevét. Ezt a fajta terjedést szoktuk leginkább network effectként definiálni. Nagyon sok jó és még sokkal több rossz network effect modell létezik a világon, pont tavaly ilyenkor indult el az Initative Q, ami páratlan ügyességgel kovácsolt hatalmas információs vagyon az emberi kapzsiságból. A témáról akkor hosszabb cikket is írtam.

Az INLOCK kapcsán mi ezt sokkal diszkrétebb módon képzeljük el. Nemrégiben indítottuk el a “Pioneer” programunkat, aminek lényege, hogy jutalmazzuk azokat, akik segítik építeni és boostolni a platform aktív ügyfélbázisát. Ez egy egyszintű ajánlásos rendszer, amivel így az MLM-nek még a látszatát is elkerüljük. A Pioneer programban rész vevők az általuk hozott ügyfelek által megtermelt platform bevételekből részesülnek, akad néhány lelkes úttörőnk, akik már szabad szemmel is jól látható vagyont kalapozak össze maguknak ebből a tevékenységből.

Az aktív ügyfélbázis növelés kapcsán nem akarunk csak a Pioneer programra támaszkodni, számos egyéb eszközt és csatornát is be fogunk vetni szeptembertől. Amit követően terveink szerint az utolsó negyedév elején nekifutunk az ILK token tőzsdei listázásának is!

Ennyi információval tudok szolgálni így két hónap aktivitás után. Köszönöm mindenkinek, aki felhasználója vagy token birtokosa az INLOCKnak és ugyanígy köszönet azoknak is, akik bármilyen szinten is segítik a munkánkat!

Terveim szerint az elkövetkező időszakban 2-3 havonta fog megjelenni egy-egy ilyen beszámoló az INLOCK kapcsán, amik előbb magyarul itt a variance blogon, majd angolul az INLOCK medium channelén fognak megjelenni. Magam is kíváncsian várom, hogy a számaink miként fognak alakulni fél vagy egy éves távlatban! Ezen kívül csak akkor tervezek írni itt a blogon az INLOCKról, ha valami komolyabb esemény következne be.

Hogy egy példát mondjak erre: ezt a hetemet teljes egészében Máltán töltöttem, ahol bár fantasztikusan jó idő volt, amit kb egy napig élvezni is tudtam. De ha már a “Blockchain Island”-en jártunk, akkor csak belevetettük magunkat az ottani szakmai életbe is és számtalan olyan tapasztalattal jöttem haza, ami nem csak nekünk fontos az INLOCK jövője kapcsán, de bármilyen más vállalkozásnak is, ami tervezi, hogy licenszelt keretek között akar kibocsátani saját tokent, vagy akar megszerezni különböző blockchain szolgáltatásokhoz kapcsolódó licenszt, esetleg csak céget akar alapítani arrafelé… Szóval a téma kapcsán nagy “Blokchain Island” beszámoló várható!

Pontosan milyen garanciák vonatkoznak a magánszemélyként kikölcsönzött összeg visszafizetésére?

Minden kölcsön mögött fedezet van. Ezt kb úgy képzeld el mint az ingatlan fedezetű hiteleket. Csak itt a fedezet kriptopénz (pl Bitcoin). A kölcsön felvételénél állítja be a kölcsönkérő, hogy mekkora túlbiztosítással veszi fel azt. Minél magasabbat állít be annál kevésbé van kitéve a volatilitás okozta árfolyamingadozásnak. A kölcsönkérőt az motiválja a kölcsön visszafizetésére, hogy egy sokkal nagyobb értékű fedezete került zálogosításra, amit nyilván vissza akar szerezni.

“Kérdés lehet még, hogy mégis honnan is van az ügyfeleknek a stablecoin, amit kihelyeznek?”

Nálam ami felkerül az teljesen kripto-szűz, ilyen itthoni pangóból megy fel.

Ti esetleg nem gondolkodtok egy olcsó USDC gateway létrehozásán ezzel is segítve a kripto-szűz magán pénz beáramlását?

Lehet nem életképes de olyanra gondoltam, hogy pl. létrehoztok egy forgó USDC tőkét, a user küldi SEPA-n a pénzt, amint beérkezik hozzátok, ebből a tőkéből rögtön megkapja az USDC-t, Ti pedig külditek tovább a pénzét a Circle-nek USDC-ért. Nyilván úgy, hogy azért valami % csurranjon-cseppenjen ebből Nektek is.

” nagyobb hazai váltók mindegyike már vált USDC-t is fiatra (oda-vissza)”

Na igen, még belföldi átutalással is 3-5% ért, míg máshol megoldod <1%-ból de ha ügyes vagy jó az <0.5%-nak is.

Oldallal kapcsolatban lenne pár építő jellegű kritikám, lehet egyes dolgok csak engem zavarnak / nekem hiányoznak, de leírom hátha hasznos valamelyik:

– kiutalás után nem frissül automatikusan a szabad USDC egyenleg. Ha nincs szabad egyenlegem és kiutalás után rögtön új kölcsönadási pozíciót szeretnék nyitni nem tudok, amíg nem frissítek rá az oldalra (vagy nem megyek át egy másik menüpontra és vissza)

– hiányzik, hogy sehol nem látni mennyi USDC van fent összesen (kihelyezett + szabad)

– jó lenne látni mennyi kamat termelődött eddig. Szerződésenként sok információ elérhető, de jó lenne ezeket valahogy egybefogni/egyben is látni.

– egy oldalra max 5 szerződés van listázva. Én szívesen látnék egyszerre többet, legalább az opció jó lenne rá, hogy 5/10/20 vagy 50 -et jelenítsen meg / oldal.

– a Tranzakciók résznél szerintem jó lenne egy külön kiválasztható szűrő ("Futó, Elutasítva, Visszavonva, Végrehajtva, Lejárt" mellett), ami csak a ki és beutalásokra szűrne.

Köszi a postot!

Ez a stablecoin gateway dolog igen sokszor felmerül. Viszont ez az üzlet nekünk teljesen helyzetidegen, ráadásul ezzel egy potenciális lokális partnerségi lehetőséget veszíenénk el a helyi váltók felé. Van ezzel kapcsolatban egyébként egy konkért elképzelésünk, aminek a lényege annyi lenne, hogy helyi váltó partnereket tudunk versenyeztetni a legjobb kondíciókért és ahol lehet ott “fastlane” váltást integrálunk. Azért is nem feltétlenül akarjuk a saját vonalat erőltetni, merthogy ahogy Te is írod: ott van a CIRCLE saját tokenizációs szolgáltatása, ami teljesen ingyenes. Csak beutalod a dollárt és tudod is claimelni az USDC-t.

A felülettel kapcsolatos észrevételekért ezer köszönet, becsatornázom a fejlesztésnek az igényeket, észrevételeket.

Köszi szépen a kimerítő választ! 🙂

Milyen szabalyozas (torveny, rendelet, akarmi) van itthon erre a p2p kolcson felvetelre?

pl: felveszek 10M huf hitelt, veszek egy lakas, majd jon a nav es kerdezi hogy mibol a penz. Mivel tudom biznyitani hogy inlock-bol jott es csak kolcson penz? elfogadja az inlock+exchange tranzakciokat?

folytatva az elobbit, itthon maganemberkent ~35% ado van a btc valtason (“onallo tevekenysebbol szarmazo jovedelem”, 15% szja, ~20% eho, FIXME ha mar mas cimszo), viszont ha 15% tulbiztositassal kiszedek penz, a navnak lobogtathatom, hogy “cryptokolcson”, majd eszem agaban nincs visszafizetni, meg akkor is k*jol jartam. (~2M sporolas). kiskapu? 🙂

Kölcsönvevőként minden tranzakcióról emailt kapsz, ami részletesen tartalmazza, hogy mi történt az adott ügylet során. Emellett dolgozunk azon, hogy pl a kölcsönügyletekről külön PDF kivonatot is tudj kérni ami időrendileg tartalmaz minden releváns információt arról, ezen kivonatokat az INLOCK hitelesíti. Összességében ezen dokumentumok a kapott állásfoglalások alapján alkalmasak arra, hogy ezekkel igazold a ‘source of funds’-ot. Amennyiben valakinek ennél komolyabb igazolás kell bármihez is, akkor megkeresi a supportot és megpróbálunk segítni.

A konkrét kérdés kapcsán tehát igazából a NAV felé nem azt kell igazolnod, hogy honnan van az USDC-d amiből teszem azt a lakást vásároltad, hanem honnan van az a kriptopénzed amiért fedezetként kaptad a stablecoint.

Kiskapu kérdés: Ezt korábban már tárgyaltuk itt a blogon is. Ennek kapcsán több független ügyvédi állásfoglalásunk is van, amelyek szerint a kiskapu nem áll fenn és az INLOCK ilyen módon nem lehet eszköze adóelkerülésnek, ugyanis bár az INLOCKra pl Mo-n lényegében semmilyen jelenleg érvényben lévő jogszabály sem vonatkozik, hiszen a rendszer teljesen készpénz és hitelpénz mentes így a tevékenység sem a Hpt, sem egyéb jogszabály által nem tartozik, viszont EU-s szinten már létzik olyan szabályozás, ami ugyan tagállami szintű adaptáció alatt áll még és várhatóan évekfognak eltelni mire alkalmazzák, de ettől függetlenül is megteremti azt a jogi környezetet ami kizárja ez a kiskaput. Egyébként a kérdéses EU regulációk egyrészről az AMLD-5, ami már bevonja a pénzforgalom és pénzmosás elleni védelembe a virtuális pénzeket is, másrészt pedig a tavaly májusban elfogadott peer-to-peer finance and crowdfounding szabályozás, ami EUs szinten teszi lehetővé a szabályozott keretek közötti p2p lendingit. (Amiért személy szerint mi is nem keveset lobbiztunk a magunk lehetőségeihez mérten és tesszük ezt ma is pl a hazai adaptáció kapcsán)

De a jogi bla-blán túl a konkrétumot is leírjam:

– 10%-os túlbiztosítással felveszed a kölcsönt (legyen mondjuk 1 BTC ami most éppen vicces módon majdnem kerek 10k USD-t ér. Ezért kapsz 9000 USDC kölcsönt)

– Hagyod bebukni a kölcsönt az első margin callnál, vagy eleve 10 napra veszed fel és hagyod hogy kifusson (due-date)

– Ekkor van 9000 USDC-d amit nem kell visszafizetned és nincs 1 BTC-d, hiszen azt az INLOCK platform kényszerlikvidálta.

Azonban itt történt egy értékesítés. Az INLOCK platform az ügyfél megbízása alapján a szerződésnek megfelelően értékesítette az ügyfél nevében az 1 BTC-t. Így az ügyfél számára ez adózandó tevékenység az ügyleten realizált profit alapján. Ergo nem tud teljesülni az adóelkerülő kiskapu.

“honnan van az a kriptopénzed”, es erre letezik mar valami szabaly? egy szamlat is csak 8 evig kell megorizni, siman lehet valakinek bitcoinja 2009-bol (akkor meg ugye cpu/gpuval is lehetett turni, esetleg egy megszunt valton vette akkor), azt megis hogy bizonyitsa?

kiskapuhoz: nem 10 napra veszi fel, hanem 1,2,akarmennyi evre (amennyit az inlock enged, meg van ajanlat), aztan mielott lejar akkor refinanszirozza masik hitelbol, igy a vegtelensegig tudja huzni anelkul hogy kenyszervaltana a rendszer

Az első téma kapcsán nehéz mit mondani, egyrészt ez egy lokális kérdés. Nyilvánvalóan teljesen más ehhez a hozzáállása egy NAV-nak és megint más egy IRS-nek, utóbbi már nagyon komoly blockchain analyst cégeket használ arra, hogy visszanyomozza egy-egy crypto tárca eredetét. Vegyük azt a példát, hogy 2009-ben bányásztad. Ha a Bitcoinod azóta is ugyanazon a címen van, akkor ez a blokkláncon ellenőrizhető és bizonyítható mennyiben rendelkezel azzal a privát kulccsal még. Ha viszont azóta többször megkeverted vagy átpakoltad néhány exchangen, akkor megint más a helyzet.

A mai napig találkozok olyan hirdetésekkel, ahol emberek nagyon régi (2010 vagy előtte) bányász rewardokat tároló addressek privát kulcsaiért fizetnének tetemes mennyiségű pénzt. Ennek egyik logikus oka pont ez lehet, megpróbálják a frissen szerzett crypto vagyont régi szerzeményként beállítani, hiszen több országban (pl. Németország) a bizonyos időnél régebben szerzett vagyon automatikusan mentesül a profitadótól.

Kiskapu: A leghosszabb időszak amire felveheted az 180 nap, tehát évente kétszer kellene refinanszírozni a hitelt. Vegyük azt, hogy ezt folyamatosan megúszod 6%-os APRrel. Ezt azt jelenti, hogy 4. évben már kifizettél 24% kamatot a kölcsönre. Persze ha közben felmegy a Bitcoin árfolyama mondjuk 300-400%-ot akkor ez meg se kottyan, hiszen bármikor tudsz kivonni a kölcsönből fedezetet, vagy akár tudod visszafizetni azt. Viszont a eljes futamidő alatt biztosnak kell lenned abban, hogy nem következik be margin call. Márpedig egy 15%-os túlbiztosításnál évekre előre ezt gondolni több mint vakmerőség.

Ami tény: annyiból létezik a kiskapu, hogy ha likviditásra van szükséged, akkor nem kell azonnal eladnod a kriptopénzt ÉS le is adózni a profitot, hanem helyette bele tudsz menni egy kölcsönbe, ami nem képez a felvételkor adóalapot, hiszen Te egy az irányodba érvényes követelést költeszt el, ami nyilvánvalóan profitadó mentes mivel >0% APR-re vetted fel, ergo nem teljesülhet rá az adókerülés/offshoring tevékenység. VISZONT a végén vagy vissza kell fizetned, mely esetben a visszafizetésre szolgáló stablecoin kapcsán ugyanúgy bizonyítandó a source of funds, vagy pedig terminálódik a hitel duedate vagy margincall, esetleg saját kezdeményezésű termináció okán, mely esetben a fedezetként használt crypto képez adóalapot hiszen az eladásra került. Szóval a kiskapu bár létezik, de ez inkább csak időben távolabbra tolja az adózási kötelezettséget.

kozben eszembe jutott egy masik lehetseges rosszfiu scenario: jol lehet tisztara mosni penz: rosszfiu berak sajat 1M-et kolcsonadokent, mondjuk 15%-ra. jon a masik rosszfiu felveszi ezt a penz, majd 10 nap mulva visszafizeti kamatostul (a kamat a piszkospenzbol van), igy elso emberunk kap tiszta 150k-t, az eredete bizonyitva van.

Biztos vagyok abban, hogy ennél léteznek lényegesen egyszerűbb megoldások is a pénzmosásra. Különösen azért, mert egy fontos dolog azért kimaradt a leírásodból: a kölcsönvevőnek ehhez le kell raknia több mint 1 milliónyi crypto fedezetet. Márpedig az INLOCKon csak BTC és ETHval teheted ezt meg. Ráadásul semmi garancia nincs arra, hogy a rosszfiú barátodtól fogod felvenni a kölcsönt, hiszen valószínűtlen hogy ne lenne 15%-os kamat alatt ajánlat.

Nagyon tetszik a dolog ! Várom a Blockchain Islandos storykat 😉

Hello,

Lehet túl fáradt vagyok, de ha jól értem ez a 110%-300% biztosítás arra van, ha esik a BTC árfolyam, akkor liqvidálódik a külcsön és bukom a BTC-t?

Tehát ha 1 BTCért ~ 10K$ szeretnék felvenni, akkor min. 1.1BTC-t rakok letétbe(110%), de ha 10%-ot esik a BTC árfolyama, akkor margin callt kapok, ergo ugrott a letétem.

Nem vagy túl fáradt, vagyis nem ennyire. 🙂 A felvett kölcsönnek a teljes futamidő alatt túlbiztosítottnak kell lennie. Ha a túlbiztosítás mértéke a küszöbérték alá esne, akkor a szerződés végérvényesen terminálódik, ami annyit tesz, hogy egy automatikus rendszer értékesíti a fedezetet amiből kifizetésre kerül a kölcsönadó. Ennek elkerülése okán tesz az INLOCK eleve egy olyan ajánlást, hogy minimum 150%-on vegye fel az ügyfél a kölcsönt.

Az ellen van valami “védelem”, hogy kb pár perc erejéig van egy rohadt nagy piros gyertya, majd utána vissza a normális árfolyamra? Ha emlékezetem nem csal, néha előfordulnak a trade platformokon. Vagy az árfolyamot honnan követitek? (Lehet már volt 🙂 )

Van bizony. Mi ugye a margin call-t egy saját fejlesztésű szoftverrel biztosítjuk, ami nem smart contract, hanem egy backend komponens, így nem szorulunk rá oracle információkra az árfolyam kapcsán és nem kell komolyabb “tartalékokkal” képeznünk. Fontos, hogy az INLOCK NEM 100%-on adja el a fedezetet, hanem 105.1%-tól kezdve ADHATJA azt el. Itt egy igen komplex algoritmus mérlegeli, hogy mikor kell beavatkoznia. Egy-egy pillanatnyi leszúrás hatására nem kerülnek kiütésre a pozíciók, ahhoz legalább perces zárón kell stabilan az adott küszöb árfolyam alatt lennie a fedezetnek. Ráadásul jelenleg folyik egy új funkciónak a tervezés, ahol az ügyfél le viheti a szerződését 100% alatti overcollaterization szintre is. Mivel ez egy eléggé innovatív story, amivel egyébként senki más nem rendelkezik a piacon, ezért engedjétek meg, hogy erről most többet ne írjak. Amint megvagyunk vele, amúgy is komoly marketing vihar lesz ez a történet körül és természetesen itt is lesz szó róla a blogon. Jelenleg is nagyon sok funkcióval támogatja a platform azt, hogy senki ne legyen áldozata egy flashcrashnek, de mint látható, ez a téma a platform egyik legfontosabb fejlesztési iránya.

Zsír, köszi az infót 🙂

“Ráadásul jelenleg folyik egy új funkciónak a tervezés, ahol az ügyfél le viheti a szerződését 100% alatti overcollaterization szintre is.”

Izgalmasan hangzik! 😀

Azon nem gondolkodtatok el, hogy egy már kihelyezett kölcsön felszabadítható legyen a kölcsönt nyújtó által, ha bármi okból hirtelen szüksége lenne a pénzére?

Pl.:

Alice kölcsönadott $1000-t Bob-nak, 200 napos kontraktus, 14% APR.

Alice-nak 50 nap múlva mégis szüksége lenne a pénzre, ezért szerződést akar bontani.

InLock ellenőrzi, hogy van-e elegendő supply adott APR-en és az adott kihelyezési időkben, vagyis hogy egy ilyen swap technikailag lehetséges-e.

Megtalálja Csabát, aki épp kölcsönt szeretne kihelyezni $XXXX értékben, 14% APR-en és a kihelyezési ideje lefedi Bob hátralévő idejét, vagyis a csere végbemehet.

Ez nekem egy win-win-win helyzetnek tűnik.

– Alice örül

– Csaba örül

– InLock örül, a szerződésbontásnak lenne (ILK?) költsége

– Bob pedig, hát ő ebből az egészből nem érzékel semmit

Gondolom a valóságban ez egy kicsit cifrább történet, kezdve azzal, hogy a már kihelyezett hitel lehet 10 különböző embernek lett szétszórva, vagy azzal, hogy swaphoz lehet nem csak Csaba pénzére van szükség, hanem a bontani kívánt szerződés értékét is több helyről kell összelapátolni.

Biztos vannak negatívumok az elképzelésben, amit amiért nem rendelkezem mély kompetenciával nem látok, de előnyök szerintem bőven lennének.

Megköszönném, ha leírnád ezeket a negatívumokat/véleményed, kíváncsi lennék.

Köszi!

Öröm látni, hogy mennyire hasonló elképzelések mozgatják az olvasókat és a bennünket, mint a fejlesztőket. Azt pedig külön öröm látni, hogy mikorra felmerül egy ötlet, mi már kész is vagyunk vele. A jövőhéten fog megjelenni az INLOCK követekező főverziója, ami már tartalmazza a “replace_lend” fejlesztést. Ennek a lényege pont az, amit Te fentebb leírtál. A funkció lényege a következő: bárkinek a meglévő allokált kölcsöne felszabadítható kérésére, ha van a rendszerben olyan ajánlat, aminek a bevonásával nem módosul a kölcsönszerződés APR-e. Az elmúlt hetekben már élesben is teszteltük a funkciót és zökkenőmentesen cserélte ki a kölcsönöket, jellemzően tovább porlasztva azokat. A fejlesztés kapcsán külön izgalmas, hogy a cserénél a platform “meghitelezi” azt a kamatot, amit a kicserélt kontraktusra időarányosan kapna a kölcsönadó, így kvázi a puszta igérgetések mellett, mely szerint az INLOCKban 100%-os a visszafizetési arány mi valódi anyagi felelősséget is vállalunk, hiszen olyan kamatot fizetünk meg előre a kiváltott kölcsönadónak, amit még nem fizetett meg a kölcsönvevő.

Wow, nagyszerű, le a kalappal, megleptetek rendesen! 🙂

“Azt pedig külön öröm látni, hogy mikorra felmerül egy ötlet, mi már kész is vagyunk vele. ”

Ez felhasználói oldalról sincs másképp! 😀

a Circle megbízható társaság?

Úgy fogalmaznám meg, hogy a CIRCLE nagyon sokat tesz azért, hogy megbízható legyen. Az USDC kapcsán egy olyan átlátható folyamatot hoztak létre, ahol bárki tud tokenizálni és kivonni tokent közveltlenül USD utalásokkal, ami mindenki számára elérhető terhelő költségek nélkül. Tegnap volt a CIRCLE vezetőjének a szenátusi meghallgatása a Digital currency/Blockchain temában, aminek természetesen a fő fókusza a Facebook/Libra és a Bitcoin volt. A meghallgatáson Jeremy Allaire kifejezetten jól szerepelt, annak ellenére, hogy kapott bőven kritikus kérdéseket is, mint pl, hogy mégis miért is kellett a polo-t bermudára áthelyezni.

Ha kölcsönt szeretnék adni, KYC Tier0 esetén az 1000$ lifetime limit azt jelenti, hogy fialtatás után max. 1000$ -t tudok a platformról kivenni?

Igen, 1000 dollár feletti kiutaláshoz már el kell végezni a KYC-t. Ez az 1000 dolláros limit (igazodva a PMT és az EU-s AMLD5 egyébként nem feltétlenül ránk nézve kötelező érvényű tartalmát…) kvázi annyit jelent, hogy ezen érték alatt mi egyfajta demó/kipróbálásnak tekintjük a regisztrációt.

ez az Inlock végül is egy hiteltőzsde ha jól gondolom, nem? ha így van, akkor az ajánlati könyvet látom én valahol? tehát hogy milyen kamatra mennyi ajánlat van a rendszerben.

hiteltőzsde? Hmm, ezzel a fogalommal eddig még így nem találkoztam, de a megközelítés egyébként jó. Az ajánlati könyvet perpillanat még az ügyfelek nem láthatják, vagyis csak megközelítőleg láthatják lekéréseken keresztül. Viszont ott van már a dev roadmappon ennek a vizualizálása:

“Unallocated lending pool statistics to help our lenders

We will provide statistics that enable the lenders to have information about the offers of their competitors. It could help to select the best options to start a new lending offer!” forrás: https://inlock.io/2019/07/03/2019h2-development-roadmap-update/

A jelenlegi tervek szerint ez a szeptember végi releaseben lesz benne.

Szia,

Előre is elnézést a laikus és buta kérdésemért, azt nem értem, hogyan lehetne alkalmas a rendszer spekulatív ügyletek finanszírozásához, ahogy említetted a postban.

Ha jól értem pl. 150% százalékos biztosítással, 1,5 BTC letétbe helyezésével, fel tudok venni 1 BTC-t. Ez így nyilván a fenti célra alkalmatlan.

Vagy letét összegét meghaladó mennyiségű kölcsön is felvehető?

Nem szeretnék indokolatlanul nagy reklámot csinálni annak, hogy miként lehet ezekkel a termékekkel spekulálni. A spekuláció itt az árfolyam növekedéssel kapcsolatos elvárásokról szól. Hiszen te valójában nem 1 BTC-t veszek fel kölcsönként, hanem 1 BTC pillanatnyi értékének megfelelő mennyiségű USDC-t, amiből akár vehetsz BTC-t is. Az USDC árfolyama a USD-hez van kötve, tehát ha mondjuk 3 hónappal később le akarod zárni az ügyletet és időközben mondjuk a Bitcoin árfolyama 20%-ot növekedett, akkor valójban nem kell eladnod a törlesztéshez a teljes 1 BTC-det, hiszen te nem 1BTC-vel tartozol, annak a kölcsönvétel pillanatában érvényes árfolyamával.

Ok, így már értem, köszönöm a gyors választ!

Sziasztok! Található valahol magyar nyelvű leírás a kölcsönvételről, pontosabban, hogy a törlesztés, előtörlesztés, hogyan zajlik és milyen díjakkal lehet számolni?

Szia Gyula! Jelenleg gőzerővel készül az INLOCK tematizált FAQ-ja, ami magyar nyelven is elérhető lesz. Addig is ezeket az információkat a ToS-ból lehet kinyerni, ami magyarul is elérhető: https://inlock.io/docs/INLOCK_ToS_hun_2019_04_12.pdf

Viszont a konkrét kérdésekre a válaszok összefoglalva:

– A kölcsönhöz kapcsolódóan két költség jelenik meg: A kamat, amit 100%-ban a kölcsönnyújtóknak fizetsz illetve a platform használati díj, ami a lekötött fedezet értékének mindösszesen 0.5%-a.

– törlesztésnek illetve előtörlesztésnek nincs semmilyen díja, ezt bármikor megteheted extra költség nélkül, akár teljes összegre, akár részösszegre. A törlesztésnél mindig előbb a fennálló kamatot törleszted, majd a tőkét. Részleges tőketörlesztésnél összességében csökken a tartozás, így a hátralévő kamat mennyisége is arányosan.

– szintén teljesen ingyenes az, ha futó kölcsön esetén szeretnél extra fedezetet bevonni. Erre akkor lehet szükség, ha nagyon lecsökkenne a szerződés fedezeti szintje és indokolt extra fedezet bevonása.

A platform üzleti modellje az, hogy aki felveszi a kölcsönt és tisztességesen végtörleszi azt időben, illetve folyamatosan gondoskodik a túlbiztosításról, azt ne terheljük mindenféle extra és rejtett költégekkel. Ebből nyilván következik, hogy aki viszont úgymond rossz adós (nem végzi el határidőre a végtörlesztést, illetve a szerződését fedezethiány miatt zárolni kell), ott jelentős mennyiségű extra költségek jelennek meg. Erről részleteket a ToS “Díjak” fejezetében találhatsz.

Köszönöm az információkat. A gyakorlat teszi a mestert, kipróbálom 🙂