A Grayscale közismerten a Bitcoin és egyéb kriptopiacok egyik – na nem a – legnagyobb szereplője, aki kripto-letétkezelőként tetemes mennyiségű eszközt tart és kezel az ügyfeleinek. Ügyfelei jellemzően intézményi szereplők, akik a Grascale Truston keresztül próbálnak hozzáférni a szabályozatlan termékekhez, amihez direkt módon nem áll módjukban elérni saját befektetési szabályzataik miatt. Itt jellemzően kockázai alapokra, befektetési bankokra, nyugdíjpénztárakra és hasonló szereplőkre kell gondolni.

Az előző cikkemben már rámutattam arra, hogy milyen összefüggés van az utóbbi két hónapban bekövetkezett korrekció és a Grayscale bizonyos mutatói között. Most itt az ideje, hogy megértsük, miként és főleg miért hat direktben a Grayscale a kriptoeszközök piaci trendjére.

Ehhez előbb persze érdemes megértenünk, hogy miként is működik a Grayscale:

Grayscale kisokos

A Grayscale 2013-an megalapított befektetési termék szolgáltató (a.k.a. Trust). A cég elsődleges szolgáltatása a kriptopénzek értékpapírba csomagolása. Két legnépszerűbb termékük a $GBTC és az $ETHE, melyek mögött Bitcoin és Ethereum letétek állnak. A vállalkozás a New Yorki értékpapírfelügyelet (SEC) ellenőrzése alatt áll és működik. Jelenleg már több, mint 1 tucat kriptopénzre hoztak létre alapokat.

A Grayscale közel 40 milliárd dollár értékben kezel vagyont, ezáltal a kripto eszközök közel 4%-a van a zsebükben. Ez a Bitcoin esetén konkrétan 3.2%-át jelenti, a valaha kibocsátott coinoknak. Ha levonjuk ebből Satoshi coinjait, illetve az elveszett bitcoinokat, akkor ez a szám bőven elérheti az 5-6%-ot is, amiből jogosan következtethető, hogy a piac legnagyobb szereplőjéről beszélünk.

A céget az a Digital Currency Group hozta létre, ami sok egyéb mellett pl a Coindesk média ügynökséget is, illetve a szintén alapító tagja a Winklevoss nevével propagált Genesis tőzsdének. A cég élén az a Barry Silbert ül, aki tevőlegesen hozzájárult 2017-ben ahhoz, hogy bányászok és üzletemberek egy csoportja háttéralkuk keretei között megpróbálják átvenni az irányítást a Bitcoin kódbázisa felett és elvinni azt egy erősen corporate fókuszú termék felé. A 2017-es fork-harcról akkoriba nagyon sokat írtam, így most csak annyival kerekíteném le a történetet, hogy az utolsó pillanatban Silbert és barátai meghátráltak a közösség nagyfokú nemtetszése és a várható károk enyhítése okán. A Bitcoin pedig ennek hatására méginkább ellenálló lett akár az ilyen jellegű “támadásokkal” szemben is.

A Grayscale cégnél talán csak a Grayscale alapok működése furább és ezen működés nem kis mértékben járul hozzá ahhoz a kriptoeszköz piacok trendjeihez. Nézzük mit is érdemes tudni laikusként a Grayscale alapokról. Az egyszerűség kevéséért a továbbiakban a $GBTC termékkel foglalkozunk, de mindez igaz a többi Grayscale termékre is.

A Grayscale által kibocsátott termékek értékpapírok, amiket a cégnél lehet lejegyezni és később nyílt piacon lehet velük kereskedni. Minden részvény mögött valódi Bitcoin van, tehát amikor a Grayscale kibocsát 1 darab $GBTC-t, akkor ahhoz adott mennyiségű bitcoint rak letétbe.

A befektetési alap feltételezése az, hogy a $GBTC és a BTC árfolyama fej-fej mellett kéne haladjon, hiszen mint tőzsdén jegyzett termék van neki másodlagos piaca, tehát lehet rá arbitrálni.

Ązonban több olyan tényező is van, ami miatt ezek mégsem tudnak fej-fej mellett haladni. Ezek közül néhány fontosabb:

- A GBTC mint tőzsdei termék nincs 24 órában jegyezve.

- Aki első körös kibocsátáson vesz GBTC-t (tehát Bitcoint tokenizáltat a Grayscale-lel), az kap egy 6 hónapos lock periódust, tehát az alatt nem tudja eladni másodpiacon sem.

- A Grayscalenél CSAK tokenizálni lehet, nincs visszaváltás (redeeem) folyamat. Így ha valaki vett első körös kibocsátáson az nem adhatja később el a Grayscalenek, csakis a másodpiacon tudja elpasszolni, ha szabadulni akar belőle.

- A Grayscale rendszeresen rendel el private placementet, ilyenkor és csakis ilyenkor fogad be nyílt GBTC kibocsátási kéréseket. Ezeken a periódusokon kívül kizárólag másodpiacról lehet vásárolni $GBTC terméket.

- A Grayscale teljesen adhoc elven rendeli el a private placement pieródusokat. A Bitcoin esetén pl. idén február 18 óta van zárva ez az opció. (Ennek később még fontos jelentősége lesz!)

Mindezen szabályok alapján logikusan állnak elő az előző cikkemben már bemutatott prémium és diszkont szintek a Grayscale értékpapírjainak árfolyamaiban.

Prémium azt jelenti, hogy aki elad GBTC-t (másodpiacon), az X%-kal jobb árfolyamon adja el, mint amennyit valójában a GBTC mögötti Bitcoin letét ér. A diszkont pedig azt jelenti, hogy aki elad GBTC-t, az X%-k veszteséggel adja el az értékpapírját, mint amennyit a mögöttes Bitcoin ér.

Hat hónapos lock periódus

A fentebbiekben bemutatott szabályrendszer legfontosabb eleme a 6 hónapos lock periódus, ami miatt a $GBTC vásárló nem tudja eladni az értékpapírjait.

Ezen a ponton érdemes lenne feltenni a kérdést: Mégis mi vihet rá arra pl egy nyugdíjalapot, hogy $GBTC-t tokenizáltasson a Grayscale-lel ezáltal 6 hónapra beragasztva magát a Bitcoinba, ahelyett, hogy megvenné másodpiacon (OTCQX:GBTC), amiből akkor szál ki amikor csak akar. Ennek két nagyon fontos oka van, amit nagyon jól felmért a Grayscale:

- Egyrészt a legtöbb befektetési alap stratégiájában explicit szerepel az, hogy nem ugrálhat csak úgy ki és be a termékekbe. Ha beszáll valamibe, akkor ott kell neki maradnia fél-egy évig, vagy akár tovább is.

- A másik fontos tényező pedig a premium/discount szint. Ha másodpiacon 10-20%-kal a piaci ár felett tudod csak megvenni a GBTC terméket, akkor nyilván sokkal gazdaságosabb új értékpapírt kibocsátatni a Grayscale-lel az éppen nyitott private placement periódusban.

Minél nagyobb az őrület annál inkább felszökik a GBTC prémium, hiszen emlékezzük vissza: idén márciusban már itthon is minden azzal volt tele, hogy GBTC-t kell venni TBSZ-re és NYESZ-re! Viszont ha éppen kifelé akar szállni mindenki, akkor pedig átcsúszunk a discount mezőbe.

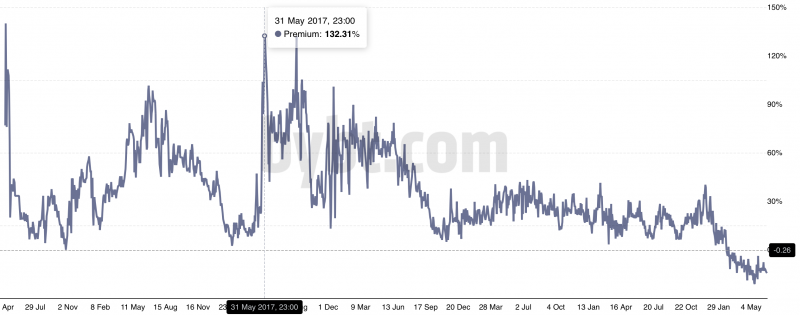

Jól látszik az alábbi ábrán, hogy bizony a $GBTC alap indulása óta folyamatosan prémiumban volt az értékpapír (néha akár 100% felett!), és csak idén február 20-a körül zuhant be a discount sávba:

Jól látható, hogy az elmúlt években minden afelé mutatott, hogy a Grayscale ügyfelei inkább private placementen keresztül tokenizáljanak új GBTC értékpapírokat, mintsem másodpiacról vegyék meg azt. Azonban idén januárra (köszönhetően a bődületes Bitcoin árfolyam emelkedésnek, illetve az intézményi szereplők nyílt megjelenésének, lásd Tesla, Twitter, Microstrategy, Riot, stb.) durván elindult a GBTC kereskedés is, ami letörte a prémiumot. Erre reagálva a Grayscale február 18-án bezárta a GBTC alapot és nem fogadott újabb private placementeket.

A felszabadult GBTC piaci hatása

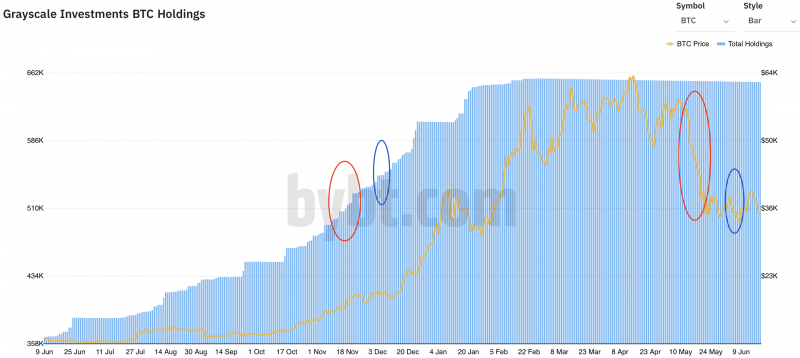

A hat hónapos lock periódus felszabadulása kétségtelenül fontos döntési pont a legtöbb értékpapír tulajdonosnál, hiszen ott van lehetősége eldönteni, hogy jól fektetett-e be. A rövidtávon nyerészkedő alapkezelők itt le tudják fölözni a nyereségüket, a hosszabbtávon gondolkodóknak pedig ez a pont egyfajta revízióra ad lehetőséget. Az alábbi ábrán kigyűjtöttem néhány releváns pontot, ahogy nagy mennyiségű (napon belül akár több 10 ezer bitcoin) private placement történt és azt, hogy mi történt az árfolyammal 6 hónappal később:

A karikák színei jelzik a belépési és a 6 hónappal későbbi időpontot. Jól látható, hogy az akkumulációs időszakban (amikor a bitcoin árfolyama ATH-kat döntögetett) a felszabadult private placementek hatalmas beszakadást okozott. Az idén február 17 és április vége közötti összes jelentősebb korrekciót előző 6 hónapban szinte napra pontosan történt jelentősebb mennyiségű private placement a Grayscale GBTC alapjában.

Ha ezt a feltételezést el tudjuk fogadni, akkor nézzük, hogy mi történt akkor, amikor a tetőzés után beindult a hatalmas FUD hadjárat, jött a földet telepöfékelő Bitcoin narratíva, jött a kínai bányászat betiltási cunami és megannyi információ, ami a retail piacot elbizonytalanította:

November 8 és November 12 között 35.000 bitcoin került tokenizálása a Grayscale GBTC alapjában private placementen keresztül, ez a tavalyi év legnagyobb növekedése van az alapban, sőt soha korábban nem került ennyi Bitcoin az alapban ilyen rövid idő alatt. Talán legjobban az szemlélteti ennek a fontosságát, hogy 2019-ben összesen nem került be annyi BTC a GBTC mögé, mint ebben a három napban.

Hogy mi történt ezzel a sok GBTC részvénnyel 6 hónappal később? A válasz leolvasható az ábráról. Persze jogosan feltehetnénk magunknak a kérdést, hogy mégis miért akarták ilyen lelkesen eladni a GBTC-ket, ha egyébként alig néhány héttel korábban még 50-60 ezer dollár árfolyamon volt az árfolyam. A válasz igen összetett, ennek egy részét később kifejtem a “sell on news” részben, de szintén fontos indikátor, hogy november 8 és nov 20 között a bitcoin árfolyama 15-18 ezer dollár között mozgott…

… tehát számukra még a 30 ezer dolláros Bitcoin árfolyam leszúrás is jelentős nyereséget jelentett.

Jól látható továbbá, hogy egy másik hasonló nagyságrendű növekedés történt december 21 és december 24 között.

Ezek a papírok június 21 és június 24 között szabadulnak fel… Tehát javarészt pont most a cikk írása közben. Nézzünk csak rá a június 14-től a Bitcoin chartra:

Az hiszem eléggé beszédes az ábra.

A rossz hír, hogy ebből a periódusból még hátra van 3 nap, amiben újabb ~30k BTC-nyi GBTC fog felszabadulni. (ezek nagy része valószínűleg csak hétfőn fog jelentkezni eladási nyomásként)

A jó hír viszont, hogy ezen a perióduson kívül már csak egy hasonló mértékű kiáramlás várható 15 és 24 között, amikor is újabb 35 ezer Bitcoin értékű GBTC fog a piacra felszabadulni. Viszont ezeket már 31-36 ezer dolláros Bitcoin árfolyamnál tokenizálták még decemberben.

Ennek okán várhatóan június második felére megszűnik a beáramlás a másodpiacra, így várhatóan elindul újra a prémium irányba a GBTC árfolyama, ami nyilvánvalóan jó hatással lehet a Bitcoin árfolyamára is.

Akkor itt a maci vége?

A Bitcoin esetén valószínűsíthetően július második felétől igen, azonban akad még néhány rakéta a Grayscale zsebében. Vessünk egy pillantást pl az $ETHE termékükre:

Az ábráról több fontos és releváns dolog is kiolvasható.

Egyrészt látható, hogy december eleje és idén február eleje között az ETHE-n nem volt lehetőség private placementre, tehát ennek okán 6 hónappal később (gyakorlatilag idén május-június időszak) nem is volt számottevő inflow az OTCQX:ETHE másodpiacon. Az elmúlt hónapokban nagyon sok olyan kommentárt olvastam, hogy az Ethereum kifejezetten jól teljesít, miközben a Bitcoin gyengélkedik, sőt bizonyos kommentárok azt is sugallták, hogy ennek az az oka, hogy az Ethereumnak milyen szép jövője van, hiszen zöldül (értsd oligarhizálódik) és inkább ide kell fókuszálni, mint az BTC-be. Holott valójában látható, hogy egyszerűen csak nem megy pályán fociztak. Miközben a május-júniusi időszakban a hatalmas mennyiségű GBTC szabadult fel, addig az ETHE-ből egy darab sem tudott felszabadulni, hiszen nem volt minek felszabadulnia, mivel nem volt 6 hónappal korábban private placement.

Másrészt az is látható, hogy napokon belül ez változni fog, hiszen bődületes mennyiségű (200 ezer ETHnak megfelelő) ETHE fog felszabadulni, amit egyébként átlag 1300 és 1700 dollár között tokenizáltak idén február 1 és február 11 között.

Tehát öveket tessék becsatolni. 300 ezer ETH-nek megfelelő ETHE értékpapír fog lejárni hamarosan melynek egy részét biztos realizálni is akarják majd. Márpedig ezeket az értékpapírokat 1300 dollár körüli ETH árfolyamon vették, szóval nekik akár egy 1400-1500 dolláros ETH árfolyam is nyereséges lehet.

Mindezt ráadásul már el is kezdte beárazni a piac:

Látható, hogy a május közepén bekövetkezett 4000 dollár feletti tetőzés után stabilan beállt az ETH árfolyama a 2500-2600 dolláros árfolyam sávba (hiszen ezt megelőzően 6 hónappal nem volt ETHE private placement, ami fel tudott volna szabadulni, így annak másodpiacán nem volt inflow, ami lenyomhatta volt az ETH árát). Ám az június közepén látványos lefelé trendbe kapcsolt az ETH és már a 2100 dolláros sávot nézegeti.

A következő két hétre én konkrétan magam előtt látok egy komolyabb ETH skandalumot, ami nagyjából olyasmikről fog szólni, mint pl:

az ETH nem fejlődik, sehol nincs még az ETH2, csúszik a London hardfork, az ETH2 poolok túlságosan centralizáltak, kialakulófélben van egyfajta ETH oligarchia és különben is az ETH törte keresztbe a DeFi piacot, mert nem tud skálázódni ráadásul az ETH is büdös, hiszen azt is bányásszák és csak vaporware az, hogy majd egyszer átáll a POS-ra.

Nagyjából ennyi kell ahhoz, hogy az ETH-t szépen letolják az 1700 dolláros sávba, vagy akár lentebb is. Ahol boldogan tudják kivásárolni nulla nyereséggel a piacra ömlő 200 ezer ETHE papírt.

Buy on rumours sell on news

A jól ismert forex trading stratégia bizony nem gyengén adaptálódott a kripto piacokon is. Jól látható módon a Grayscale alapok igen jól időzítetten lovagolják meg a híreket és azok várható piaci hatásait. A fenti néhány példából is jól látható, hogy valahogy a Grayscale mindig nyer.

Ebből az ember azt a téves és nyilvánvalóan konteo szagú dolgot vonhatná le, hogy a Grayscalenek van valamilyen ráhatása a hírekre is… Ami nyilván nem logikus, hiszen itt csak egy alapkezelőről beszélünk. De tekintsünk csak vissza a Grayscale tulajdonosága és annak egyéb érdekeltségeire:

“A céget az a Digital Currency Group hozta létre, ami sok egyéb mellett pl a Coindesk média ügynökséget is létrehozta, illetve a szintén alapító tagja a Winklevoss nevével propagált Genesis tőzsdének.”

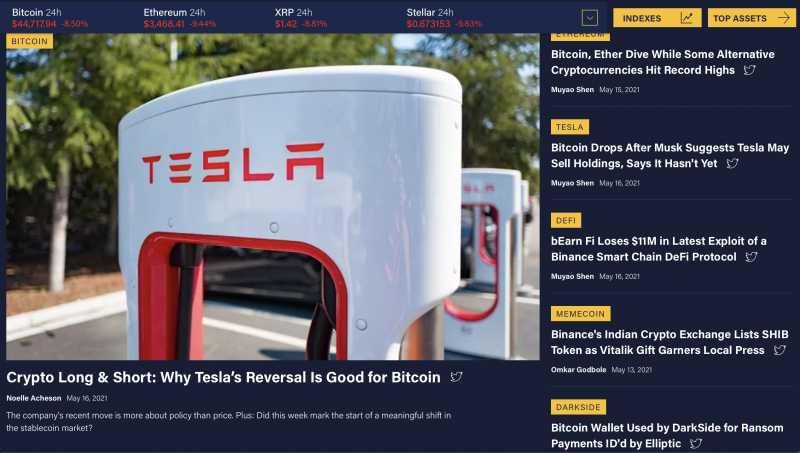

A CoinDesk a világ 1171. legolvasottabb weblapja a SimilarWeb statisztikája szerint. Viszont pénzügyi kategóriában a világ 6. legolvasottabb lap! Tehát elmondható, hogy ha a CoinDesk ír egy cikket Bitcoin témában, akkor azt bizony a világ összes valamire való gazdasági magazinja szemlézi.

Hogyan nézett ki a CoinDesk nyitóoldala azon a napon amikor beszakadt az árfolyam a 40 ezres szint alá?

Záró gondolatok

Ez a cikk nem befektetési tanácsadás céljából jött létre, sokkal inkább edukatív, oktató célzattal azoknak, akik a chartok, trendek, crossok, patternek és formációkon túl szeretnék megérteni azokat a fundamentális tényezőket, amik befolyásolják a piacot.

A Grayscale egyértelműen ma a Bitcoin és úgy egyébként a kripto piacok legnagyobb játékosa, aki hosszútávú játékot játszik. Semmiképpen nem szabad figyelmen kívül hagyni a jövőben.

KlAssz cikk. Koszonjuk. Eth opciokra kivancsi leszek.

Köszi szépen, nagyon informatív volt! Furcsa volt az időnként eltérő sentiment az underlying producthoz képest

Akkor talan remenyt adhat az LTC tabornak, hogy az alap vasarolja az LTC-t. Vagy pont a forditottja lenne az igaz?

Érdemes megnézned a Grayscale LTC alapjukat. Január 21 és Március 24 között 300 ezer LTC-t tokenizált az alap.Azt megelőzően kb 1 hónapig nem volt private placement. A jó hír viszont az, hogy ebben az időszakban már relatív magasan volt az árfolyam (130 dollár felett). Tehát itt nem olyan nagy az olló mint amekkora BTC-nél volt.

Koszi Csaba. Remelem masok is latjak, hogy mivel erdemes akkor kalkulalni LTC fronton.

Köszi a cikket! Imádom, hogy itt olyan összefüggéseket lehet olvasni, ráadásul magyarul, amibe sehol máshol nem tud belefutni az ember.

A vége viszont nyitott maradt: Tehát, várható még 1-2 medvés hír, BTC és ETH ár zuhanás, a másodpiacon spekulánsok által akciósan megvásárolt pár ezer BTC-nyi GBTC, aztán? Elteszik a párnacihába?

Csak nem lehet esetleg, hogy ugyanezen spekulánsok aztán megnézik meddig lehet felpumpálni a BTC ill. ETH árat, hogy aztán szépen lassan elkezdjék eladogatni az eddig betárazott GBTC-t és ETHE-t, többszörös áron?… 🙂 Elvégre ha él még a 4 éves ciklus elmélet, illetve a PlanB féle Stock2flow modell, akkor még csak fél idős szünetnél járunk az aktuális ciklus bikás fejezetében. 🙂

A varázsgömböm sajnos lent hagytam vidéken. Ennek hiányában kénytelen vagyok megpróbálni logikusan következtetni. A Bitcoin esetén július közepe/vége körül szűnik meg a GBTC piacra öntés, tehát onnantól a Grayscale nem játszik be a piaci árba. Tehát ha elfogadjuk (és ez egy nagy HA!), hogy a Grayscale fújja a passzátszelet és ezt leszámítva egyébként intakt továbbra is a PlanB féle S2F, akkor június végétől a Bitcoin újra elkezdhet emelkedni az ATH-k felé. Mindezt mindenképpen erősítheti, hogy az augusztus és szeptember során feloldásra kerülő ETH, LTC és további Grayscale alt alapok még bőven lenyomhatják az alt piacokat.

Fontos persze azt látni, hogy innentől ez már tényleg csak puszta spekuláció.

Igen igen, persze! Senki sem tudja, nem befektetési tanácsadás, DYOR, satöbbi. Én csak a kis #hopium betevőmért jöttem, ugyanis egyre nehezebb manapság hozzájutni. Ezzel most elleszek pár hétig. 😉 😀

A cikk nem zárja ki, hogy BTC esetében ne folytatódna a bikás piac, sőt:

“Akkor itt a maci vége?

A Bitcoin esetén valószínűsíthetően július második felétől igen…”

Amúgy meg mindenki azt a következtetést vonja le, amit szeretne.

“Ha levonjuk ebből Satoshi coinjait, illetve az elveszett bitcoinokat, akkor ez a szám bőven elérheti az 5-6%-ot is”

Ha csak az átlag tőzsdéken mozgó btc mennyiséget nézzük, akkor mekkora lehet ez az arány? Akár 20% felett is?

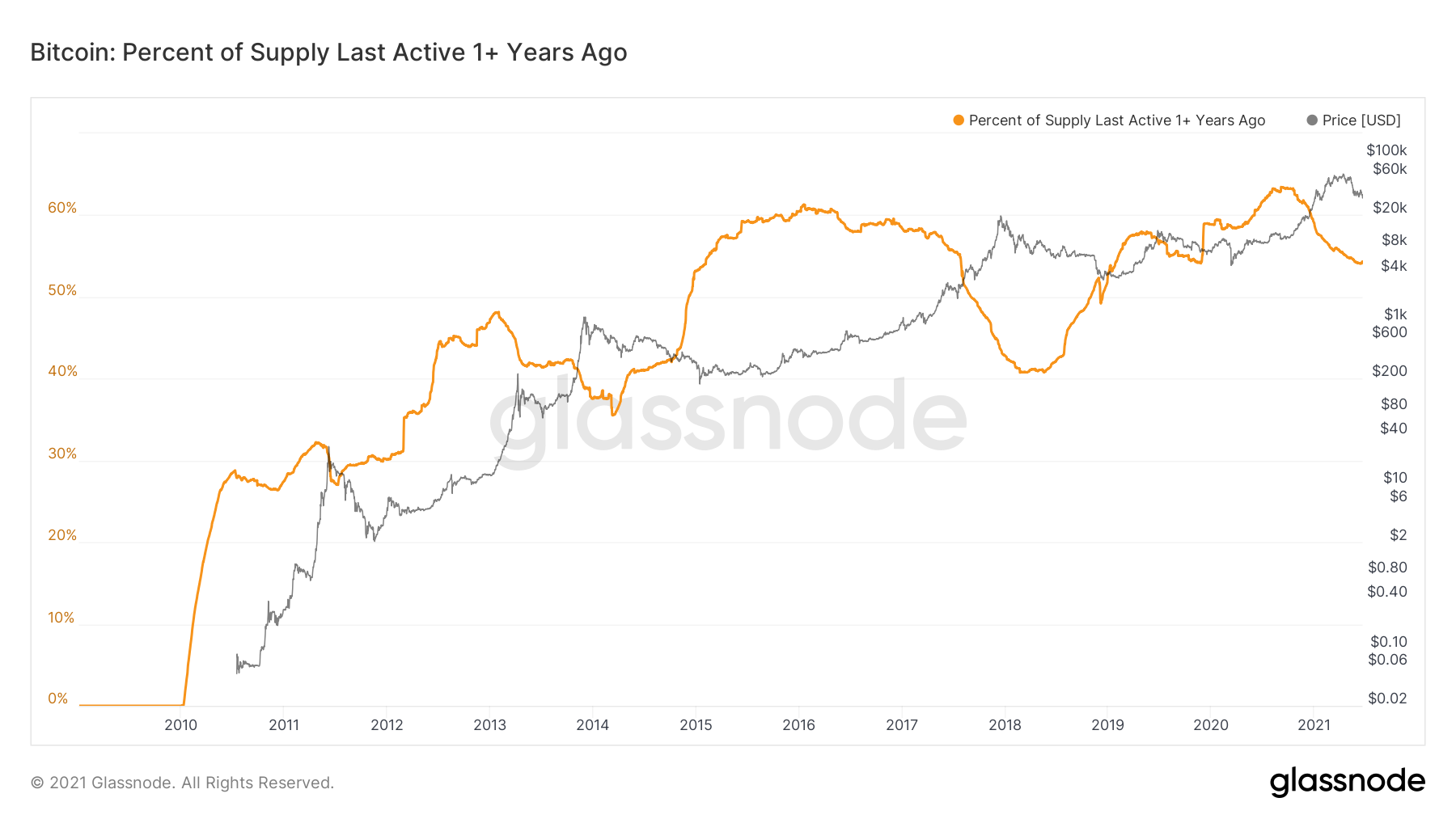

Ez a chart mutatja meg legjobban azt amit keresel:

Ez ugye a legalább 1 éve meg nem mozdult coinok arányát mutatja. Ez most éppen 54%-on van, tehát a teljes kínálat (18.74 millió) ~54%-a nem vesz részt a napi körformásban. Ez ugye ezt jelenti, hogy valós cirkulációban kb 8.6 millió coin kering. Ehhez képest ugye a grayscale által lockolt mennyiség 7,5%

Köszi, szuper fejtágító!

A lehető legprfoibb módon bejött a vasárnapi előrejelzésed, reméljük három nap után tényleg enyhül a nyomás.

A Grayscale GBTC ábrákat a bybt.com oldalról töltötted le. Ez nyilvános oldal? Nekem az oldalt sem töltötte be a desktop.

Le lehet máshonnan szedni ezeket az árfolyam/GBTC volume összehasonlító adatokat?

Nem aktuális a kérdés, sikerült levarázsolni.

A négy napból, a mai volt a legnagyobb unlock volumen (12k), még hátra van két darab ~9k-s nap. Addig is kitartás.

Igen a ihartok a bybt-ről vannak, ha másnak is kellene, akkor erre találjátok: https://www.bybt.com/Grayscale.

A jelek szerint érdemes bookmarkolni.

Köszönjük. Nagyon hasznos olvasmány volt…

Talán akkor még 2 nap esés utána kicsi pihi…

Valamit nagyon nem látok át ebben.

Az intézményi befektetők értékpapírt vesznek (nem bitcoint!), majd ezt adják el fél évre rá a másodlagos piacon. Hogy kik veszik meg ekkora volumenben az a kisebbik gondom, a nagyobbik az, hogy hogyan lesz ebből az értékpapírból ismét bitcoin?

Írtad, hogy redeem nincs, de akkor írnál arról is, hogyan tokenizálódik végül is ez a fajta értékpapír? Mert véleményem szerint ez a lépés mozgatná meg végül is az árfolyamot.