Tegnap telegramon, már alaposan kielemeztem az yETH-t, de akkor még nem akartam erről külön cikket írni, mert nem állt rendelkezésre elégséges információ, hogy valóban le lehessen vonni konklúziókat. Nézzük mit látunk ma.

Az yETH, a korábban már bemutatott YFI (yEarn.finance) csapat legújabb innovációja… persze a kijelentés kapcsán fenntartva annak a jogát, hogy amikor ezt a cikket olvasod, akkor már lehet, hogy lesz ennél újabb innovációjuk is.

A gyanútlan szemnek az yETH nem feltétlenül tűnhet egy érdekes dolognak, lényegében ugyanolyan pool-elvű kölcsöntermék, mint akár a compound, aave és a többi ETH pool. A fura az, hogy míg ETH kölcsönadásra a legtöbb lendingplatform szerény 0.1-0.2% éves hozamot ígér, de még a centralizált megoldások sem merészkednek 3-4%-nál sokkal magasabbra (pl. az INLOCKnál ez most éppen 3.03%)… addig az yETH Vault lazán ígér évi 60-80%-os kamatot.

Hagyom ezt így feldolgozni minden kedves olvasónak. Mielőtt tovább haladnánk szeretnék tisztázni két nagyon fontos dolgot:

Egyrészt a mai DeFi piacon boldog boldogtalan scamprojekt ígér 100%-ot, sőt még ennél is meredekebb kamatokat. Ezen nem lehet okunk meglepődni. Ha csak az elmúlt két-három napot nézzük, akkor itt van a SUSHI, a KIMCHI vagy éppen a tegnap beborult HOTDOG. Ezek értékajánlata azonban csak 1-2 óráig áll fenn, amíg az adott platform, pool vagy vault likviditáshiányos, majd utána szépen össze is omlik a teljes történet. Pont ez történt legutóbb a HOTDOG-gal, aminek governance tokene 4000 dollárról zuhant néhány centre alig 5 perc alatt. Azonban az yearn finance nem pont ugyanez a kategória…

Hogy megértsük a csavart az yETH vault ajánlatában, ehhez tisztázni kell, hogy mi is a különbség az “earn poolok” és a “vaultok” között. Előbbi (earn pool) egy egyszerű termék, ami összegereblyézi az ügyfelek pénzét és azt “általában” megpróbálja berakni oda ahol a legtöbbet kaphat az ügyfél érte. Valójában ez sajnos nem igazán tud érvényesülni a gyakorlatban a kezelt vagyon mennyisége miatt, de erről az előző cikkemben részletesen értekeztem. Ha nem olvastad volna, akkor itt tudod pótolni:

A Vaultok ezzel szemben önálló stratégiával rendelkező contractok, amikben – a poolokkal ellentétben – igen komplex logikák futnak és a fő céljuk a profitmaximalizálás jellemzően a yield farmingon keresztül.

Ez a gyakorlatban annyit tesz, hogy a beutalt Eth-t a yEarn yETH szerződés fedezetként használja, felvesz arra DAI kölcsönt, a DAI kölcsönt kihelyezi a Curve DAI pooljába, majd a keletkező DAI, illetve CRV farm rewardot automatikusan eladja, illetve Eth-ra váltja, amit elszámol kamatként.

A stratégia annyira jól működik, hogy az elmúlt egy napban az évesített kamat (a DEFI őrület miatt) meghaladta a 100%-ot és egyébként nem kizárható, hogy ez még egy jó darabig akár ilyen magasan is tud maradni.

Shut up and take my money?

Ez lehet az a pont, amikor eldob mindenki mindent és már rohan is berakni a pénzért az yETH-ba, hiszen éves 60-80… vagy akár 100+% kamat mellett nincs miről beszélni.

Persze azért érdemes megérteni, hogy mit is jelent ez a termék pontosan, illetve, hogy mik is ennek a kockázatai.

Kezdjük azzal, hogy mennyire is népszerű a termék: a cikk írásakor 386 ezer ETH van már a contractban, ami éppen most potom 160 millió dollárt ér, erre már ki is van nyomtatva majd 70 millió dollárnyi friss DAI kölcsön, ami ott is van a Curve yDAI contractjában, ahonnan szépen csorog is vissza az extra hozam.

Mindez kis túlzással kevesebb mint egy nap alatt…

Lehet, hogy ebből baj lesz?

A “lehet” nem igazán tudja pontosan visszadni, hogy mekkora méretű atombomba készülődik itt éppen. Ez az egy termék (yETH), simán lehet a DeFi piac CDO/szintetikus-CDO terméke, ami anno 2008-ban összeomlasztotta a teljes világgazdaságot. És a hasonló több szempontból is találó. Egyrészt a CDO (Collateralized Debt Obligation) lényegében pont ugyanazt a célt szolgálja, mint amit valójában a yETH vault csinál… másrészt pedig (jelenlegi állás szerint) ha az ETH árfolyama benézne a 300 dollár alá kb. olyan hirtelenséggel, ahogy történt ez március 12-én… nos, az nem csak az yETH-ban lévő ETH nagy részét végezné ki, de valószínűleg bedöntené a MakerDAO/DAI-t is.

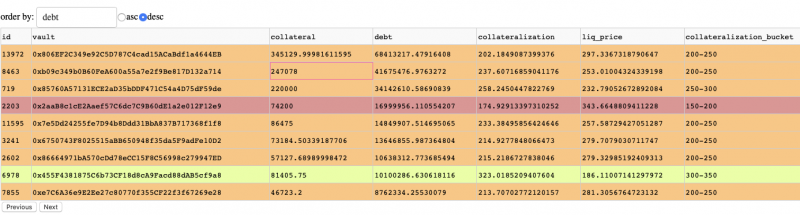

A helyzet az, hogy alig egy nap alatt a yETH vault lett a Maker legnagyobb fedezetbirtokosa:

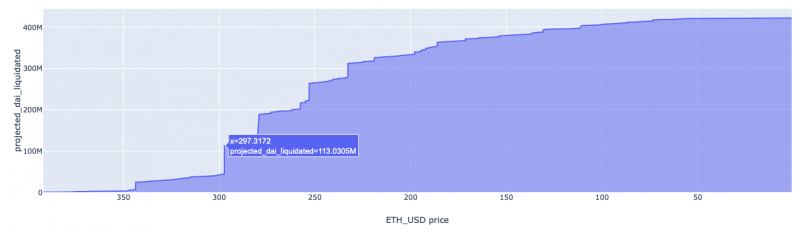

Mint a listában is látható az első helyen álló yETH contract fedezeti szintje jelenleg 202%-on áll és a likvidációs küszöb 297 dolláros ETH árfolyamnál lép be. Azonban az egyéb nyitott pozíciókkal együtt, ha likvidálódna a yETH fedezete, akkor ehhez már 113 millió DAI-t kellene beöntenie a keepereknek az aukciókra:

Keeper? Aukció? DAI?

Ahhoz, hogy a problémát könnyen meg lehessen érteni, az olvasónak kicsit bele kell magát ásnia a MakerDAO ökoszisztémájába:

Nagyon leegyszerűsítve a MakerDAO pont úgy működik, mint a legtöbb fedezettel biztosított kölcsönplatform… azzal a különbséggel, hogy a fedezetünkért cserébe nem egy fizikailag letétben tartott pénz tokenizált stablecoinját kapjuk meg (pl USDC vagy PAX), hanem a fedezetre a MakerDAO kvázi kinyomtat annyi stablecoint (DAI) amennyi jár az adott fedezetért.

A rendszer logikájából fakad, hogy amennyiben a fedezet valamiért már nem érne annyit, amennyi a kibocsátott DAI névértéke; akkor bizony el kell adni a fedezetet. Ennek a folyamatát nevezzük aukciónak, merthogy itt tényleg egy aukcióról beszélünk: egészen pontosan FLOP aukcióról, amikor a Maker eladásra kínálja az alulfedezetté vált fedezeteteket (pl. ETH-t), melyekre a Keeperek a saját, erre a célra készült aukciós szoftverükkel tudnak licitálni. Bárki lehet keeper, sőt a rendszer akkor igazán jó, ha nagyon sokan akarnak keeperek lenni.

Tehát, a Keeperek DAI-ért vesznek fedezeti coinokat (esetünkben most az ETH az érdekes…), ehhez logikusan rendelkezniük kell annyi DAI-val amennyit likvidálni akar a rendszer. Ez a yETH pool esetén éppen ma 60 millió DAI.

Annak az esélye, hogy létezik akár csak egyetlen keeper is, aki képes aukción licitálni az yETH fedezetére (éppen most 386 ezer ETH)… nos ez igen csekély. Márpedig ez a szám nem fog megállni 386 ezernél.

Jelenleg az yETH vault már több mint 10%-ával rendelkezik az ÖSSZES kibocsátott DAI-nak és ez érték folyamatosan növekedni fog.

Ha ez az arány eléri akár csak a 30%-ot, akkor előállhat az az állapot, hogy fizikailag a dex-eken, illetve a mobilizálható keeper walletekben NEM fog annyi DAI létezni, amennyi szükséges lenne, hogy egy ETH árfolyam flashcrash esetén likvidálni lehetne az yETH-ban lévő teljes fedezeti vagyont.

Ez lenne az a pont, amikor egy ideális világban a yEarn.Finance, vagy a MakerDAO fel kéne, hogy tegye a kezét: “ne csináljuk ezt… ebből nagy gond lesz.“

Előfordulhat, hogy összezuhan az yETH?

Ennek a valószínűsége ma még nem túl magas, de ha a termék népszerűsége töretlenül növekszik, akkor ennek valószínűsége napról napra fog növekedni.

Ha egyszerűen akarnám szemléltetni a problémát:

- Minden az yETH-ba berakodott ETH-ra felvételre kerül fele akkora értékű DAI. Ebben a pillanatban ETH illikviddé válik. Azt csak akkor lehet onnan kiszabadítani, ha visszaváltásra kerül a DAI.

- Az így létrejött DAI bekerül a Curve yDAI Vaultba. A DAI ebben a pillanatban illikviddé válik, hiszen a yDAI célja a minél magasabb utilizáció.

Tehát az ETH-ból az yETH termék sikeresen csinál X dollárnyi illikvid ETH-t és további X/2 dollárnyi illikvid DAI-t, amit csak akkor lehet visszacsinálni, ha éppen a DAI-t senki nem kérte kölcsön.

Ha előfordulna egy Ether árfolyamkorrekció, akkor a következő történne:

- Mindenki őrült gyorsan megpróbálná kivenni az ETH-ját az yETH-ből, hogy azt stablecoinra váltsa ezzel minimalizálva a veszteségeket.

- Az mondjuk a teljes yETH vault első 5-10%-ára még sikerülne is, hiszen feltehetően lenne ennyi szabad likviditás a Curve yDAI-ban.

- Amint elfogy a szabad likviditás, akkor már nincs honnan DAI-t szerezni, amivel ki lehetne váltani a Makerből a fedezetet.

- Persze, akik ki tudták szedni az ETH-jukat, azok gyorsan el is adják, amivel tovább nyomják lefelé az ETH/USD árfolyamot.

- Közben a leleményes beszorult yETH tulajdonosok elkezdenék eladni az yETH interest-bearing tokenjüket akár az ETH/USD árfolyam alatt is, hogy meneküljenek a szeméttől. Ezzel még jobban bedöntve az ETH/USD árfolyamot is.

Persze a horrorfilm csak itt kezdődne:

- Elérkezünk a likvidációs küszöbhöz, ahol a Makernek el kellene adnia az yETH vault fedezetként lerakott ETH-ját, ehhez viszont kellenének keeperek, akik rendelkeznek ekkor több száz millió dollárnyi likvid DAI-val.

- Mivel ennek valószínűsége közel nulla, így a fedezetaukciókat elkezdik nagyon alacsony licitekkel megnyerni a leleményes (potya) keeperek.

- A keeper ezen iszonyatosan sokat nyer, akár tized vagy századáron is tud szerezni Ethert. Amivel mit fog csinálni? Persze, hogy eladja, hiszen tudja, hogy mindenki más is ezt teszi éppen.

Mire a por elül… nagyjából ez lesz a helyzet:

- Adott az yETH vault, amiben van nulla ETH (minden ki lett likvidálva töredékáron)

- Van persze benne nagyon sok DAI, azonban a MakerDAO alulfedezetté vált, akár több száz millió dollárnyi fedezet is hiányozhat belőle ekkorra, amit a piac szépen beáraz és az yETH-nál maradt DAI értéke is bezuhan.

- És persze ne feledjük, hogy mindezt legjobban az Ether árfolyama fogja megsínyleni.

Mese vége…

Akkor itt az ideje, hogy az Inlock Army csináljon egy ilyen “leleményes (potya) keeper” poolt!

Jól jönne pár száz ETH akciósan.

Argh. “A DeFi gazda betakaritja a yieldet a farmon” cikknél éreztem elöször azt, hogy lassan a kötöszavakon kivül már semmit sem értek ebböl az egészböl. Mostanra már túl vagyok az elsö 4 fázison és simán elvegetálok az acceptance fázisban 😀

Nekem is egyre zavarosabbnak tűnik minden. Itt stakelni, aztán oda tenni, amiért valami governence-t lehet kapni, azt eladni, meg ilyen pool olyan vault… 🙂

Amúgy ez a Curve yDAI, mit csinálna pontosan?

Mondjuk szerintem az ethereum egy jó részét nem akarják majd stabilra váltani, mert hosszabb távra tartják, illetve lehet mellette short pozíciójuk is, akik ilyenbe pakolják. Persze ettől függetlenül elég “izgalmasnak” tűnik 😀 A DAI szinte biztos elértéktelenedne egy komolyabb zuhanásnál. Lehet inkább shortolni kellene ahogy csökken a likviditása.

A cikkbol meg kimaradt h rengeteg futures is likvidalasra kerulne akik eth t longolnak. Erdemes betenni opcios veteleket rendkivul olcson. Bar innentol kezdve az opcios piacok is bedolhetnek.

Ide mar csak egy wallstreti farkas hianyzik aki ezt az egeszet kiszagolja es olcson akar eth t venni.

A shotokon keresztul hamar el lehet erni a likvidacios kuszobot.

Nagyon jo cikk. Koszonjuk

Lassan elérik, hogy ugyanolyan bonyolult eszközök lesznek, mint a valós piacokon, és muinimum pénzügyi végzettség kell a kereskedéshez

Amúgy a Coinbase mostani blogja is ezt a témát elemzi: https://blog.coinbase.com/around-the-block-8-the-promise-and-potential-of-synthetic-assets-9fbb15c2b24e

297 dolláros ETH-nál indul a buli? Ez jó mókának hangzik, remélem, pár nap múlva a gyakorlatban is megnézhetjük! 😀