Alig egy hete, hogy bemutattam számos indikátort, amikből arra lehetett következtetni, hogy itt bizony még egy jó darabig őrlángon lesz a kripto piac és… hát nem megint rámcáfolni készül? Egyelőre persze még nem nagyon érdemes pezsgőt bontani, de mindenesetre több olyan fundamentális mutató is “zöldbe” váltott, amikre érdemes figyelni.

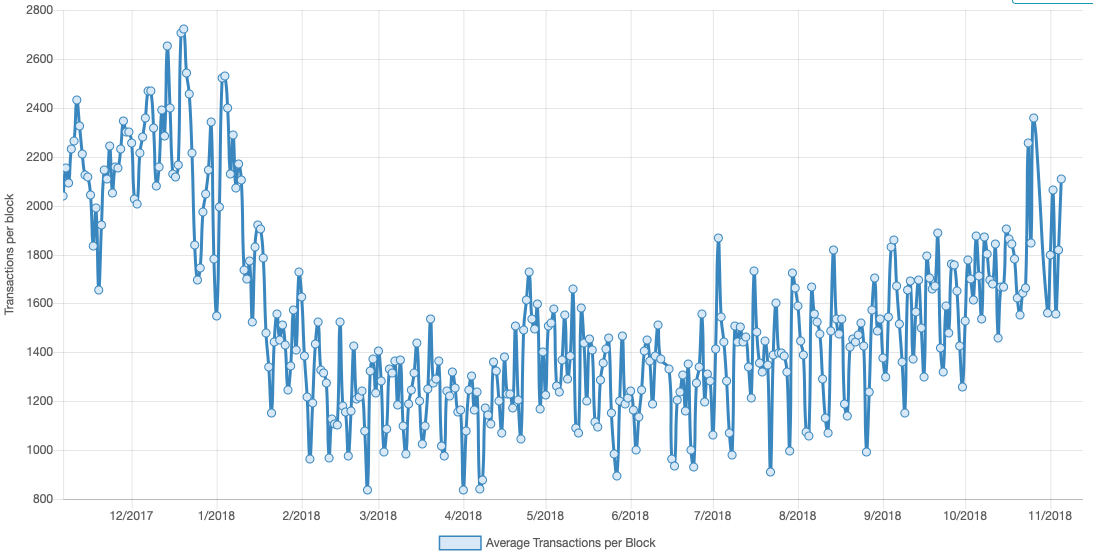

Egyrészt a (Bitcoin…) blokkonkénti tranzakciók száma folyamatosan növekszik és már a tavalyi hype időszakot karcolgatja… másrészt, ami ennél is jobb, hogy ez egyelőre nem okozott komolyabb torlódást a blokkláncon, köszönhetően a 40%+ segwit adaptációnak:

Szintén fontos indikátor, hogy a tranzakciónkénti outputok számának átlagos értéke legalább ilyen ütemben zuhan, ami arra enged következtetni, hogy nem az exchangek közötti forgalom vagy bármilyen másik intézményi szereplő forgalma generálja a magasabb tranzakciószámot, hanem sokkal inkább a kis/magánszereplők, akik nem törekszenek a transaction batchingre.

Az onchain activity mellett több olyan egyéb esemény is a láthatáron van, amik jótékonyan hathatnak az árfolyamokra. Bár ezek kapcsán erősen kérdéses, hogy egy rövid felfutás után nem várható-e nagyobb pofára esés. Ezek közül kétségtelenül leginkább a régóta várt ETF bejelentés tudja az elkövetkező hetekben megmozgatni a kedélyeket.

Persze úgy fair, ha azért a nagy hurrá optimizmust némileg árnyalom az aktuális negatív hírekkel is, mielőtt még nagyon belemegyek az ETF történetbe… A hétvége folyamán készült el a Tether gyorsjelentése és audit eredménye, amiben egy bahamai bank (Deltec Bank) jelezte, hogy a jelenleg 2 milliárd dolláros össz kibocsátáson álló stablecoin mögött bizony megvan a fedezet. Ezzel látszólag pontot téve a bő egy éves spekulációra. Mára kiderült, hogy a kérdéses bank érintett abban a zárolásban, amit nagy mennyiségű pénzmosás és ügyfélazonosítási csalás okán indítottak az USA hatóságok. A negatív hírek hatására a Tether be is szakadt egy rövid időre 0.95USD-ig. A kálvária immáron tovább folytatódik a Tether körül.

De visszatérve a BITCOIN ETF-re… Hogy mi is ez az ETF? Magára a termékkategóriára most nem térnék ki részletesebben, hiszen akit érdekel, az számtalan helyen tud ennek utána nézni, röviden a lényege, hogy az első olyan pénzpiaci termék lenne, amin keresztül az U.S. tőzsdéken is elérhetővé válna a Bitcoin kereskedés, méghozzá olyan formában ami mögött valós Bitcoin fedezet áll (tehát nem csak egy árfolyam követő spekulatív termékről van szó… lásd Bicoin Futures). Hogy miért nagy szó ez? Azért, mert ha ma valaki intézményi kertek között kíván Bitcoinba “fektetni”, akkor ezt csak a SEC látómezején kívül eső kriptotőzsdéken és OTC deskeken tudja megtenni, ezt azonban a legtöbb intézményi befektető még ha szeretné, sem tehetné meg a saját működési szabályzata okán. Ezzel szemben az ETF-et vásárlók közvetlenül hatnak az ökoszisztémára, ami lássuk be eléggé kedvezően hathatna (rövid távon…) akár az árfolyamokra is, de ennél sokkal fontosabb, hogy szintén kedvezően hathatna a kriptopénzek megítélésére, adaptációjára és ezáltal annak regulációjára is. Hisz közismert tény, hogy amit a SEC elfogad és engedélyez, az minden bizonnyal csak jó és tökéletesen regulált dolog lehet, amiben a manipulációnak a csírája sem ütheti fel a fejét (szarkazmus…)

A Bitcoin ETF ötlete legelőször 2013-ben vetődött fel, amikor a Winklevoss tesók beadták az első kezdeményezésüket a SEC-hez, amit a SEC postafordultával dobott is vissza. Ehhez a történethez kapcsolódik egyébként a Winklevoss testvérek életének eddigi második legnagyobb facepalmja (a facebook story után…), amikor Charlie Shremet bízták meg, hogy előre vásároljon nekik egy halom Bitcoint, aki ezt lelkesen meg is tette, de kb 4000 BTC-t elfelejtett átadni, ami persze akkori áron aprópénz volt, mára azonban ez a BTC mag (a tesók szerint) lényegében Shrem mérhetetlen vagyonának alapját adta.

De visszatérve az ETF-re. A 2013-as fiaskó után lényegében egészen 2017-ig váratott magára egy újabb próbálkozás, ami… lássuk be… nem véletlen, hiszen a két dátum között volt egy komolyabb crypto bear market.A 2017-es év a Bitcoin ETF kérelmek beadásáról és visszautasításától volt hangos, ezt koronázta meg az augusztus 22-i vérengzés, ahol egyszerre 9 ETF kérelmet kaszált el a SEC, majd rá egy napra visszavonta az elutasításokat és “újabb megfontolás tárgyává tette azokat határidő nélkül”. Ezen döntés hátterében egyes piaci pletykák szerint egy már előre lepapírozott döntés áll, mely szerint a VanEck, SolidX és a CBOE trió fogja megkapni az első Bitcoin ETF engedélyt. Bár ez a mai napon tényleg csak pletyka, de több jel is annak megalapozottságára enged következtetni:

- A trió a kérelmet június 6-án adta be

- A SEC aug 9-én adta ki az állásfoglalását, hogy legkésőbb szeptember 30-ig dönt a beadványról

- augusztus végén a SEC elkaszálta a konkurenseket (Direxion, Proshares, GraniteShares, stb.), majd másnap visszavonta azok elutasítását

- szeptember 26-án a SEC bejelentette, hogy felfüggeszti a VanEck, SolidX, CBOE Bitcoin ETF döntést december 29-ig

Ha a SEC vissza akarná utasítani az ETF-et, akkor ezt már megtehette volna szeptember végén, de a delay egyértelműen már a piaci felkészítés előjele. Hogy miért nem jelentették be az ETF-et szeptember 30-án, ha már egyszer úgyis elfogadták? A válasz az intézményi szereplők gazdasági ciklusában keresendő. Az intézményi szereplők adóidőszakai éves ciklusban történnek, tehát az év utolsó hónapjaiban realizált profit leadózandó a következő év Q2-es időszakában, míg ha a befektetéseket csak januárban indulhatnak, akkor ott egy egész gazdasági évük van arra, hogy kihozzák ebből a legoptimálisabb eredményt.

Az intézményi befektetők számára a Bitcoin ETF egy nagyon izgalmas portfólió bővítési lehetőség, ami főleg a kockázatosabb (dinamikus) befektetési és nyugdíj alapok számára nyújt újabb lehetőséget, hiszen szemben a Futures és egyéb hagyományos befektetési alapokkal, az ETF-eknek folyamatos árjegyzése van, szemben az előbbiek napi egyszeri árjegyzésével. Szintén fontos előny a Futuresökkel szemben, hogy az ETF-ek adózása is sokkal kedvezőbb, mivel adókötelezettség kizárólagosan az ETF eladása esetén keletkezik, mely az adott tárgyévet követő adózási időszakban számolandó el. Ezzel szemben a mutual fundok növeli tőkenyereséget, tehát értékesítés nélkül is adóalapot képeznek. Jól látható, hogy ennek okán nagyon nem mindegy a befektetők számára, hogy az ETF októberben nyílik meg, vagy csak januárban.

Mire számíthatunk egy ETF bevezetés kapcsán?

Nagyon sokszor kerül összemérésre a fizikai arany és a Bitcoin… a digitális arany, melyek kétségtelenül mutatnak bizonyos közös karakterisztikákat. Ennek okán akár azt is lehetne gondolni, hogy a 2003-as Gold ETF megjelenéskor tapasztalt pumpa reálisan várható a Bitcoin ETF kapcsán is. Persze ha egy kicsit kihúzzuk a fejünket a #hopiumból, akkor azért látható, hogy koránt sem célszerű ezt a két terméket egy lapon kezelni.

Igen fontos különbség, hogy az arany tényleg fizikai és tényleg széles körben elfogadott store of value megítéléssel bír. Tehát ilyen szempontból az ETF bevezetés pont azt oldotta meg, amire az ETF-ket alapvetően kitalálták: underlying assettel lefedezett értékpapír. A Bitcoin esetén bár tényleg létezik egy technológiai belépési küszöb ám a tavalyi bullrun jól bizonyította, hogy ezen küszöb egyre könnyebben megugorható egy átlagos felhasználó számára is. Tehát szemben az arannyal, a Bitcoin fizikai tartása nem jár tetemes mennyiségű járulékos költséggel, ráadásul a járulékos költség nem skálázódik a fizikailag tárolt mennyiség fényében.

Szintén fontos különbség lehet, hogy milyen célból is várárolnák a Bitcoin ETF-et a befektetők. Az arany egyértelműen konzervatív… kvázi válságálló/kerülő befektetés, jellemzően hosszútávra vásárolják a befektetési/nyugdíj alapok. Ezzel szemben a Bitcoin volatilitása láttán kétségtelen tény, hogy a Bitcoin ETF-et, csak a nagyon dinamikus alapok fogják tudni megvenni és ők is csak spekulatív, jellemzően rövid/középtávú hedging célokkal.

Mindezek fényében a várakozásom a következő: kétségtelenül okozhat egy jelentősebb érték pumpát az ETF esetleges bevezetése, de ez nagyon hamar át is fordulhat egy újabb negatív hullámba. Az ETF esetleges elfogadása hosszabb távon hathat pozitívan a piacra, hiszen alapjaiban rakja végre helyére a fejekben a mögöttes terméket. Az ETF kapcsán olyan szinten tud megerősödni a Bitcoin reputációja és szakmai megítélése az intézményi befektetők részéről, ami összességében tudja erősíteni és gyorsítani az adaptációt szélesebb körben.

Az elmúlt hetek relatív stabil árfolyama (szinte fixen 6400-hoz rögzített árfolyam) szintén megalapozhatják ezeket a spekulációkat, hiszen a SEC számos alkalommal a magas és hektikus volatilitásra hivatkozva dobták vissza a korábbi beterjesztéseket.

“Hisz közismert tény, hogy amit a SEC elfogad és engedélyez, az minden bizonnyal csak jó és tökéletesen regulált dolog lehet, amiben a manipulációnak a csírája sem ütheti fel a fejét”

Lásd: Big Short című film 🙂

Ez a rögzített BTC ár rég feltűnt számomra, én is azt gondolom, mintha csak a SEC-nek üzenne.

Amit nem tudok ,hogy mi fog történni az altokkal? Jelenleg a BTC dominanciája 51.7%. Az altok szép napokon láttak 30%-ot is. Egy pozitív ETF döntés a dominanciát ,akár 80%-ig is tornászhatná talán.

Esetleg a BTC -vel párhuzamosan növekednének az altok is, vagy erre már sohasem kerül sor? Gondolom a dominancia százaléknak is folyton ingadoznia kell, ha már kereskedésről szól sok minden.Azt sem lehet bebetonozni.

Remélem nem lesz megint egy 2017 második fele. A gyors növekedés mem jó. Lassú kiszámítható növekedés kell. Az a jó a BTC-nek és az a jó az altoknak is. Na nem az XRP-re gondolok, hanem a normális projectekre. Legalább mindenki utoléri magát, mert sok esetben az árazás köszönő viszonyban sem volt azzal, amit eddig az asztalra leraktak.

az a baj hogy az adozasi kerdes meg nincs tisztazva (foleg itthon magyarban), es amig erre nincs _konkret_ megoldas, addig meg jobb ha nem is megy az arfolyam semerre