címszavakban: Vitalik kamu halálhíre, GDAX stoploss és margin call pozíciók kiütése, fillérekből vásárolt millió dollárt érő ETH csomagok, a GDAX Robin Hood akciója és még sorolhatnám mindazon pilléreket amire alapszik 2017 (eddigi) legnagyobb kripto valuta csalása és bankrablása. A témával foglalkozó előző cikkben szigorúan a tényekre koncentráltam és széndékosan kerültem a megalapozatlan konzekvenciák levonását, azonban a hivatalos történet ezer sebből vérzik és nem kell ahhoz nagy mesemondónak lenni, hogy a történetben található vakfoltok kitöltésével összerittenytsek egy jófajat összeesküvés elméletet, minek a lényege az, hogy miként oldotta meg néhány fehérgalléros bűnöző 2017 (eddigi) legnagyobb kripto valuta csalását és bankrablását.

Az előző cikkben már említettem a GDAX tőzsde bezuhanását, mikor is ügyes ‘tréderek’ akár 10 dollárcent körül is tudtak vásárolni Étert a rosszul beállított margin callok és stop-lossok miatt. Az Éter gyengélkedésének és ezáltal a GDAX buktának a hivatalos hátterében az ICO token kibocsátások és a gas-power modellből fakadó kapzsi minerek állnak, mely egyébként teljesen valid állítás. Elég csak megnézni az ethgasstation.info oldalon a blockokat létrehozó minerek statisztikáját:

Érdemes ráfókuszálni a lista alájra: f2pool, aki egyébként a keletkező blockok 27%-át hozza létre és akik a poolból nem is hajlandók 46 gwei-nál alacsonyabb gas-powerű (tranzakciós költségű) tranzakciót kivenni, aminek köszönhetően az általuk létrehozott blockok 6%-a gyakorlatilag nulla Ether alapú tranzakciót tartalmaz. Értsd: a drága powerű token kiadásokat halásszák össze és a poolban hagyják az utalásokat. Ennek köszönhetően egyre-egyre lassul a tranzakciók átfutása. A tegnapelőtt megírt cikkem óta a poolban várakozó tranzakciók száma folyamatosan növekszik, most éppen már megint 3000 felett van a darabszám, köszönhetően néhány újabb sikeres ICO kibocsátás miatt létrejött újabb milliárdnyi token kibocsátásnak.

Érdemes ráfókuszálni a lista alájra: f2pool, aki egyébként a keletkező blockok 27%-át hozza létre és akik a poolból nem is hajlandók 46 gwei-nál alacsonyabb gas-powerű (tranzakciós költségű) tranzakciót kivenni, aminek köszönhetően az általuk létrehozott blockok 6%-a gyakorlatilag nulla Ether alapú tranzakciót tartalmaz. Értsd: a drága powerű token kiadásokat halásszák össze és a poolban hagyják az utalásokat. Ennek köszönhetően egyre-egyre lassul a tranzakciók átfutása. A tegnapelőtt megírt cikkem óta a poolban várakozó tranzakciók száma folyamatosan növekszik, most éppen már megint 3000 felett van a darabszám, köszönhetően néhány újabb sikeres ICO kibocsátás miatt létrejött újabb milliárdnyi token kibocsátásnak.

Bár megyjegyzendő, hogy Vitalik (Mr. Ethereum) Buterin javaslatára eszközölt gas-limit módosítás hatására némileg javult a helyezet, jelenleg a mempoolban fürdő (várakozó) tranzakciók között egy olyat sem találtam, ami ether->ether tranzakciót tartalmazott volna és 20 percnél régebb óta lenne a poolban. Szóval ez utóbbi ígéretes lépés.

[commercial_break]Na de rugaszkodjunk el az official statementtől. Kezdjük a GDAX storyval: Előző hét szerdán helyi idő szerint délután 12:30-kor az ETH:USD árfolyama egy pillanat alatt zuhant be $319 dollárról $0.1 dollárra. Ennek az oka a hivatalos közlemény szerint egy “multi million dollar trade” volt. Értsd valaki kivásárolta baromi sok pénzért az orderbookban szereplő majd összes pozíciót, ezzel elérve az árfolyam folyamatos zuhanását, ami miatt automatikusan aktiválódtak a stop-loss megbízások, ezzel gyakorlatilag elérve, hogy egyre olcsóbban tudjon vásárolni. A pillanatok alatt lezajló esemény során a “támadó” elérte, hogy az ETH pillanatnyi market price-a 1 dollár alá kerüljön és itt nekifogott halászni a limitár nélkül beadott stop-lossok között. Egyes pletykák szerint sok-sok tízezer Ether került ekkor értékesítésre 10 cent körüli áron.

Ellentétben a legtöbb crypto kereskedelmi platformmal (pl. kraken vagy akár poloniex), a GDAX ‘near-realtime’ kereskedést tesz lehetővé, ami sokban segíthette a támadókat a műveletben. Kellett persze ehhez egy amúgy is felfokozott piaci hangulat, amit megadott az ICO kibocsátások miatt bekövetkező ethereum hálózat bedugulás és persze kellett baromi sok valódi pénz a dominó hatás beindításához.

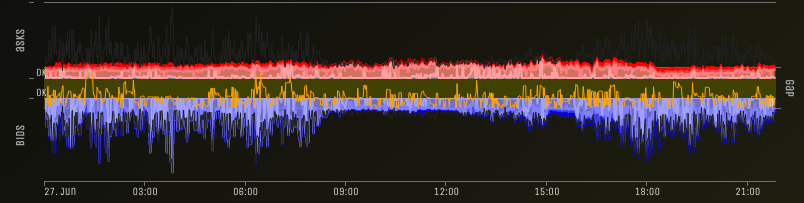

Mennyi pénz kell ahhoz, hogy be lehessen indítani egy ilyen stop-loss bombát? Valójában nem is annyira sok. Alább egy vizualizáció a legnagyobb tőzsde (Kraken) ZECEUR és ETHEUR orderbookjáról:

ZECEUR: (2017.06.27):

A két ábra felső része (asks) az eladási ajánlatokat mutatja 1%-20% árrássel az akutális árfolyamhoz képest (1%,5%,10%,20% lépésekkel), az alsó (bids) pedig a vételi pozíciókat mutatja kékkel ugyanezen bontásban. Ami látszik, hogy még a legnagyobb tőzsdén is a ZEC esetén alig 2000 ZEC-nyi megbízással, míg az Éter esetén ali 25.000 ETH megbízással is lehetne egy perc alatt 20%-os árfolyam droppot generálni. Ez persze a worst-case, mindkét ábrán jól látszik, hogy az árfolyam görbe aktuális változásainak hatására az orderbook elvékonyodik, kiszélesedik. Ennek hatására, ha valaki aktívan monitorozza az orderbookot (és ez meg lehet csinálni, lásd a fenti ábrákat amiket egyébként egy saját készítésű scriptem generál folyamatosan realtime…), akkár még a krakenen is találhat olyan pillanatot, amikor néhány száz ZEC vagy néhány ezer ETH beöntésével be tudja szakítani az árfolyamot akár 20%-kkal is. A GDAX-en ehhez “alig” 3 millió dollárnyi Ethereum kellett. Ezt követően beindult a lavina. Aktiválódtak a stop-lossok és elkezdték kivásárolni azokat az auto traderek, mígnem elért az árfolyam a 10 centig, amikor is fura módon ellepték az orderbookot a több tízezer Éteres megbízások 10-20 centes áron.

Azóta, a GDAX bejelentette, hogy kártalanít mindenkit, aki áldozata lett ennek a történetnek, mely során mindenki visszakapja az Éterét aki stop-loss vagy margin call miatt bebukta azt. Hogy honnan teremt elő ennyi szabad Étert a GDAX? Ez egy jó kérdés, ami biztos, hogy a bejelentéssel párhuzamosan több felhasználó is elkezdett nyíltan siránkozni, hogy számukra érthetetlen okokból canceleződtek a 10-20 centes 20.000 darabos ETHUSD ordereik szerda délutánt követően és eltűnt az ölükbe hullott “Lamborgini alap“. Sokan valamiféle “Robin Hood” akciót rebesgetnek: Tehát (állítólag) a GDAX visszamenőlegesen cancelezte az összes olyan ETHUSD ordert, ahol a vevő 10 dollár alatt jutott nagy mennyiségű éterhez a crashnél és volt annyira amatőr, hogy nem utalta ki azonnal a saját walletjébe az Étert a sikeres vásárlás után.

Hogy mi lett a hatása a “bankrablásnak”? Az Éter árfolyama azóta is keresi a padlód. Ami nem is csoda, hiszen nem kevés ellopott Ethert próbálnak folyamatosan a piacra önteni, amivel sikeresen tornásszák lefelé az árat. Bár érzésre kezdhetnek kifogyni az éterből, mert egyre jobban kezd egálba kerülni az orderbook a legtöbb tőzsdén. A 200 USD-s átfolyam stabil támaszként tartja magát.

Mondanám, hogy ezzel véget is ért az Éter vesszőfutása, de ez koránt sem lenne igaz. A dráma előző hét vasárnap újabb fejezetet kapott, amikor is a nyilván mérvadó és nagy köztiszteletnek örvendő (khm…) 4chan internetes közösségi pöcegödörre felkerült egy bejegyzés, mely hiteles forrásokra hivatkozva bizonygatta, hogy vasárnap egy autobalesetben életét vesztette Vitalik Buterin. Buterin neve gyakorlatilag egyet jelent az Ethereum hitelességével.

Halálhírére a GDAX botrány után éppen csak stabilizálódó 300 körüli ETHUSD árfolyam alig két nap alatt 200 dollárra zuhant be ezzel átlépve az 50%-os korrekciós küszöböt. Vitalik persze postafordultával cáfolta a halálhírt:

Another day, another blockchain use case. pic.twitter.com/OyHzdhEeGR

— Vitalik Buterin (@VitalikButerin) June 26, 2017

Készített magáról egy képet kezében a legfrissebb kibányászott Ether blockIDval és rajta a block hashének elejével, ezzel bizonyítva, hogy a block kibányászatakor életben volt. Persze a rossz hír könnyebben terjed, mint a cáfolat, még hétfőn is találkoztam olyan friss crypto blog/twitter bejegyzéssel, ami fájó szívvel adta hírül Mr. Ethereum halálhírét.

Jogos lehet a kérdés, hogy miért is fontos annyira Vitalik az Ethereum network szempontjából? Ennek a fő oka az, hogy Vitalik eléggé kézi irányítást gyakorol a mai napig a hálózaton. Márpedig egy decentralizált network esetén ez nem feltétlenül jó jel. Ismeretes a tény, hogy a bicoin protokollt létrehozó Satoshi Nakamoto (aki mögött egyébként nagy valószínűséggel Nick Szabó áll) a bitcoin network 2009-es létrejöttét követően 2010-ben eltűnt a színről és azóta semmilyen módon nem avatkozik bele a hálózat működésébe. Tette ezt pont azért, hogy a peer-to-peer decentralizált hálózat ne függjön az ő személyétől. Ugyanezt a függetlenítést Vitalik nem tette meg, ez most Etherenként 100 dollárba került a befektetőknek…

A két cikkben nagyjából összeszedtem minden releváns dolgot, ami minden idők MÁSODIK nagy Ethereum összeomlásához vezetett. A story legalább annyira szép, mint az első eset (DAO firm story) és biztosra veszem, hogy néhány évvel múlva pontosan annyira fogunk anekdotikusan visszaemlékezni erre, mint tesszük ezt most visszatekintve az első összeomlásra.

Hogy ki fogja-e heverni ezt az Ethereum hálózat és az Éter árfolyama? Persze, hogy ki fogja, ahogy kiheverte az első esetet is és szemernyi kétségem sincs afelől, hogy 2018-ban a földbe döngöli a bitcoint, ahogy azt oly bölcsen predesztinálták oly sokan az ETH mögött álló fundamentális háttér miatt. Addig is kifejezetten remélem, hogy a cikksorozat nem növi ki magát és nem kapok rá okot, hogy egy újabb fejezetten bővítsem. Most egy jó darabig nem szeretnék nagyon írni az Ethereumról 🙂

Zseniális!!! Filmet lehetne csinálni majd a sztorikból, amik már megtörténtek, és amelyek még történni fognak (e.g. DAO hack) – stílusosan mondjuk a SingularDTV-n:-). Élvezettel olvastam!

Nagyon jól összeszedett cikk, csak kérlek a hitelesség miatt néz át, hogy az ethereum a blokklanc, az ether pedig a penznem. Kezdoknek nem minden esetben lehet egyertelmu.

Teljesen igazad van, gyakran bekeverem a két fogalmat. A jövőben figyelni fogok a helyes fogalomhasználatra 🙂