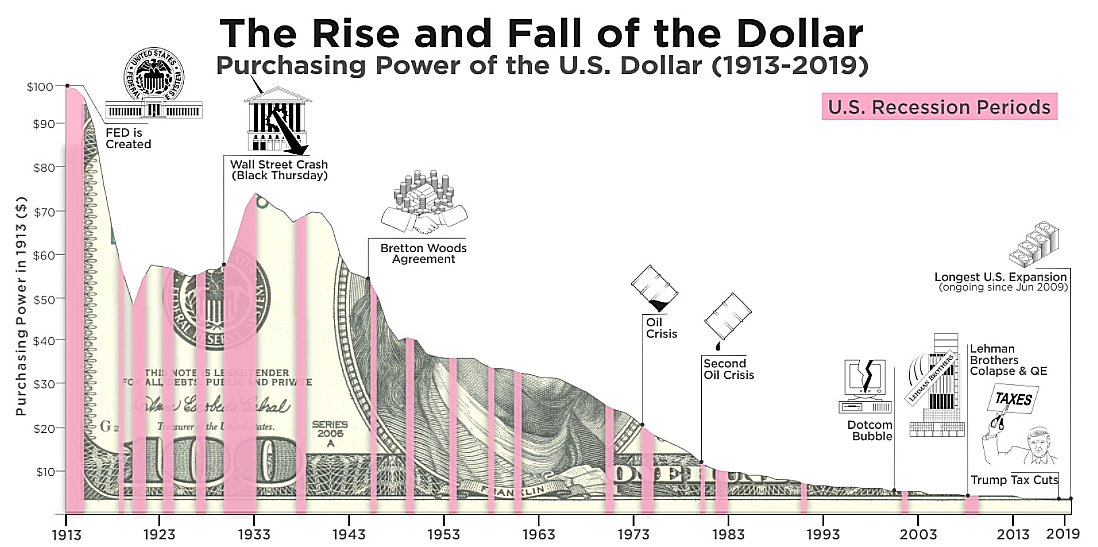

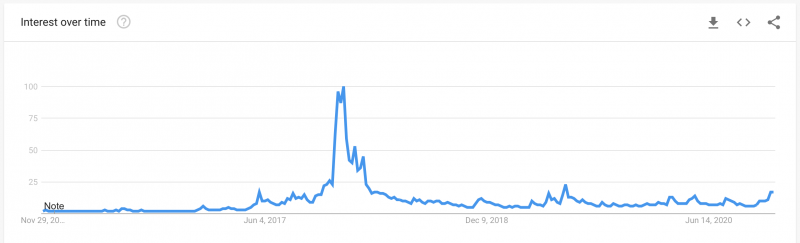

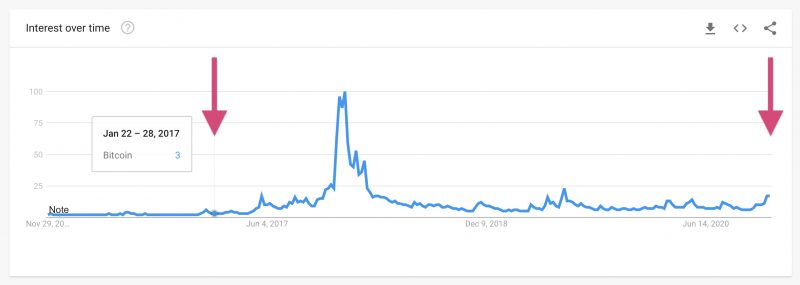

A modern világtörténelem újabb fejezetében kap éppen főszerepet a Bitcoin. Ezt egyre többen látják. 6-7 éve a Bitcoin a tekikatonák világmegváltó hitének manifesztációja volt. Három éve az utca embere döntött úgy, hogy ebből fog pillanatok alatt meggazdagodni… Ma pedig? Ma továbbfejlődött a történt: ma azok a cégvezetők menekülnek Bitcoinba, akik három vagy hat éve még piramisjátékkal szidalmazták és nevették ki a tekitatonákat. És, hogy miért dönt úgy egyre több globális nagyvállalat vezetője, hogy itt az ideje a készpénzállomány átstrukturálásának és a Bitcoinba menekülésnek? A válaszuk szinte kottaszerűen: infláció hatásainak csökkentése. Bizony-bizony… Az elmúlt évtizedek felelőtlen(?) és ész nélküli pénznyomtatásának hajrájában hol máshol is tudott volna lecsapódni a rengeteg készpénz, mint a globális techvállalatoknál… melyek vezetői mára attól félnek leginkább, hogy az őket felhizlaló monopoli társasjáték egy pillanat alatt értékteleníti el a cégeik eredményét. Bizony ám. Adj valakinek olyan sok pénzt, amit ésszel felfogni sem képes és nem is képes azt elkölteni, felhasználni, növekedést finanszírozni belőle. Majd nézd végig, ahol paranoiássá válik a hatalmas nyomás alatt és várd ki az inflexiós pontot, amikor úgy dönt, hogy neki a jelenlegi helyzethez képest már a Bitcoin is sokkal biztonságosabb…

Az elmúlt 3-4 évben számtalan cikket írtam arról, hogy miként válik a Bitcoin hasznára mindaz amit ma modern monetáris elvként alkalmazunk, azaz a nyakló nélküli pénznyomtatás. Jegybankárok ezrei kelnek fel nap mint nap azzal a tudattal, hogy a MMT (modern monetary theory) nem rossz dolog, hiszen az állam sosem adósodhat el, hiszen az állampolgárok lojálisak és a jogállam stabil. Majd végignézzük, hogy egy vikingnek öltözött (egyébként civilben színész) begyalogol a kapitóliumba és beáll szelfiezni a pódiumra… oda, ahol egyébként éppen törvényeket alkotnának és elnököt iktatnának be. Majd másnap kereskedelmi tévék ezreinek műsorán nézzük meg a lesújtó monológokat a demokrácia egy napos haláláról, ami 15 percre megengedi nekünk, hogy tekintetünk elkalandozzon a koronavírus okozta sokkhatásról.

Nem… A jegybankárok nagyot tévednek. A világtörténelem bebizonyította, hogy ha valamit nagyban csinálsz, akkor annak lesz negatív következménye. Az állampolgár lojális… a jogállam stabil… Csak éppen a nyakló nélkül nyomtatott dollár, euró, forint és satöbbi fizetőeszköz nem az állampolgároknál aggregálódik… hanem az állampolgárok munkáltatójánál, aki nagy ívben tesz a MMT-re, nagy ívben tesz a jogállamra, nagy ívben tesz az állampolgárra is… csak egy dolog érdekli: hogy a francba őrizze meg annak a hatalmas kupac pénznek az értékét, ami egyik napról a másikra az ölébe hullott és ma már közel sem ér annyit mint tegnap? A nagyvállalat nem lojális senkihez, sem államhoz, ami szórja rá a pénz, sem a munkavállalóihoz, de legfőképpen a gazdasághoz nem, aminek állítólagos eredménye áll a papírbankók mögött fedezetként. Egy pillanat alatt helyezi át a teljes működését egy másik random balkáni országba ha az 2%-kal kevesebb adót kér, egy pillanat alatt helyezi át a nyersanyagkitermelését Indiából Chilébe, ha a járulékos logisztikai költségek egy év alatt pozitívra fordul és, ha már nincs tovább, mert a globális bábszínházban nem hirdetnek újabb premiereket… akkor gondolkodás nélkül menekül bitcoinba, aranyba vagy bármi egyéb dologba, ami segíthet neki fenntartani a pénzkupac vásárlóértékét.

Üdvözlök mindenkit ismert civilizációnk epilógusában!

Az elmúlt hetekben, soha nem látott tömegekben találtak meg a régi ismerősök, akik rövidre szabott: hogy vagy? jól vagy? aha! után máris rátértek a végtelenül fontos kérdésre: Érdemes most beszállni BTC-be, vagy inkább várjak?

Persze… végülis csak 6-7 éve pezsgek minden fórumon és éltetem a Bitcoin jövőjét. Ha eddig vártál, akkor már minek változtatnál? Csak nem rohansz az elszáguldott vonat után? Vagy mégis?

Nyilván sokkal logikusabb dolog a valaha volt legmagasabb ATH érték DUPLÁJÁN beszállni a Bitcoinba, mint mondjuk kilenc hónappal ezelőtt a jelenlegi árfolyam közel tizedén.

Vajon mi történt a világban, aminek hatására alig fél év alatt a véleményem ennyire felértékelődött? Fél éve, csak az üveges tekintetet láttam a szemedben, amikor a Bitcoinról beszéltem neked. Ma meg én lettem a próféta?

Nem… senkit nem akarok megbántani, pláne az ismerőseimet és barátaimat nem. És véletlenül sem szeretném azt a képet sugallni, hogy én tudnám a tutit. Jó döntés volt az, amikor 2013-ban nem hagytam magam lebeszélni a kollégám által arról, hogy belevágjak a Bitcoin bányászatba? Jó döntés volt 2017-ben bemenni az akkori főnökömhöz és azt mondani neki: bocs… én alapvetően tényleg jól érzem itt magam, de egy percig nem fogok tovább dolgozni egy nagybanknak… vár engem a bitcoin biznisz! Tegye fel a kezét aki szerint ezek rossz döntések voltak? Őszintén? Nem volt ez így mindig…

Akkor innentől jön a Mad Max éra és vége a modern civilizációnak… és tényleg a Bitcoin a kiút? Úgy egyébként igen, de korántsem mindenkinek. Olyan nincs, hogy valami mindenkinek jó. A világ nem igazán így működik.

Gyerekkorunk óta követjük tétlen statisztaként a világ átalakulását. Nézzük az olyan filmeket, mint a Mátrix vagy a Fight Club, melyeken keresztül átéljük a generációkon átívelő rejtett igazságokat… majd folytatjuk ugyanazt az életet. Olyan ez, mint az egyszeri karikatúrában, amikor a próféta fohászkodik teremtőjéhez és csak egy jelet kér! Majd a következő kockán az isteni sziluett kérdőn tekint le gyermekére: most komolyan, még mennyit küldjek?!

A Bitcoin nem váltja meg a világot. Nem eszköze a vagyon újraelosztásnak. A Bitcoin gazdagabbá teszik a gazdagokat és szegényebbekké a szegényeket. A Bitcoin egyetlen valódi értéke a valós szűkösség és a tény, hogy mindez digitálisan létezik. Ha én azt mondom, hogy megveszek egy bitcoint és garantáltan nem fogok hozzá nyúlni öt évig, akkor a világ szegényebb lesz egy bitcoinnal. Beszűkül a kínálati oldal. Ha sokan mások is követnek, akkor a szűkösség extrém szintekre csap, amiből lesz a 40 ezer dolláros árfolyam.

A Bitcoinban hinni már-már karcolgatja a szektaszerű mentalitást. Nagyjából olyan ez, mintha a 90-es évek végén a Microsoft azt mondta volna, hogy “én baromi jó operációs rendszert tudok gyártani… de ne vedd meg, nem kell az neked, vegyél helyette Microsoft részvényt!“. Vagy mondjuk, hogy egy modernebb példát mondjak: Olyan ez, mintha kiállna Elon Musk a pódiumra és azt mondaná: “Mi fogjuk a világ legjobb elektromos autóját gyártani, de igazából nem akarunk megcsinálni egyet sem, helyette viszont tőzsdére vittük a cégünket és vegyen mindenki TSLA részvényt, mert a TSLA részvény az sokkal menőbb, mintha helyett inkább vettél volna egy TESLA autót!”

Ugye milyen hülyének néznénk? Pedig valójában a legtöbben ugyanezt csináljuk a Bitcoinnal… És nem… ez nem a bitcoin hibája. A Bitcoin egy végtelenül értékes dolog. A mai ~40.000 dolláros árfolyam bagatell, szinte semmi ahhoz képest amennyit majd a bitcoinnak érnie kell akkor, amikor kinövi magát és valóban valamiféle digitális menekülőeszközként fog létezni… Merthogy ugye erre tartunk.

A Bitcoin ma egy startup… hatalmas vízióval, kevés konkrétummal és iszonyatos mennyiségű angyalbefektetővel.

Rosszul teszi az, aki befektető játszik?

Ehhez a kérdéshez nem ártana tisztázni, hogy mi a franc is a Bitcoin. A Bitcoin a világ második globális eszköze. A második olyan eszköz, ami országhatárokon, vállaltokon, politikai ideológiákon túl létezik, mondhatni valami olyasmi, ami meghaladta identitásban a haldokló kulturális alapjainkat. Miért második? Azért, mert az első maga az Internet volt. Az Internet senkié és mindenkié. Nincs egy Internet Ltd. mögötte, ahol hozzáférést kéne kérned. Alanyi jogon jár az Internet mindenkinek, aki képes azt elérni.

A Bitcoin ugyanez, nem áll mögötte cég, ország, hatalom, ideológia. Mindenki azt lát bele amit akar, arra használja amire akarja (meg amire érdemes). Nem illik bele semmilyen tradicionális modellbe, pont úgy ahogy a nagytesó… az Internet sem. Meglepő, hogy a kategorizálás nagymesterei valahogy mindig olyan következtetésekre jutnak, hogy: piramisjáték? Ne csodálkozzunk már annyira azon: ha valakinek a kezébe kalapácsot adunk, akkor valahogy mindig mindent szögnek akar látni!

A körülöttünk létező világ nem túl jó. Lehet tipizálni a nem-jóságot: környezetkárok, klímaprobléma, szegénység, kizsákmányolás, emberek eszközként használata… De ezek mind csak kontextusból kiragadott kicsúcsosodások. Pont úgy törné derékba a mondandóm logikai ívét, ahogy törte derékba Christopher Nolan a Tenet cselekményét azzal, amikor egyébként egy bámulatos akciókavalkád lezárásaként nekifogott Greta Thunbergeskedni. Óhh bocs, a spoilerért… ha esetleg még nem láttad volna. Ami mondjuk nem lenne meglépő, lévén hogy a premier óta egy olyan világban élünk, amiben egy mozilátogatás túlélésének kockázata vetekszik azzal, mint amikor nagyapáinkat kivezényelték a Don kanyarba. Vagyis vetekedett, amikor még lehetett moziba menni, tudjátok a kijárási előtt.

Pedig hát szegény Nolan nem igazán akart rosszat, csak gondolta megpróbálja átütni az a bizonyos negyedik falat és valami értéket hagyni a mozinéző agyában. Valahogy rámutatni arra, hogy vannak következményei annak ahogyan élünk. Márpedig előbb-utóbb ezekkel a következményekkel szembesülnünk kell.

Ugyanez van a Bitcoinnal is. Én évek óta írogatom itt a kis postjaimat, álltam több száz színpadon a kongresszusitól kezdve a legkisebb lepukkant vidéki művházig hajtogattam ugyanazt a víziót. Kapom a mai napig a leveleket amik valahogy így kezdődnek (mai termésből):

“Szia Csaba !

Évekkel ezelőtt az írásaid hatására (is) vettem egy kis BTC-t, amelybe fektetett pénzem azóta megsokszorozódott. Ezért mindenképpen köszönetet szeretnék mondani neked.”

Szívesen! Szóval küzdök, mint disznó a jégen, hogy valahogy átüssem a negyedik falat, valahogy eljuttassam a gondolatot az olvasóhoz. És ha neki ebből csak annyi jön le, hogy: “Oké, ugyan nem értem, hogy miről dumálsz… de azért veszek egy kis bitkojint!” Nos… végülis éppen ma akár ennek örülhetnék is.

Pedig jó lenne, ha valahogy jobban is el tudnám ezt mondani. Vagy ha mondjuk valaki más jobban el tudná mondani. Az mégjobb lenne, mert akkor nem éreznék végtelen késztetést, hogy 83 alkalommal is nekifogjak megírni ugyanazt a cikket, amiből előtte 82 alkalommal valahogy ugyanaz a konzekvencia jött le: “Vegyél Bitcoint!“

A Bitcoin nem az evolúció következő szintje, nem a civilizáció következő lépcsőfoka. A Bitcoin csak egy eszköze annak, hogy továbblépjünk. Visszakanyarodva a Microsoft és Tesla részvény hasonlatra: A Bitcoin csak egy részvény előjegyzése annak a jövőnek, aminek a útjára LEHET, hogy rá fog lépni az emberiség. A Bitcoin puszta léte egy igen szörnyű disztópia vizionál, ami a ma ismert pusztító, mindent megszerző, kizsákmányoló, felélő, felperzselő világ sajnálatosan logikus következménye.

Az Internet alanyi jogon jár neked, valójában senki nem tudja megakadályozni, hogy hozzáférj. Maximum csak meg tudja neked nehezíteni, blokkolni, vagy szűrni tudja, de nem tudja megakadályozni, hogy hozzáférj, ha igazán hozzá akarsz férni. Ugyanez a Bitcoin, csak éppen nem információkra, hanem értékre. A világ azon kevés értéktároló eszközeinek egyike, amit képes vagy kizárólagosan birtokolni anélkül, hogy azt más valaki megengedné neked. Nincs szükséged közvetítőkre, bankokra, fintech cégekre, hogy megszerezhesd, birtokolhasd vagy felhasználhasd. Senki… de senki nem képes megakadályozni abban, hogy ezt megtedd. Senki nem tudja azt elvenni, nem képes lefoglalni, elkobozni tőled, nem lehet inkasszózni és a bíróság “eredeti állapot helyreállítása” igényét sem tudja senki rajtad végrehajtani.

Ma még lehet, hogy ezek a tulajdonságok nem tűnnek annyira nagy dolognak. Ma még abban az illúzióban élhetünk, hogy alanyi jogon jár nekünk sok minden… Tiszta levegő, tiszta víz, élelem, tető a fejünk felett, munka ami nem cél, hanem eszköze a jólétnek (ezt a napi bölcseletet tegnap egy benzinkutastól hallottam… mondjuk inkább nem kérdeztem vissza…) Szóval mi még leélhetjük az életünket (talán) úgy, hogy ezek a dolgok látszólag alanyi jogként funkcionálnak… Bár nem árt egyre jobban becsukni a szemünket, hogy ne nagyon homályosítsa el a tisztánlátásunkat az a tény, hogy már a szűkebb hazánkban is egyre többen élnek mélyszegénységben, ahol a fentebb felsorolt lista elemeinek nagy része már luxus…

Minél kevesebb dolgot élvezhetünk alanyi jogon, annál inkább felértékelődik az, amink megmaradt. Ma bitcoint venni egy nagy kaland… néha sírós… de általában inkább nevetős.

Viszont ha a világ arrafelé tart amerre látszólag tart és ha tényleg úgy éljük le az életünket, hogy nem veszünk tudomást a rengeteg intő jelről, legyen az akár egy bugyuta hollywoodi filmbe rejtve vagy éppen mondjuk egy olyan mű mint az 1984 Orwelltől avagy az Asimov féle alapítvány disztópiája… Nos, akkor könnyen előfordulhat, ha gyerekeink már ezen fantázia szülte világok kaotikus mixtúrájában fognak élni megfosztva mindentől, amitől csak meg lehet fosztani az embert. Abban a világban felfoghatatlanul fontos lesz birtokolni valamit, amivel valóban alanyi jogon rendelkezhetsz és nem azért, mert valaki megengedi neked, hogy rendelkezhess azzal.

Ennyi… Ennyi a Bitcoin. Egy ígéret arra, hogy ha ezen az úton haladunk tovább és szépen lassan szétcsesszük maguk körül a világot… akkor a gyermekeinknek lesz egy “kijöhetsz a börtönből” kártyájuk ama jövőbeli monopoli játékban, aminek a játékszabályait most azok a multicégek írják, akik mindeközben két pofára vásárolják ugyanezek a “kijöhetsz a börtönből” kártyákat… hiszen minél többet vásárolnak meg belőle, annál kevesebb marad mindenki másnak.

Ennyi a Bitcoin. Pontosan ugyanez volt 3 éve is, ugyanez volt 6 éve is és nagy valószínűséggel ugyanez volt pontosan 12 évvel ezelőtt is, amikor ezen a napon egy Satoshi Nakamoto álnéven futó személy úgy döntött, hogy elindítja a Bitcoin hálózatot és csörgő-csattogó irodai számítógépével nekifogott kibányászni az első blokkot.

Ma 12 éves a Bitcoin hálózat, ma majdnem percre pontosan 12 évvel ezelőtt publikálódott a Bitcoin 0.1-es béta szoftvere a sourceforge-on és kezdte el talán fél tucat ember lelkesen gyártani a blokkokat… szépen… komótosan… egymás után. Átlagosan tíz percenként zsebre rakva valamit, ami ma kicsit több mint fél milliárd forintot ér…

Boldog születésnapot Bitcoin hálózat! Bár csak soha nem jöttél volna létre. Bár csak egy olyan világban élhetnénk, ahol senki nem érezte volna a késztetést, hogy létrehozzon téged… az ismert civilizáció egyetlen olyan értékmérőjét és értéktárolóját, ami nem függ senkitől és puszta léte teremti meg a létjogosultságát. Bár csak azt mondhatnám így 12 évvel később, hogy: ezt a hülyeséget! Aki ezt kitalálta, annak nem volt ki az összes kereke. Csakhát… az elmúlt 12 éve eddig forgatókönyvszerűen bizonyította, hogy sajnos igencsak igaza volt.