Az előző postokban ([1], [2]) megpróbáltam kifejteni, hogy mi is várható a bányászok részéről a november 18-ai hard-forkot követően. Bár hosszan próbáltam elemezni az egyes scenariokat, azonban egy konkrét szempontot teljességében figyelmen kívül hagytam eddig, ez pedig a vitát végérvényesen eldöntő kérdés: nevezetesen, hogy mit is fognak csinálni a Bitcoin felhasználók, pontosabban a Bitcoin SPV walletek. Akinek nem mond semmit az SPV: Ez a Simple Payment Verification rövidítése, mely annyit takar, hogy egy nagyon lebutított wallet, ami a privát kulcsok ismeretében képes a Bitcoin hálózattal anélkül kommunikálni, hogy ehhez bármilyen közvetítő alkalmazást vagy szolgáltatást használna. Népszerűbb walletek (Breadwallet, Jaxx, Multibit, BreezeWallet, stb.) mindegyike ezt a technológiát használja. Persze ha már felsorolás, akkor nem illik kihagyni a HiddenWalletet sem, amit hazánk fia @nopara73 keze munkája.

Az előző postokban ([1], [2]) megpróbáltam kifejteni, hogy mi is várható a bányászok részéről a november 18-ai hard-forkot követően. Bár hosszan próbáltam elemezni az egyes scenariokat, azonban egy konkrét szempontot teljességében figyelmen kívül hagytam eddig, ez pedig a vitát végérvényesen eldöntő kérdés: nevezetesen, hogy mit is fognak csinálni a Bitcoin felhasználók, pontosabban a Bitcoin SPV walletek. Akinek nem mond semmit az SPV: Ez a Simple Payment Verification rövidítése, mely annyit takar, hogy egy nagyon lebutított wallet, ami a privát kulcsok ismeretében képes a Bitcoin hálózattal anélkül kommunikálni, hogy ehhez bármilyen közvetítő alkalmazást vagy szolgáltatást használna. Népszerűbb walletek (Breadwallet, Jaxx, Multibit, BreezeWallet, stb.) mindegyike ezt a technológiát használja. Persze ha már felsorolás, akkor nem illik kihagyni a HiddenWalletet sem, amit hazánk fia @nopara73 keze munkája.

Az SPV walleteket nem szabad összekeverni az “API walletekkel”. Utóbbiakra egy példa az Electrum. Ezek a walletek nem direktben a Bitcoin hálózathoz kapcsolódnak, hanem egy saját alkalmazásszerverhez, ami közvetít a bitcoin hálózat felé, ennek megfelelően nem a wallet dönti el, hogy mit tekint Bitcoin hálózatnak, hanem az alkalmazásszerver, mely utóbbiban ez tetszőlegesen befolyásolható.

Az SPV walletek a Bitcoin hálózat forgalmának igen nagy részét adják. Aki napi szinten használja költéseihez is a Bitcoint az biztosan használ valamilyen SPV walletet. Bár tudom ez a napi költés dolog sok olvasó számára még gondolat szinten is hihetetlen, de tény hogy a világ más részein ez nem csak, hogy teljesen természetes, de bizonyos helyeken konkrétan nem is lehet mással fizetni, mint cryptopénzekkel. Az előző hétvégén egy prágai konferencián volt szerencsém ezt kipróbálni…

Az SPV walletek egyébként nem újszerű találmányok, maga a protokoll már a Satoshi által kiadott Bitcoin whitepaperben is szerepelt 2008-ban. Szóval aki hithű Satoshi vízionistának tartja magát, annak kutya kötelessége SPV walleteket (is) használni! Az SPV pénztárcák működése egyébként pofonegyszerű:

- Felcsattannak a legközelebbi Bitcoin node szerverre, megkeresik a leghosszabb láncot, majd syncelik onnan a lánc fejléceket. Ja és természetesen teljesen hidegen hagyja őket a a blockméret és bármilyen egyéb olyan limitáció, ami a konszenzus szabályokból származik. Az SPV walletek egyetlen lényegi funkciója egy nagyon gyors blockchain-hálózat elérés és a double-spending védelem biztosítása.

Mi a franc is az a node? A node egy önálló Bitcoin szerver, amely tárolja a teljes blockláncot és képes azt folyamatosan karban is tartani. Emellett képes tranzakciókat továbbítani a hálózat felé. A “minek ez?” kérdést, most nem szeretném kifejteni részleteiben, ezért csak maradjunk annyiban, hogy egy decentralizált peer-to-peer hálózatban a nodeok azok a szereplők akik az egész hálózatot fenntartják. Ha egy tranzakció eljut egy nodeig, akkor az nagyon-nagy valószínűséggel blockba is lesz foglalva. Vagyis egészen novemberig ez így lesz… Novemberben valami olyasmi fog (várhatóan) történni, amit követően a legkevésbé sem lehetünk abban biztosan, hogy ha egy tranzakciót (pl. SPV walleten keresztül) eljuttatunk egy nodehoz, akkor azzal mi fog történni… A post hátralévő része ezen kialakuló anomáliát próbálja megértetni az olvasóval.

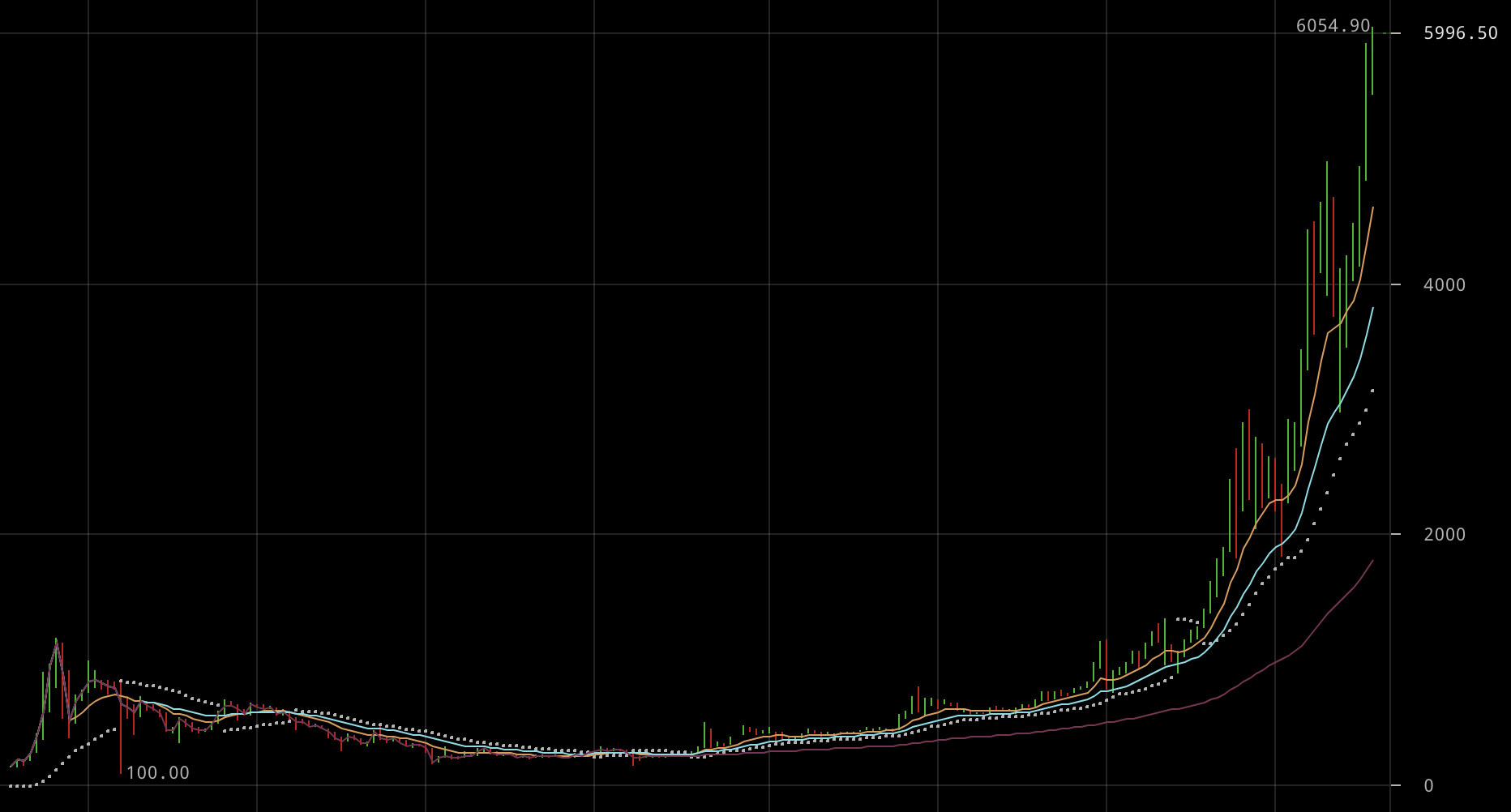

A cikk ezen pontjáig megpróbáltam tudományosan megközelíteni a kérdést, innentől viszont átkapcsolok a full-kretén-blogger módba és jön a fantasztikus rész. A cikk folytatását mindenkinek csak saját felelősségre javaslom… Azt garantálom, hogy a bejegyzés végére le fog verni a víz… Különösen annak fényében lesz talán nehezen emészthető, ha abból indulok ki, hogy a BTC már megint ATH-ban van és várhatóan egy darabig már nem is nagyon akarja elhagyni az 5000 USD-s árfolyam tartományt.

Folytatás…

Nem nagyon szoktam mostanság spekulálgatni, de most kivételt teszek, mert a hazai cryptofórumokon és facebook csoportokon folyó aranyláz láttán megszólalt bennem egy csilingelő hang…

Nem nagyon szoktam mostanság spekulálgatni, de most kivételt teszek, mert a hazai cryptofórumokon és facebook csoportokon folyó aranyláz láttán megszólalt bennem egy csilingelő hang…

Ami az éjszaka történet a Bitcoinnal az tényleg már-már a halloweeni gyerekriogatások kategóriájába esik. Úgy néz ki, hogy a Bitcoin végig látogatta az összes altcoint és mindenhol ellőtte a “trick or threat!?” kérdést. A jelek szerint mindenhol csokit kapott.

Ami az éjszaka történet a Bitcoinnal az tényleg már-már a halloweeni gyerekriogatások kategóriájába esik. Úgy néz ki, hogy a Bitcoin végig látogatta az összes altcoint és mindenhol ellőtte a “trick or threat!?” kérdést. A jelek szerint mindenhol csokit kapott. Az előző postokban (

Az előző postokban ( Én leginkább ezt hoztam innen el, de lekerekítve mondókámat az alábbi képpel tudnám legjobban jelezni, hogy mit gondolok a jövőről:

Én leginkább ezt hoztam innen el, de lekerekítve mondókámat az alábbi képpel tudnám legjobban jelezni, hogy mit gondolok a jövőről: